- Как пользоваться индикатором CCI в МТ4? Описание базовых сигналов

- Состав Woodie’s CCI, где лучше применять эту стратегию

- Использование индикатора CCI на бинарных опционах

- Комбинации индикатора CCI с другими индикаторами

- Описание CCI

- Применяемый вид графика и индикаторы

- Как пользоваться CCI на практике

- Выход индикатора из установленных зон

- Откат цены и торговля против тренда

- Дивергенция – поиск точек расхождения

- Стратегия торговли по тренду

- Торговля на нулевой линии

- Настройка индикатора CCI

- Стратегия CCI + Mogalef Bands

- Торговые сигналы по стратегии

- Индикаторы для успешных сделок на маленьких таймфреймах

- Индикатор CCI как неожиданный помощник во внутридневной торговле

- Совместное использование индикаторов PSI и Standard Deviation

- Осциллятор Stochastic в помощь внутридневному трейдеру

- Три скользящий средних как индикатор для торговли внутри дня

- Стратегии на CCI: дивергенция

- Дополнение к трендовой стратегии

- Настройка индикатора CCI и его параметры

- Описание индикатора CCI

- Стрелочный индикатор на основе стандартного CCI

- Заключение

Как пользоваться индикатором CCI в МТ4? Описание базовых сигналов

№1. Первый способ использования Commodity Channel Index довольно рискованный, но проверенный многими трейдерами. Данный вариант работы будет заключаться в выходе на рынок для покупки при пересечении показателем уровня -100 движением снизу вверх (выход из зоны перепроданности), а для начала продаж +100 при движении сверху вниз (выход из зоны перекупленности). Такой сигнал говорит о том, что при устоявшемся тренде и его подтверждении, трейдер получит хорошую точку входа, а с другой стороны при колебательных движениях в диапазоне +100 и -100 сделки пройдут с низкой эффективностью. На рисунке пример реализации такой сделки.

№2. Кроме этого используют и другой вариант применения индикатора – торговля на нулевой отметке. Сигнал при пересечении индикатором CCI нулевой отметки движением снизу вверх свидетельствует про начало агрессивной скупку (Buy), а при пересечении нулевой отметки движением сверху вниз – активной продажи (Sell). Таким необычным способом у трейдера получится результативная работа, которая основана на довольно раннем сигнале о начале нового тренда. Но следует учесть, что работа с инструментом при данном варианте торговли уместна только когда пересекается зона перекупленности (отметка +100) или зона перепроданности (отметка -100).

Хорошо друзья трейдеры, мы ознакомились с основными принципами и базовыми сигналами от инструмента CCI, а теперь давайте рассмотрим стратегию торговли в сочетании с индикатором MACD, чтобы более наглядно понимать работу с данным техническим инструментом.

Состав Woodie’s CCI, где лучше применять эту стратегию

Кен Вуд торговал CFD, так что изначально стратегия разработана именно под торговлю контрактами на разницу. Но потом выяснилось, что она работает и на других рынках, причем практически на всех таймфреймах. Не понадобилось даже ничего менять в настройках, то есть ТС универсальна.

Из особенностей отметим:

- трейдинг будет вестись строго по ряду паттернов, которые Вуд сформировал еще на стадии разработки стратегии;

- базовая версия индикатора форекс Woodies CCI состоит из 2 стандартных индексов товарного канала с периодами 6 и 14, а также индикатора LSMA, на графике ее данные показаны в виде пунктирной линии на нулевом уровне шкалы гистограммы. В стратегии CCI с периодом 6 называется TCCI (Turbo);

- есть ряд пользовательских модификаций, их мы рассматривать не будем, эффективность снижается по сравнению с базовой версией ТС;

- КПД стратегии повышается если использовать ее на ренко графиках.

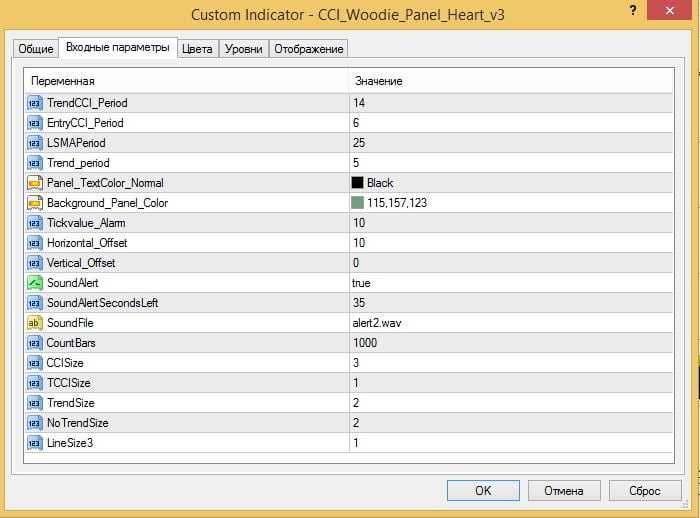

Коротко о настройках:

- TrendCCI_Period – по умолчанию равен 14, период тяжелого CCI;

- EntryCCI_Period – равен 6, это тот самый Турбо CCI;

- LSMAPeriod – период скользящей средней, равен 25. Скачать индикатор Woodies CCI можно бесплатно, в его состав уже будут включены все нужные индикаторы, в том числе и LSMA.

Настройки, указанные по умолчанию не рекомендуется изменять, это непредсказуемым образом повлияет на результативность стратегии.

Использование индикатора CCI на бинарных опционах

Итак, как работает индикатор Дональда Ламберта мы разобрались. Теперь давайте начнём по нему торговать.

Для начала мы рассмотрим самую простую стратегию использования индикатора. Для её реализации нам понадобится только индикатор CCI. Кстати, рекомендуем изменить один пункт в настройках. Многие трейдеры заметили, что когда применяешь осциллятор к цене закрытия, торговать становится значительно проще. Кроме того, так он совпадает со значением большинства других инструментов.

Сигналы CCI, которые можно использовать

| Сигнал | Детальное пояснение |

|---|---|

| Дивергенция | Один из наиболее точных сигналов, особенно на старших интервалах. Однако появляется он не так часто в условиях рынка |

| Перекупленность и перепроданность | Такой сигнал прекрасно работает в консолидации, но в условиях выраженного тренда он показывает себя не столь эффективно |

Итак, выставили индикатор? Теперь перейдём к поиску точки входа.

Открывать сделку будем при двойном пересечении. Покупаем опцион Call в случае когда линия индикатора сначала пробьёт уровень -100 сверху вниз, а затем покажет вновь пересечение снизу вверх. Как только уровень будет пробит во второй раз, открываем сделку.

Покупаем опцион Put после того, как линия CCI пробьёт дважды уровень 100. Сначала снизу вверх, а затем сверху вниз.

На скриншоте ниже вертикальными линиями отмечены все сигналы для заключения сделки. Синими линиями отмечены прибыльные сигналы, а красной – убыточный. Как видите, на небольшом отрезке (4 часа, ТФ M30) с помощью индикатора CCI на бинарных опционах мы бы могли открыть 6 контрактов. Только один оказался бы не в деньгах.

Однако так происходит не всегда. Не стоит ожидать доходность в 80–90%, слепо веря каждому сигналу. Иногда возможны серьёзные просадки. Но их можно избежать, торгуя по тренду. Как? Сейчас узнаете.

Комбинации индикатора CCI с другими индикаторами

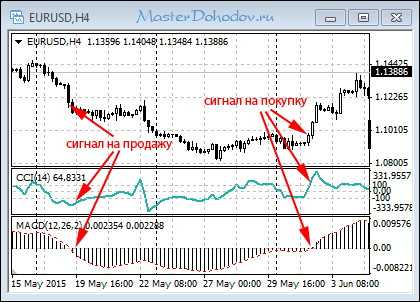

Весьма успешно используется индикатор CCI в комплекте с популярным индикатором MACD на 4-х часовых графиках. Такой технический анализ совокупности показаний индикаторов будет весьма обоснованным и корректным.

При этом сигналы одного из индикаторов могут свидетельствовать о целесообразности открытия сделки, а по сигналам второго можно осуществлять фиксацию прибыли.

Тем не менее, на рынке часто случаются ситуации, когда оба индикатора подают четкие сигналы на вход в рынок или на закрытие торговой позиции. Такое сочетание более перспективно и дает более четкие основания для совершения торговых операций трейдеру.

Как только гистограмма индикатора MACD пересекает нулевую линию снизу вверх, а кривая CCI в это время находится в зоне перекупленности (выше уровня 100), — это самое время открывать позицию на покупку.

Сделку на продажу следует открывать при пересечении индикатора MACD нулевой линии но уже сверху вниз при нахождении индикатора CCI в зоне перепроданности (ниже уровня -100).

Фиксировать прибыль в данной стратегии и в первом и во втором случаях необходимо, как только индикатор CCI пересечет нулевой уровень сверху вниз (при сделках на покупку и снизу вверх (при сделках на продажу).

В торговых стратегиях опытных трейдеров нередко используются и другие индикаторы или осцилляторы. Например, успешно сочетаются сигналы индикатора CCI в сочетании с сигналами индикатора Parabolic SAR. Еще одна удачная комплектация – показания индикатора CCI и моделей свечного анализа.

Описание CCI

Если правильно определить циклы, можно очень точно определять начало и конец любой тенденции на рынке. В соответствии с рекомендациями автора индикатора, рассматривать следует периоды в шестьдесят и двадцать дней. Именно такие настройки рекомендуется делать в этом алгоритме.

С увеличением периода в настройках, показания индикатора будут более сглаженными, а сигналы будут поступать реже и реже.

Индикатор CCI

Обратимся к скриншоту для более детального ознакомления с индикатором CCI. Итак, мы видим, что он строится в отдельном от графика окне. Его значения колеблются в диапазоне от +100 до -100. Время от времени, кривая выходит за эти отметки, показывая, что цена находится в области перекупленности и перепроданности (по аналогии с другими осцилляторами).

Чем дальше от +100 находится кривая и чем дольше она пребывает в таком состоянии, тем большее время актив находится в состоянии перекупленности. Это значит, что уже в ближайшее время может поступить сигнал о смене тенденции в рамках диапазона.

То же самое касается и ситуаций, когда кривая индикатора Индекс товарного канала долгое время пребывает существенно ниже отметки -100. В таком случае можно говорить о том, что вскоре в рамках диапазона начнется восходящее движение.

Для того, чтобы получать более точные сигналы, необходимо настроить индикатор

Но здесь есть один важный момент, на который хотелось бы обратить внимание трейдеров. «Золотых» настроек, которые позволили бы превратить данный инструмент в «машину» для зарабатывания денег – нет

Чем большим будет период, тем меньше будет сигналов. При этом нельзя сказать, что они будут более точными. Часть ложных сигналов отсеется. Но вместе с ними вы пропустите и часть хороших входов.

С уменьшением периода, кривая индикатора будет менее сглаженной. Она будет чаще давать сигналы, и среди них появятся ложные. Поэтому рекомендуется отработать какие-то определенные настройки. Возможно, потребуется дополнительный фильтр.

К примеру, многие трейдеры, которые работают в среднесрочной перспективе, предпочитают использовать периоды, равные количеству рабочих дней в одной неделе. Если выставлен период 5, то трейдер получит информацию за одну торговую неделю. С периодом 10 он сможет работать уже с двухнедельным промежутком.

Для внутридневной торговли есть также свои установки. К примеру. Если трейдер планирует работать с 30 минутным графиком, ему можно порекомендовать период 150, который будет равен двум с половиной часам.

Применяемый вид графика и индикаторы

Наиболее удобными видами графика для анализа поведения цены являются японские свечи, бары и индикатор Heiken Ashi.

Один из них следует применять в данной стратегии с использованием индикатора CCI. Например, по свечам можно заметить, что тренд теряет свою силу и от входа в сделку лучше воздержаться.

Пользоваться индикатором RSI относительной силы очень просто.

Кроме упомянутых состояний перепроданности и перекупленности, трейдеры используют следующие сигналы RSI, о которых вы узнаете отсюда, и как правильно настроить и пользоваться им.

Придумал индикатор «Канал Дончиана« Ричард Дончиан еще в 1970 году.

Автору необходим был простой индикатор, который мог бы не только анализировать волатильность базового актива, но и определять уровни поддержки и сопротивления.

Дополнительно в данной стратегии можно использовать индикатор DMI (ADX). Когда ADX растет – входим в сделку. Если ADX падает, то в сделку не входим по сигналу от CCI.

Как пользоваться CCI на практике

Практическую часть статьи я предлагаю начать с вспоминания азов. Торговый канал – осциллятор. Значит первый вывод, который мы делаем, — лучше всего инструмент будет работать во флете, хуже — в тренде. В дальнейшем я покажу, как cci индикатор можно применять для трендовых рынков, где с его помощью также можно прибыльно торговать.

Выход индикатора из установленных зон

Самый простой способ использования ССИ это торговля в направлении пробоя. Другими словами мы заключаем сделку на понижение когда линия пересекает отметку -100 или + 100 вниз. Сделку на повышение отрываем когда линия пересекает -100 или +100 вверх. Выглядит на практике это следующим образом.

Преимущество – мы идем за рынком и не пытаемся отловить скорые откаты. Недостаток – далеко не каждый выход Commodity Channel Index будет таким продолжительным. Порой можно встретить ситуации, когда индикатор опционов CCI буквально на 1 свечу покидает свою «зону комфорта» и возвращается назад. Как же избавить себя от таких ложных входов? Могу дать только 1 совет – используйте данный принцип только при выходе цены из флета (пусть и краткосрочного).

Если же использовать торговлю по пробою при каждой возможности (не фильтруя), то можно словить много лосей. Ведь в данном случае мы торгуем не по базовому принципу инстурмента, мы не ищем «усталость» рынка, а находим его «бодрость», когда он просыпается.

Откат цены и торговля против тренда

Но если мы хотим вернуться к базовым принципам, то здесь нужно выбрить ситуации когда цена развивается поступательно и последовательно, без явных впадений во флеты. В этом случае мы делаем следующее:

- Открываем сделку на повышение, как только Индекс опускается ниже -100.

- Открываем сделку на понижение, как только Индекс поднимается выше +100.

Также хочу отметить, что чаще всего данную методику применяют трейдеры, предпочитающие использовать краткосрочную торговлю. В качестве улучшения и адаптации индекса ценового канала к определенному активу я еще раз рекомендую отходить от советов Ламберта и подбирать уровни руками. Например, так.

В этом случае точность будет заметно выше.

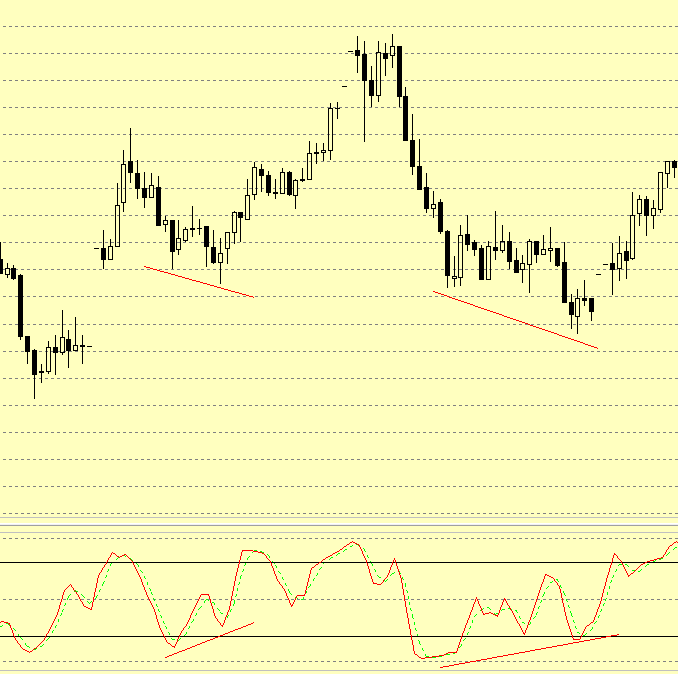

Дивергенция – поиск точек расхождения

Большинство осцилляторов, кроме стандартных сигналов, дают довольно четкое представление о перспективах актива и его цены за счет дивергенций.

Появление дивергенции говорит о слабости текущего движения и о возможности торговли против тренда. Пример такого подхода.

Это классический технический анализ. Здесь нет ничего нового, но порой с помощью этого подхода можно получить неплохие рекомендации. Хотя, справедливости ради, нужно отметить, что дивергенция это не главное достоинство Индекса и так его применяют крайне редко.

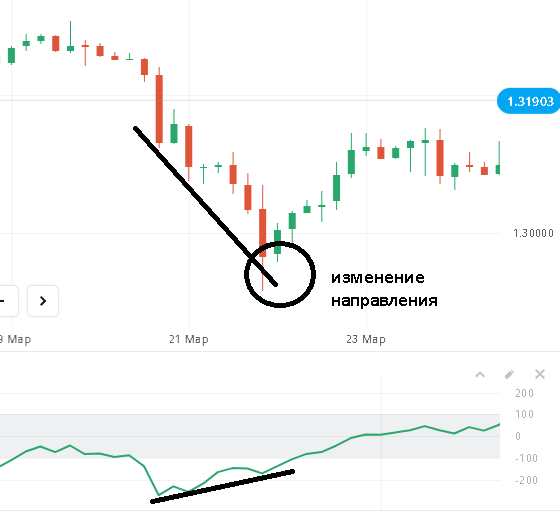

Стратегия торговли по тренду

В начале статьи я уже говорил о том, что Индекс канала это не стандартный осциллятор, который в трендовом рынке может только помогать терять деньги. Здесь есть ряд возможностей, который трейдеры могут использовать. В частности, ниже приведена стратегия по CCI, которая очень проста, но дает неплохие результаты именно, как трендовый механизм.

Прежде всего наносим трендовую модель – скользящие средние с большим периодом (например, 200). В этом случае мы знаем, что:

- Цена выше мувинга – тренд восходящий торговать нужно только вверх.

- Цена ниже мувинга – тренд нисходящий, торгуем только вниз.

Торговый канал в этом случае выступает в роли определителя точной точки входа. Когда при нисходящем тренде его показатели поднимаются выше +100 – значит на рынке сильное отклонение цены от тенденции. Это отличная возможность войти в сделку. Для восходящего тренда ситуация обратная. Ниже приведены примеры такой торговли.

В целом данный метод применим, как для форекса, так и для бинарных опционов.

Торговля на нулевой линии

Последний способ применения ССИ? Который я хочу рассмотреть в этой статье, это пересечение нулевой линии. Данный метод часто описывается, как очень прибыльный и базовый в работе с данным индикатором, но лично я этого мнения не разделяю

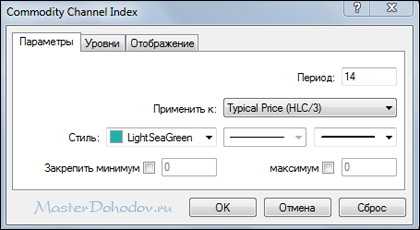

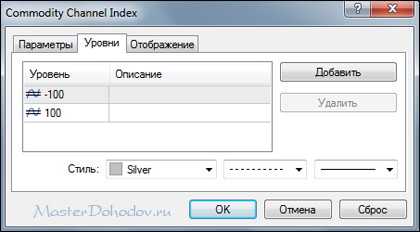

Настройка индикатора CCI

Для того, чтобы добавить индикатор CCI на график, открываем список индикаторов и переходим в раздел «Осцилляторы». Здесь уже в списке должен находиться Commodity Channel Index – это и есть CCI. Он отобразится в окошке под графиком, цветовая схема удобна как для черного фона, так и для белого.

Из базовых настроек здесь есть только одна переменная – период. Как и в случае со всеми остальными индикаторами, период играет ключевую роль. Он показывает, сколько будет браться свечей от текущей для анализа. Изначальное значение 20 достаточно универсально. Оно, в принципе, подходит практически для всех тайм фреймов. Например, на D1 20 свечей образуют один торговый месяц, а на часовом это почти сутки.

Если есть интерес, то можно попробовать подобрать свой период, разница будет в следующем:

- Если увеличивать число баров, которые будут анализироваться, то это повысит точность индикатора. То есть улучшается фильтрация, но это актуально только в том случае, когда работаем с крупными периодами, например, четырёхчасовым. Здесь проявляются все черты классических средств технического анализа – колебания на больших тайм фреймах не так велики (имеется в виду волатильность), поэтому все движения выглядят более плавными. Соответственно, если тренд начался, то даже полученное с небольшим опозданием подтверждение всё равно остаётся в рамках нормы и можно спокойно торговать по нему.

- Если же сократить количество баров в анализе, то получим вариант, при котором индикатор cci будет достаточно быстро показывать любые изменения ситуации, но актуально это лишь в том случае, когда цели движения не очень велики. Ситуация может измениться достаточно быстро, поэтому лучше выходить из сделки при первых же признаках смены тренда. Здесь как раз хорошо проявят себя уровни индикатора CCI, так как их достаточно много и все они используются, а при небольшом периоде их можно видеть гораздо чаще.

Конечно же график совсем не однороден, есть всплески активности, которые затем сменяются промежутками с низкой волатильностью и плавным движением.

Индикатор CCI можно настроить под такие движения. Делается это по достаточно простой схеме, которая позволит подобрать оптимальный именной в данный момент времени параметр периода:

- Ищем на графике нужного нам тайм фрейма локальный максимум и локальный минимум. Это не дневные показатели, а такие, чтобы точно прослеживался цикл роста или снижения. Ищем точки начала и окончания такого движения.

- Смотрим, сколько времени заняло такое движение, то есть сколько свечей нарисовалось за всё время от минимума до максимума (или наоборот). Итоговое число делим на 3. Именно результат этого действия и можно использовать в качестве периода.

Это простой и удобный вариант подстроиться под текущее состояние рынка, в котором сочетается и гибкость, и актуальность. Теперь рассмотрим как ведётся работа по CCI, и что вообще представляют собой линия и уровни.

Стратегия CCI + Mogalef Bands

Стратегия довольно спорная, хотя бы потому, что прибыль по ней откровенно невелика (в месяц можно рассчитывать примерно на 100 пунктов по EUR/USD, да и то только в том случае если не пропускать ни одного сигнала). Работать предполагается на временном интервале m30, с другими парами кроме EUR/USD можно поэкспериментировать, но стабильность гарантировать нельзя, тут придется действовать на свой страх и риск.

Mogalef Bands строит каналы на графике (немного напоминает Pivot Points), работать будем на отбой цены от них. Помимо него добавить нужно будет индикатор CCI с параметрами 11 и дополнительными уровнями ±120.

Работа по стратегии ведется в такой последовательности (на примере длинных позиций):

• сперва работаем с Mogalef Bands. Цена должна коснуться либо ненадолго выйти за пределы одного из уровней индикатора;

• для покупок нужно, чтобы после касания либо выхода цены за пределы уровня сформировалась бычья свеча

Крайне важно, чтобы цена вернулась в зону над уровнем в течение 2 свечей после пробоя уровня. Если и на 2-й свече возврата не происходит, то такой сигнал игнорируем;

• при этом CCI должен находиться ниже уровня -120, допускается пересечение линией этого уровня, но в таком случае он все время должен быть направлен вверх. Если оба условий выполняются, то вход в рынок производится по рыночной цене;

• стоп можно поставить на уровне 20-30 п, либо вынести за ближайший локальный экстремум. ТР примерно равен SL, в плюс стратегия выходит за счет того, что большая часть сделок закрывается по тейк-профиту;

• важный нюанс – если во время формирования сигнала цена находится слишком близко к срединной линии Mogalef Bands, то сигнал в работу не берется.

Правила изложены для покупок. Для продаж они противоположные, то есть работаем на отбой цены от верхних уровней, а CCI должен находиться выше уровня +120, в остальном правила остаются теми же.

Судя по тому, как стратегия ведет себя в последнее время, есть смысл увеличить соотношение ТР к SL. Дело в том, что цена проходит как минимум в 1,5 раза большее расстояние чем то, на котором выставлен ТР, в итоге трейдер просто недополучает прибыль. Как вариант – можно отказаться от использования фиксированного ТР и использовать трейлинг-стоп.

Торговые сигналы по стратегии

Трейдеру предстоит внимательно следить за движением цены. Как только свечи будут приближаться к кривой Moving Average Кауфмана, тогда следует внимательно контролировать значения осцилляторов. В момент пробоя линии, при условии подтверждения с CCI, следует входить в рынок.

Сигналы:

- На повышение – зеленая свеча пробивает KAMA, а осцилляторы CCI переходят в зону перекупленности (сверху).

- На понижение – красная свеча пробивает кривую KAMA, а CCI переходят в область перепроданности (снизу).

Как только появляется сигнал и закрывается свеча, пробившая кривую MA, следует перейти во вкладку с INTRADE.BAR и открыть сделку. На снимке ниже приведен тот же фрагмент графика, что и на платформе TradingView выше.

Индикаторы для успешных сделок на маленьких таймфреймах

Для торговли внутри для подходят разные инструменты – фьючерсы, валютные пары и даже акции, несмотря на достаточно большой уровень комиссии брокера. Если экономика каждой сделки рассчитана верно, то прибыль можно получить на любом инструменте. Какие индикаторы могут помочь в скальпинге?

Индикатор CCI как неожиданный помощник во внутридневной торговле

Изначально индикатор CCI был разработан в помощь трейдерам, торгующим на сырьевых рынках, однако, он хорошо зарекомендовал себя и во внутридневной торговле на 15-минутных таймфреймах.

Стратегия торговли по CCI внутри дня проста – покупаем от значения -100 и ниже, продаем у 100 т выше. Рассмотрим пример:

Как видно из рисунка, далеко не все сигналы CCI стоит принимать на веру. При использовании этого индикатора стоит отслеживать и его дивергенцию с графиком, чтобы не поймать ложный сигнал.

Плюсы CCI:

- Достаточно легко анализировать

- Умеренное количество ложных сигналов

Минусы CCI:

- Для повышения качества сигналов от индикатора нужно вводить дополнительные критерии оценки.

- Не работает внутри дня на таймфреймах младше м15.

Совместное использование индикаторов PSI и Standard Deviation

Некоторые трейдеры для внутридневной торговли используют два индикатора — PSI и Standard Deviation. Для входа в позицию следует искать дивергенцию на графиках индикаторов. Возьмем для примера 5-минутный график. Стрелками отмечены места, где наблюдалось разнонаправленное движение индикаторов.

Входить в рынок нужно тогда, когда RSI значительно ниже 50-ти, а Standard Deviation выше 0,1.

Плюсы стратегии:

- Большое количество точных сигналов

- Проста для анализа

- Работает на малых тайфремах – м5 и м1

Минусы:

- Как и любой индикатор дает некоторое количество ложных сигналов

- Не дает четких сигналов для шорта

Осциллятор Stochastic в помощь внутридневному трейдеру

Осциллятор Stochastic тоже можно рассмотреть в качестве помощника для внутридневной торговли. Как и CCI пользы он приносит на таймфрейме м15 и старше. Если вы не супер-скальпер, то этого вполне достаточно.

Искать сигналы только при пересечении линий Стохастика недостаточно. Для отсеивания шума стоит привлечь еще дивергенцию осциллятора с графиком. Рассмотрим на конкретном примере:

Как мы видим, зеленая и красная линия довольно часто меняется местами. Если же взять в расчет дивергенцию, то количество ложных сигналов практически равно нулю

Плюсы Stochastic:

- В сочетании с дивергенцией большая часть сигналов истинная

- Легко применять

- При желании можно добавить другие индикаторы в систему

Минусы Stochastic:

- Как и любой осциллятор запаздывает

- Дает слишком много ложных сигналов на таймфреймах младше м15

Три скользящий средних как индикатор для торговли внутри дня

Еще одна интересная стратегия для торговли внутри дня – использование трех скользящих средних. Выбираем периоды 9, 15 и 30. Рассмотрим возможные сигналы:

- Когда 30-дневная скользящая средняя ниже двух других, то нужно искать момент для входа.

- Если 30-дневная скользящая средняя выше, то рынок сменился на падающий. Возможно, стоит прикрыть позицию.

- Если все три скользящие средние прижимаются друг к другу – готовится импульс.

Стратегии на CCI: дивергенция

Дивергенция – это явление, при котором направление движение графика и рабочей линии индикатора расходятся. Данное расхождение сообщает трейдеру, что скоро на рынке произойдет коренное изменение тренда.

Дивергенция на CCI

Достоинством этой стратегии является простота использования и логичность анализа. Для того, чтобы заключить сделку, стоит дождаться пробоя свечой трендовой линии и закрытия её за пределами этой линии – это сильный сигнал для смены тренда. При этом, рабочая линия CCI должна пересечь нулевой уровень.

Стоит задуматься и об убытках, установив стоп лосс в районе ближайшего локального минимума или максимума. Take profit можно установить, воспользовавшись например, уровнями Фибоначчи.

Дополнение к трендовой стратегии

- Описываемая сегодня торговая трендовая стратегия выдает более надежные сигналы в том случае, если кривая True Trend, обладающая желтым оттенком, движется вдоль текущего тренда. Если открывать позицию только при выполнении данного условия, то резко сократится количество сигналов, но стратегия станет менее рискованной. На следующем рисунке вы можете увидеть пример сильного и слабого сигналов.

- В случае если линия индикатора Entry CCI располагается рядом с уровнями +40 и -40, но не касается их, то ордера лучше пока не открывать.

- Если кривая Entry CCI при пересечении уровней +40 и – 40 не снижается ниже прошлых пиков, то это может быть признаком ослабления тренда, который является предвестником скорой смены тенденции.

- Не стоит открывать более 4 ордеров подряд в одном и том же направлении.

Соблюдая описанные выше правила, вы сможете неплохо обезопасить ваш торговый депозит.

Настройка индикатора CCI и его параметры

В качестве основного источника сигналов индикатор CCI использует данные средней скользящей с периодом 14, который установлен по умолчанию. При необходимости в настройках можно изменить параметры этого периода. Часто трейдеры используют период 20, однако выбор зависит от долгосрочности трейдинга, а также от волатильности торгового инструмента.

Горизонтальные уровни индикатора символизируют зоны перекупленности и перепроданности. По этим признакам этот инструмент можно отнести к категории трендовых осцилляторов. Точные настройки дают возможность использовать индикатор CCI в качестве инструмента с опережающими сигналами.

Средняя линия, обозначающая нулевой уровень, используется для определения силы тренда и распределения зоны комфортности для цены. Остальные настройки индикатора CCI стандартные и сводятся к изменению цвета кривой сигнальной линии и добавлению уровней.

Традиционно настройка индикатора CCI производится в соответствии с концепцией торговой стратегии в индивидуальном порядке, а также с учетом используемых дополнительных аналитических инструментов и их параметров.

Описание индикатора CCI

Исследуя описание индикатора CCI, можно обратить внимание на формат его сигналов. Многие трейдеры заключают сделки в рамках узкого ценового коридора, а при выходе цены за его пределы открывают позиции в обратном направлении

Разработчик индикатора поставил целью отобразить этот канал и своевременно выявить предстоящие развороты.

Индикатор CCI отображается в отдельном окне под графиком цены. Он имеет два уровня +100 и -100. Кривая линия, построенная на основе средней скользящей, демонстрирует границы коридора, в котором движется цена, и сама движется от одного уровня к другому. Посередине окна имеется нулевой уровень. Ориентируясь на эти отметки, трейдер без труда может определить устойчивость тренда и его перспективы на ближайший период.

Стрелочный индикатор на основе стандартного CCI

Так как базовый сигнал при работе с CCI – пересечение линией уровней ±100, то именно его логичнее всего использовать для проставления стрелок

Еще одно важное преимущество такого «стрелочника» заключается в том, что он гарантированно не будет перерисовываться (то есть менять значения на истории задним числом, подстраиваясь под текущую ситуацию на рынке)

Таких индикатора существует 2 – CCI Histo_Arrows и CCI Arrows (скачать тут). В принципе, по названию понятно, что все отличие между ними заключается в том, что один рисует на графике стрелки, указывающие на направление движения цены, а второй – отображает информацию в виде гистограммы. Алгоритм стандартного CCI не менялся, то есть изменения чисто косметические, трейдеру гораздо удобнее взглянуть на график и увидеть направление стрелок, чем выискивать пересечение уровней линией индикатора.

В случае с гистограммой в виде столбцов разного цвета отображается настроение участников торгов. Зеленый столбец говорит о том, что настрой у рынка бычий (а значит приоритет отдаем длинным позициям), красный же указывает на силу медведей и приоритет продаж.

Оба индикатора умеют подавать звуковое оповещение при появлении новой стрелки либо смене цвета гистограммы. Так что трейдер может спокойно заниматься своими делами, новый сигнал он точно не пропустит.

На просторах сети вы можете встретиться еще один вариант CCI с добавлением гистограммы. В нем все еще проще – просто вместо линии индикатора строится гистограмма от нулевой линии. За счет этого удобнее становится, например, искать дивергенции.

На скриншоте на график добавлены 2 индикатора – один стандартный с периодом 21, а второй – CCI в виде гистограммы, о котором и шла речь, период у них один и тот же – 21. Как видно, гистограмма в точности повторяет очертания линии стандартного индекса товарного канала.

Заключение

В трейдерской практике существуют и другие стратегии, основанные на индикаторе CCI. Стоит отметить, что показания индикатора не отображают самого движения цены, а отображают устойчивость текущего направления. Т.е. не всегда стоит открывать сделки в направлении движения рабочей линии индикатора.

Выводы:

Сигналы трендового осциллятора хорошие, но самостоятельно применять их не следует, стоит комбинировать с другими инструментами, например уровнями поддержки и сопротивления.

Наиболее эффективные сигналы – сигналы по дивергенции и с комбинации с другими осцилляторами, например MACD.

Важно правильно настроить индикатор в зависимости от принципов торговой системы.