- Морфологический разбор глагола пример

- Работа по агентскому договору: выставление счетов на рекламу с НДС, будучи на УСН. Кейс digital-агентства — Финансы на vc.ru

- Проблема

- Решение

- Были ли вопросы от налоговой?

- Были ли вопросы от контрагентов?

- Агентский договор

- Порядок расчетов и документооборот

- Посредник, который реализует товары от своего имени, обязан сообщить комитенту все данные о покупателях

- Как правильно перевыставляются счета?

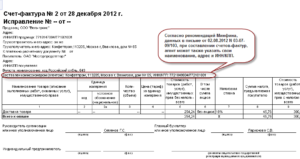

- Перевыставление счетов фактур по агентскому договору в 2021 году

- Счета-фактуры: новшества 2018 года

- “Коммуналка” для арендатора

- Как перевыставить счет фактуру по агентскому договору

- Особенности оформления счета-фактуры

- Перевыставление услуг, проводки, что явлется нашим доходом и расходом

- Комментарии и мнения

- Разбор частей речи

- Агентские договоры

- Нарушена нумерация счетов-фактур

- Если товар доставляет транспортная компания

- Если застройщик самостоятельно получает аванс от физлица

- Надо ли отражать номер авиабилета в журнале учета счетов-фактур

Морфологический разбор глагола пример

Чтобы понять схему, проведем письменный разбор морфологии глагола на примере предложения:

Вороне как-то Бог послал кусочек сыру… (басня, И. Крылов)

Послал (что сделал?) — часть речи глагол;

- начальная форма — послать;

- постоянные морфологические признаки: совершенный вид, переходный, 1-е спряжение;

- непостоянная морфологическая характеристика глагола: изъявительное наклонение, прошедшего времени, мужского рода, единственного числа;

- синтаксическая роль в предложении: сказуемое.

Следующий онлайн образец морфологического разбора глагола в предложении:

Какая тишина, прислушайтесь.

Прислушайтесь (что сделайте?) — глагол;

- начальная форма — прислушаться;

- морфологические постоянные признаки: совершенный вид, непереходный, возвратный, 1-го спряжения;

- непостоянная морфологическая характеристика слова: повелительное наклонение, множественное число, 2-е лицо;

- синтаксическая роль в предложении: сказуемое.

План морфологического разбора глагола онлайн бесплатно, на основе примера из целого абзаца:

— Его нужно предостеречь.

— Не надо, пусть знает в другой раз, как нарушать правила.

— Что за правила?

— Подождите, потом скажу. Вошел! («Золотой телёнок», И. Ильф)

Предостеречь (что сделать?) — глагол;

- начальная форма — предостеречь;

- морфологические признаки глагола постоянные: совершенный вид, переходный, невозвратный, 1-го спряжения;

- непостоянная морфология части речи: инфинитив;

- синтаксическая функция в предложении: составная часть сказуемого.

Пусть знает (что делает?) — часть речи глагол;

- начальная форма — знать;

- постоянные морфологические признаки: несовершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянная морфология глагола: повелительное наклонение, единственного числа, 3-е лицо;

- синтаксическая роль в предложении: сказуемое.

Нарушать (что делать?) — слово глагол;

- начальная форма — нарушать;

- постоянные морфологические признаки: несовершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянные признаки глагола: инфинитив (начальная форма);

- синтаксическая роль в контексте: часть сказуемого.

Подождите (что сделайте?) — часть речи глагол;

- начальная форма — подождать;

- постоянные морфологические признаки: совершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянная морфологическая характеристика глагола: повелительное наклонение, множественного числа, 2-го лица;

- синтаксическая роль в предложении: сказуемое.

Вошел (что сделал?) — глагол;

- начальная форма — войти;

- постоянные морфологические признаки: совершенный вид, невозвратный, непереходный, 1-го спряжения;

- непостоянная морфологическая характеристика глагола: прошедшее время, изъявительное наклонение, единственного числа, мужского рода;

- синтаксическая роль в предложении: сказуемое.

Работа по агентскому договору: выставление счетов на рекламу с НДС, будучи на УСН. Кейс digital-агентства — Финансы на vc.ru

Не обязательно переходить на ОСНО, если вам требуется выставлять счета на рекламные бюджеты, которые не являются вашим доходом. Рассказываем, как мы решали этот вопрос при заключении договора комиссии с Яндексом.

Проблема

Мы digital-агентство, контекстная реклама — одно из ключевых направлений. Когда в 2015 году мы заключили договор с Яндексом на получение агентской комиссии, моментально встал вопрос об НДС, так как ведем деятельность под ИП на УСН.

По условиям договора с Яндексом, чтобы получать комиссию с оборота рекламодателей, мы должны размещать клиентскую рекламу под нашим агентским центром клиентов и проводить платежи на бюджет рекламы через наш расчетный счет. Клиентам, которые так же на упрощенке — без разницы.

Встал вопрос: как и комиссию от Яндекса получать, и клиентам не терять в деньгах, и нам на ОСНО переходить и облагать себя дополнительными налогами и документооборотом тоже не хотелось.

Решение

Решением стало оформление движения средств от клиентов на бюджет Яндекса через наш р/с в качестве агентской посреднической деятельности. Это позволило нам выставлять счета клиентам с НДС и по закону проводить эти суммы как не облагаемые налогом.

Искали информацию на различных бухгалтерских форумах и советовались с коллегами из Яндекса.

Сложность была в том, что практически в каждом кейсе были свои отличия: разные правила заполнения счетов-фактур, наименования сторон договора, документооборот.

Бывалые бухгалтеры на форумах объясняли это тем, что агентская деятельность прописана в законодательстве достаточно поверхностно и разрозненно.

Агентская деятельность прописана в законодательстве достаточно поверхностно и разрозненно.

Были ли вопросы от налоговой?

Да, спустя полгода пришло требование прокомментировать движения с НДС.

Но это было достаточно лояльно: сотрудник налоговой позвонил и так же пояснил, что агентская деятельность имеет различные формулировки и вариации, им просто нужно понимать, как именно мы это реализовали.

Мы отправили ответ, прикрепив договоры с клиентом и Яндексом. Это был единственный вопрос от налоговой за 4 года работы по агентскому договору. Проблем у контрагентов ни разу не возникало.

Были ли вопросы от контрагентов?

Для тех, с кем уже на тот момент сотрудничали, потребовалось уточняющее письмо. Новым клиентам мы описываем схему работы еще на стадии переговоров. Не припомню, чтобы у кого-то это вызывало вопросы.

Агентский договор

Для оформления агентской деятельности мы составили отдельный агентский договор. Наверное, можно обосновать услугу и агентскую деятельность в одном договоре, но мы решили разделять, так как документооборот существенно отличается.

Предметом договора является расчет с поставщиками и размещение рекламных материалов.

Отмечу, что договор должен иметь коммерческое обоснование. Мы установили небольшую фиксированную ежемесячную премию за обслуживание, на которую просто снизили стоимость на основную услугу, чтобы в окончательной стоимости для клиента не было разницы.

Порядок расчетов и документооборот

- Выставляем счет на пополнение рекламного кабинета от нашего юридического лица. В счете указываем себя в качестве Агента, поставщик — рекламный сервис, в нашем случае Яндекс.

- После поступления оплаты отправляем средства на кабинет рекламной системы (ту же сумму, ничего не удерживая).

- Фиксируем номер счета Яндекса для дальнейшего сопоставления закрывающих документов.

- Ожидаем закрывающие документы по оплаченному счету — формируются по факту расхода рекламного бюджета. Яндекс часто закрывает одну оплату в несколько траншей и закрывает сумму в несколько пакетов документов (Акт+Счет-фактура).

- Перевыставляем каждую счет-фактуру клиенту. В счет-фактуре оставляем поставщика неизменным. В строке «Покупатель» меняем себя на клиента. Формируем исходящую счет-фактуру той же датой, что и входящая. Указываем входящее платежное поручение от клиента и исходящее от нас Яндексу. Порядковый номер — выставляем свой.

Сумму и другие поля не меняем. Прикрепляем акт от себя клиенту на эту же сумму. Справочно клиенту отправляется копия счет-фактуры от Яндекса.

- Каждый квартал заполняем Журнал учета счетов-фактур, в котором указываем все входящие и исходящие счет-фактуры.

Журнал должен быть с нулевым балансом — сколько входящих счетов-фактур, столько и исходящих. Этот отчет показывает налоговой цепочку покупатель-агент-поставщик.

Заполнять налоговую декларацию не требуется, так как мы не являемся плательщиком НДС.

Посредник, который реализует товары от своего имени, обязан сообщить комитенту все данные о покупателях

При продаже посредник от своего имени выставляет счет-фактуру в двух экземплярах (Письмо ФНС России от 05.08.2013 N ЕД-4-3/14103@). Один отдает покупателю, второй регистрирует у себя в журнале выставленных счетов-фактур (п. 7 Правил ведения журнала учета счетов-фактур, утв. Постановлением N 1137).

Далее посредник передает информацию о сделке комитенту. Способ предоставления такой информации нигде не регламентирован, поэтому стороны определяют его в договоре. Минфин России указывает, что посредник не обязан предоставлять комитенту заверенную копию счета-фактуры, выставленного покупателю (Письма от 27.07.2012 N 03-07-09/92 и от 15.05.2012 N 03-07-09/51).

Однако на практике такое освобождение мало значит для посредника. Если даже он захочет сохранить наименования своих покупателей в тайне от комитента, то это у него все равно не получится. Дело в том, что в передаваемых комитенту сведениях должна быть следующая информация:

- дата выписки счета-фактуры покупателю;

- наименование, адрес фактического покупателя, его ИНН и КПП (Письма Минфина России от 10.05.2012 N 03-07-09/47 и ФНС России от 05.08.2013 N ЕД-4-3/14103@);

- вся информация о сделке: количество проданного товара, цена, стоимость и т.д.

Поэтому на практике для посредника проще предоставить комитенту копию счета-фактуры, а не составлять отдельный документ о его реквизитах.

Принципал на основе полученных данных выставляет посреднику счет-фактуру и регистрирует у себя в журнале и в книге продаж (п. 7 Правил ведения журнала учета счетов-фактур и абз. 2 п. 20 Правил ведения книги продаж, утв. Постановлением N 1137). В строках 6, 6а и 6б он указывает наименование, адрес именно покупателя (а не посредника), его ИНН и КПП (пп. «и», «к», «л» п. 1 Правил заполнения счетов-фактур, Письма Минфина России от 10.05.2012 N 03-07-09/47 и ФНС России от 05.08.2013 N ЕД-4-3/14103@).

Датирует посредник счет-фактуру днем, когда он выставил счет-фактуру покупателю, а вот номер документа комитент указывает в соответствии со своей хронологией (абз. 2 пп. «а» п. 1 Правил заполнения счетов-фактур).

Полученный счет-фактуру посредник регистрирует у себя в журнале учета счетов-фактур (п. 11 Правил ведения журнала учета счетов-фактур). Книгу покупок и книгу продаж посредник не затрагивает (пп. «в» п. 19 Правил ведения книги покупок и абз. 6 п. 20 Правил ведения книги продаж).

Иногда автоматизированные системы бухгалтерского учета настроены так, что доходы по посредническим операциям все же отражаются в книге продаж посредника, но иным способом, к примеру в качестве продаж, освобождаемых от налога. Инспекторы могут воспользоваться этим и вменить агенту всю сумму дохода от посреднической операции. Однако при изучении всех обстоятельств дела суд, скорее всего, признает правоту посредника (например, Постановление ФАС Поволжского округа от 26.09.2013 N А55-29685/2012).

Как правильно перевыставляются счета?

В соответствии с общепринятыми правилами к отчетности агента обязательно должны быть приложены определенные доказательства расходов, понесенных агентом за счет заказчика. Это правило рассмотрено в п.п. 1,2 ст. 1008 ГК РФ. Все возможные ситуации, возникающие в процессе выставления и учета счетов-фактур сторонами, участвующими при составлении посреднического соглашения, указаны в Правилах ведения списков предоставленных счетов-фактур, баз данных с покупками и продажами в процессе расчетов по НДС, описанных в действующем постановлении от 02.12.2000 № 914.

При покупке услуг для принципала агентом предоставляется счет-фактура, в которой должны быть предоставлены данные счета-фактуры, выставленного продавцом предоставляемых услуг этому посреднику.

ГК РФ

Основной принцип продажи товаров через посредника:

- Если реализация продукции осуществляется при участии посредника, в счете на оплату он обязательно должен быть указан. Также требуется составление нескольких экземпляров такого документа;

- Собственный экземпляр посреднику необходимо указать в журнале учета без последующего внесения в списки оформленных продаж;

- Также существует необходимость сделать копию такого документа и предоставить заказчику;

- Заказчик после получения оформляет для посредника счет-фактуру, который будет обязательно зафиксирован в соответствующем документе без внесения данных о сделке в книге покупок;

- Последним этапом проведения сделки является передача заказчику счета на объем вознаграждения;

- После этого заказчиком осуществляется фиксация соглашения в книге покупок.

При составлении счета-фактуры в 1-й строке должен быть указан номер и дата оформления документа. Также обязательно указывается дата предоставления счета агенту. Эти счета каждый посредник должен регистрировать в специально предназначенных журналах без внесения данных в списки продаж и покупок.

Принципалу нужно сделать соответствующую отметку в книге покупок на базе счета-фактуры, предоставленного агентом.

В подобных ситуациях в качестве доходов рассматриваются только полученное агентское вознаграждение. Именно эти платежные средства будут приносить организации значимую экономическую выгоду. Данное правила указано в ст. 41 НК РФ, а также п. 2 ст. 153 НК РФ. Следовательно, только эти деньги будут облагаться НДС.

Порядок перевыставления счетов на посредническое вознаграждение практически ничем не отличается от счета-фактуры при продаже товаров.

Сегодня, благодаря возможностям интернета, многие граждане имеют возможность регистрировать предприятия в режиме онлайн. Периодически возникает необходимость в перевыставлении счета в ходе работы организаций, а также ИП. Нередко в коммерческой деятельности возникают ситуации, когда за оплату товаров или услуг, предоставляемых одним предприятием, расплачивается третье лицо, а сделка заключается благодаря активному участию посредников. Именно в таких ситуациях инициируется процедура перевыставления счета.

В подобных сделках одна сторона может выполнять определенную деятельность от имени и за средства самого доверителя. Поэтому в ситуации, когда по соглашению предусмотрена обязанность комитента оплачивать расходы, то перед этим комиссионер самостоятельно будет предоставлять платежные средства, после чего будет направлять квитанции комитенту. Необходимая форма для перевыставления счета может быть загружена в интернете. Обязательным условием при перевыставлении является обязательство внесения платежных средств одной стороной вместо другой.

Перевыставление счетов фактур по агентскому договору в 2021 году

2231 страницы Перевыставление счетов – процедура, которая часто инициируется в рамках отношений между ФЛ и ЮЛ. Актуально мероприятие тогда, когда услуги поставляются одной фирмой, а оплачивает их другое лицо. То есть в сделке участвуют лица-посредники.

Именно при наличии этих обстоятельств и применяется такой инструмент, как перевыставление счетов-фактур. В законе нет четких указаний, касающихся последовательности перевыставления счетов. Не оговорены и нюансы принятия к вычету НДС.

Но нужно обязательно ориентироваться на положения законов, косвенно касающихся правил перевыставления, на судебную практику. Это позволит уменьшить риск появления претензий от уполномоченных органов.

Есть общие нормы, касающиеся перевыставления счетов. В частности, нужно обязательно подтвердить траты, понесенные посредником за счет заказчика. Для этого используются документы.

Соответствующее правило оговорено в пунктах 1-2 статьи 1008 ГК РФ.

Главные правила реализации продукции через посредника:

- Заказчик должен составить счет-фактуру, который нужен посреднику.

- Если в продаже товара участвует посредник, данные о нем прописываются в счете на оплату. Счет оформляется в нескольких экземплярах.

- Копия счета выдается заказчику.

При оформлении счета-фактуры (СФ) в первой строке документа прописываются его номер и дата заполнения.

Нужно зафиксировать дату подачи счета агенту.

Принципалу необходимо внести отметку на основании счета-фактуры в книге покупок.

В рамках рассматриваемых сделок доходом будет считаться агентское вознаграждение. То есть именно с него будет уплачиваться НДС.

Соответствующие положения содержатся в статьях 41, 153 НК РФ. Счет-фактура – это и подтверждение приемки продукции, и основание для вычета по выплате НДС. Соответствующее положение оговорено статьей 169 НК РФ.

Нужно учитывать особенности процедуры, в которой присутствует агентское соглашение. В этом случае между продавцом и потребителем образуется дополнительное звено – агент.

Он работает в интересах потребителя (статья 1005 ГК РФ). Начальные СФ выставляются в адрес агента.

Для использования принципалом вычета нужно перевыставить ему СФ.

То есть агенту нужно выставить принципалу СФ при передаче полномочий на продукцию. СФ составляется по определенной форме.

Все нюансы ее составления оговорены в Правительственном Постановлении №1137 от 26 декабря 2011 года. Перевыставление бумаги выполняется агентом, который действует от собственного имени.

Считается, что агент напрямую участвует в переоформлении при наличии этих условий:

- Работа от собственного имени.

- Исполнение поручения по соглашению.

Перевыставление должно осуществляться на базе закона.

Перевыставление СФ – процедура, которая регламентируется этими нормативными актами:

- Статьи 171, 172, 169 НК РФ. В этих статьях указаны условия вычета НДС.

- Статья 169 НК РФ. В ней указано, что счета-фактуры могут выставляться агентами, продающими товары/услуги от собственного имени.

Счета-фактуры: новшества 2018 года

В этом году в ведении счетов-фактур появились некоторые отличия, на которые нужно обратить внимание, особенно плательщикам НДС. Главное новшество – новый бланк, который был утвержден Постановлением Правительства РФ № 981 от 19 августа 2017 года

В нем есть несколько моментов, которые теперь выглядят по-другому, а именно:

Главное новшество – новый бланк, который был утвержден Постановлением Правительства РФ № 981 от 19 августа 2017 года. В нем есть несколько моментов, которые теперь выглядят по-другому, а именно:

- новая графа в шапке бланка, заполнять которую нужно, только если такие данные есть («Идентификатор государственного контракта, договора (соглашения)»);

- новый столбец «Код вида товара» в табличке, в него вносится информация только при отправке товара в страны, входящие в Евразийский Экономический союз;

- графа о таможенной декларации немного изменила название – перед словом «номер добавлено уточнение «регистрационный»;

- поле для подписи дополнено – теперь там имеет право оставить автограф не только сам ИП, но и «иное лицо», естественно, при наличии оформленной доверенности.

Еще одно важное новшество – позволение от налоговых служб хранить вторые экземпляры счетов-фактур в электронной форме (подтверждено Письмом ФНС № СД-4-3/17731@России от 06 сентября 2017 года). Это удобно, причем разрешение действительно даже в том случае, если покупательский экземпляр был в бумажном варианте

“Коммуналка” для арендатора

Аналогичная ситуация складывается и в отношении коммунальных услуг, которые арендаторы обязаны возмещать арендодателям в соответствии с условиями договора аренды.

Напомним, что Минфином России было выпущено Письмо от 03.03.2006 N 03-04-15/52. Общий смысл его разъяснений сводится к тому, что арендодатель не может являться поставщиком услуг, так как сам получает их от энергоснабжающей организации. Поэтому поставка электроэнергии в рамках договора аренды не будет считаться реализацией. Соответственно, такая операция не является объектом обложения НДС, счет-фактуру по ней выставлять не нужно, следовательно, арендатор не может принять налог к вычету.

В Письме от 24.03.2007 N 03-07-15/39 Минфин подтвердил свою точку зрения. В нем специалисты прямо указали, что если арендатор компенсирует отдельной суммой коммунальные услуги (а также услуги связи, услуги по охране, уборке), которые не входят в стоимость аренды, то счет-фактура на эти услуги арендодателем не выставляется, так как реализации нет. И учитывая п. 1 ст. 169 НК РФ, согласно которому документом для принятия НДС к вычету служит счет-фактура, возместить налог на добавленную стоимость нельзя, так как указанного документа у арендатора не будет. Но даже если и будет, налоговики на основании этого документа применить вычет не позволят.

Самое печальное, что некоторые суды принимают сторону налоговиков (Постановление ФАС Волго-Вятского округа от 15.05.2006 N А43-33504/2005-31-1070).

Некоторые организации прибегают к заключению агентских договоров. Однако рекомендуем в них не указывать, что комитент (арендатор) приобретает коммунальные услуги через агента (арендодателя), так как арендодатель, пусть и выступающий в качестве агента, не может в принципе оказывать коммунальные услуги (см. выше).

А из п. 1 ст. 169 НК РФ следует, что счет-фактура составляется продавцом для покупателя либо агентом (комиссионером), через которого осуществляется оказание услуг, реализация товаров для принципала (комитента). То есть агент составляет счет-фактуру для принципала в том случае, когда принципал приобретает товары (работы, услуги) через агента. Такой вывод можно сделать как из самого Налогового кодекса РФ, так и из официальных разъяснений чиновников. В частности, в Письме МНС России от 21.05.2001 N ВГ-6-03/404 сказано:

“4. При приобретении товаров (работ, услуг) через поверенного (агента) основанием у доверителя (принципала) для вычета налога на добавленную стоимость по приобретенным товарам (работам, услугам) является счет-фактура, выставляемый продавцом на имя доверителя (принципала).

- Если счет-фактура выставлен продавцом на имя комиссионера (агента), то основанием у комитента (принципала) для принятия налога на добавленную стоимость к вычету является счет-фактура, полученный от посредника. Счет-фактура выставляется посредником комитенту, принципалу с отражением показателей из счета-фактуры, выставленного продавцом посреднику. Оба счета-фактуры у посредника в книге покупок и книге продаж не регистрируются”.

Поэтому многие организации идут другим путем. Указывают, что арендодатель в качестве агента производит расчеты с энергоснабжающей организацией (а не приобретает электроэнергию для арендатора). В этом случае налоговики могут разрешить арендатору вычет на основании перевыставленных счетов-фактур, но гарантировать полное отсутствие для арендатора налоговых рисков мы, к сожалению, не можем. В данной ситуации мы можем лишь предложить варианты, которые позволили бы минимизировать налоговые риски.

Кстати говоря, обратите внимание на Постановление ФАС Центрального округа от 25.11.2005 N А09-5523/05-12. В этом документе судьи сделали вывод, что относить договор аренды в части, предусматривающей возмещение арендатором арендодателю 30% стоимости потребленных арендодателем коммунальных услуг, к комиссионной сделке нельзя. Но в данном споре договор аренды, судя по всему, всего лишь содержал обязанность арендатора компенсировать коммунальные платежи арендодателя, что нельзя считать агентскими условиями

А если бы организация составила отдельный агентский договор либо в договор аренды включила агентские формулировки, то, возможно, суд вынес бы решение в ее пользу

Но в данном споре договор аренды, судя по всему, всего лишь содержал обязанность арендатора компенсировать коммунальные платежи арендодателя, что нельзя считать агентскими условиями. А если бы организация составила отдельный агентский договор либо в договор аренды включила агентские формулировки, то, возможно, суд вынес бы решение в ее пользу.

Как перевыставить счет фактуру по агентскому договору

Вход на сайт Регистрация Вход для зарегистрированных: Закрыть Войти через Раньше вы входили через Восстановление пароля Регистрация Восстановление пароля Форум Форум

Ekaterina25 (автор вопроса) 24 балла

|

|

Александра Кривошеева Консультант

|

Смотрят тему: гость

Агентский договор: какие нормы налогового и гражданского законодательства необходимо учесть при перевыставлении счетов-фактур

Агент от своего имени продает товары принципала: в чем заключается процедура перевыставления счетов-фактур

Приобретение товаров для принципала: алгоритм переоформления счета-фактуры

Как посреднику, экспедитору, застройщику оформить счет-фактуру

Когда агенту нужно оформить дополнительный счет-фактуру

Счет-фактура и отчет агента: на что обратить внимание

Итоги

Особенности оформления счета-фактуры

Рассмотрим схему заполнения СФ посредниками (ими могут быть, к примеру, застройщики, экспедиторы):

- Строка 1 – дата создания СФ агентом.

- Стр. 1а – номер исправления, занесенного в СФ.

- Стр. 2 – название фирмы-продавца.

- Стр. 2а – адрес продавца, содержащийся в ЕГРЮЛ, адрес экспедитора.

- Стр. 2б – ИНН и КПП продавца.

- Стр. 3 – название грузоотправителя (должно соответствовать информации, зафиксированной в учредительной документации).

- Стр. 4 – название получателя груза (если СФ составляется на услуги, в строках проставляется прочерк).

- Стр. 5 – реквизиты платежных бумаг о перечислении денег агентом продавцу.

- Стр. 6 – название покупателя.

- Стр. 6а – адрес покупателя, зафиксированный в ЕГРЮЛ.

- Стр. 6б – ИНН и КПП приобретателей.

- Стр. 7 – название валюты, которая фигурирует в сделке.

- Стр. 8 – эту строку нужно заполнять только при выставлении СФ при работе над государственным контрактом.

- Графа 1 – название товаров.

- Гр. 1а – код вида продукции.

- Гр. 2– единица измерения (если ее нет, проставляется прочерк).

- Гр. 3 – объем продукции.

- Гр. 4 – цена продукции.

- Гр. 5 – стоимость всей продукции.

- Гр. 6 – суммы акциза, если это подакцизная продукция.

- Гр. 7 – ставка по налогам.

- Гр. 8 – НДС.

- Гр. 9 – цена всей продукции.

- Гр. 10 – государство, в котором изготовлена продукция (нужно указать код и краткое название).

- Гр. 11 – эта графа заполняется тогда, когда государство происхождения продукции – не Россия.

К СВЕДЕНИЮ! Агент является элементом между принципалом и торговцем. Он обязан перевыставлять СФ. Агент, торгующий от собственного лица, фиксирует себя в роли продавца в СФ. На основании счета покупатель имеет право заявить НДС-вычет. Если агент покупает продукцию по велению принципала, при перевыставлении нужно прописать в строках 2, 2а и 2б сведения о поставщике.

Перевыставление услуг, проводки, что явлется нашим доходом и расходом

При таких, хоть и непонятных формулировках, должно следовать, что посредник должен быть абонентом у энергоснабжающей организации, а вы субабонентом. Хотя для этого не надо договора вашего с э/организацией. Для этого состаляется договор э/организации с посредником как абонентом, а в этом договоре определяется субабонент. Разберитесь с этим ибо в этом суть по НДС. При таком определении посредник-абонент должен выставлять вам с/ф.

Картина следующая: С энергетической компанией заключен договор на потребление электроэнергии, но счетчик наш, и учет энергии идет через фирму посредника. Фирма «Посредник» выставляет нам счета на э/энергию, мы оплачиваем их напрямую Энергетической компании, иногда платим фирме «Посредник» Напрямую получать счета от Энергетической компании мы не можем, тк эта подстанция принадлежит «Посредник» и учет должен идти через него.

Комментарии и мнения

Sasha_1CK 16.07.14 — 11:20 Организация А привезла товар в контейнере для себя и для организации Б.

За что заплатила транспортной компании В. Пусть товара поровну, а транспортная компания выставила счет на 118 руб (в т/ч 18 руб НДС).

Все участники процесса плательщики НДС. Теперь организация А должна заплатить В 118 руб и перевыставить 59 рублей организации Б.Речь именно о перевыставлении расходов.

Инфо Собственно вопрос — как вы отражаете такие операции, какими документами и по каким счетам? Рекламное место пустует Sasha_1CK 1 — 16.07.14 — 17:01 апну Naumov 2 — 16.07.14 — 17:02 Агентские услуги или перевыставление?Перевыставление не реализовано вообще никак anton_mgn 3 — 16.07.14 — 17:43 (0) У нас методологи рекомендуют проводить перевыставление через 76 счет без выделения НДС.

Т.е. поступление услуг 76 — 60 (вся сумма с НДС), после — реализация 62 — 76 без проводок по НУ.

Разбор частей речи

Далее давайте разберем морфологические признаки каждой из частей речи русского языка на примерах. Согласно лингвистике русского языка, выделяют три группы из 10 частей речи, по общим признакам: 1.

Самостоятельные части речи:

- прилагательные;

- существительные (см. морфологические нормы сущ. );

- местоимения;

- числительные;

- глаголы:

- наречия;

2.

Служебные части речи: 3. Междометия. Ни в одну из классификаций (по морфологической системе) русского языка не попадают:

- вводные слова: итак, кстати, итого, в качестве отдельного предложения, а так же ряд других слов.

- слова да и нет, в случае, если они выступают в роли самостоятельного предложения.

Агентские договоры

Агентские договоры: подробно о том, как и когда выставлять счета-фактуры, если речь идет о агентских отношениях. Как в это случае платить НДС расскажем в видеолекции. >>>

Если речь идет об агентской схеме, недопустимо выставлять счета-фактуры от поставщика принципалу раньше, чем они получены. Это нарушение агентских отношений. Возможна переквалификация в договор купли-продажи, но лучше выставлять документы один-в-один, как они получены от поставщика.

Есть правила заполнения счетов-фактур: постановление Правительства РФ от 26 декабря 2011 г. №1137, где подробно расписан данный порядок. Также в помощь Гражданский кодекс с определением, кто такой агент.

Исходя из этого, организация не имеете права выставлять счета-фактуры раньше положенного срока.

Нарушена нумерация счетов-фактур

Если товар куплен у агента, а номера счета-фактур у покупателя и собственника разные, это не является проблемой. Это одна из технических ошибок, которая должна быть устранена. В случае, если налоговая требует пояснения по данному вопросу —их надо предоставить. Согласно постановлению Правительства РФ 1137, существуют разные условия.

Во-первых, если агент выставляет счета-фактуры от своего имени. В этом случае у него будет нумерация, основанная на собственной хронологии. Затем агент передает сведения поставщику, (чей товар перепродает), который будет выставлять счет-фактуру уже со своим номером.

Во-вторых, если агент выставляет счета-фактуры от имени принципала. Здесь надо подстраиваться под хронологию принципала, так как счет-фактура выставлена от его имени. Со стороны налоговой проблем быть в данной ситуации не должно. Максимум, придется дать пояснения.

Если товар доставляет транспортная компания

В этом случае лучше заключить договор на экспедицию. Или договор транспортной экспедиции. Специфика этого договора заключается в том, что его можно подвести или под агентскую схему (порядок очень похож на агентские отношения), или под договор оказания транспортных услуг, где перевозчиком выступает третье лицо.

Если говорить об агентской схеме, надо выставлять счета-фактуры на свое вознаграждение (как экспедитор), и отдельно перевыставлять транспортные услуги, которые дал перевозчик. О том, как заполнять в этой ситуации счета-фактуры, как заполнять книгу покупок и книгу продаж, есть различные разъяснения.

Например, письмо Минфина России от 15 апреля 2015 г. №03-07-09/21339. В нем говорится, что организация выставляет счет-фактуру на свое вознаграждение и отражает только в книге продаж, а то, что проходит через вас транзитом, будет перевыставлять покупателю.

Когда агент перевыставляет счет-фактуру, он должен указать в графе «Продавец» поставщика товара (работ, услуг). По логике, надо указать перевозчика. Но Минфин России говорит: «не противоречит», если организация укажет себя. Учитывая то, что в Постановлении 1137 про экспедицию ничего не говорится, можно сделать и так.

Но если не хотите лишних вопросов со стороны налоговой инспекции, лучше все оформить правильно, по агентской схеме.

Если застройщик самостоятельно получает аванс от физлица

Если застройщик стоит нежилое здание для дольщика или инвестора, ему выделяется вознаграждение, с которого платят НДС с аванса. В этом случае надо ставить код 26 (как получение денег от физлица).

Если же организация получила инвестиционные, целевые деньги (пусть даже в этих деньгах «сидит» вознаграждение застройщика), но у него есть льгота по 149 статье НК РФ, то какие счета-фактуры и коды? Для него это безНДСная операция. Как перевыставлять документы для контрагента, когда закончится стройка? Это более сложная ситуация.

С одной стороны, можно перевыставить и составить сводный счет-фактуру. С другой, если деньги дает физлицо, счета-фактуры не обязательны. Можно сделать расчет или бухгалтерскую справку, расписав это в вашей учетной политике. Подробно изучить следующие документы.

При безналичном расчете: письмо Минфина России от 19 октября 2015 года №03-07-09/59679.

Надо ли отражать номер авиабилета в журнале учета счетов-фактур

В основном, реализация авиабилетов происходит по агентским договорам. Билет (даже электронный) — это бланк строгой отчетности, который счетом-фактурой не является.

БСО заменяет счет-фактуру и отдельный вычет НДС не требуется (тому, кто купил билет), указывать в журнале билеты не обязательно.

Если хотите, билеты в журнал поместить можно, для этого есть специальные коды, но можно этого не делать.