- Порядок возмещение НДС по экспортным операциям

- Этапы таможенного оформления для индивидуальных предпринимателей

- Подтверждение нулевой ставки НДС при экспорте

- Заполнение раздела 4 декларации по нулевой ставке

- Требуемые документы

- Налоговая ставка

- В данную категорию услуг включают:

- Отгрузка товара российским поставщиком из-за рубежа

- Учет экспорта товаров за пределы Таможенного союза

- Пример экспортной торговли — почему это выгодно?

- Особенности исчисления НДС при экспорте работ и услуг

- Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

- НДС при экспорте товаров

- Когда экспортер может получить бюджетные деньги

- Отказ в возмещении налога

- Подтверждение нулевой ставки НДС при экспорте

- Право на вычет НДС

- Заключение

Порядок возмещение НДС по экспортным операциям

Товары (услуги, работы), реализуемые на экспорт иностранным компаниям, облагаются НДС по ставке 0%, следовательно, освобождены от уплаты налога в бюджет.

Условием возмещения экспортного НДС является подтверждение, что приобретенные материалы (услуги) были использованы при производстве товара или купленные товары были проданы иностранным компаниям.

Возместить уплаченную сумму НДС организация может двумя способами:

- Получить сумму НДС из бюджета на расчетный счет, при этом организация не должна иметь долги перед бюджетом;

- Оформление зачета уплаченной суммы НДС в счет предстоящих платежей в бюджет.

Организация-экспортер может получить возмещение экспортного НДС, если поставщик материалов (услуг) и товаров для экспортной реализации уплатил НДС в бюджет, в противном случае организация-экспортер не имеет право на возмещение экспортного НДС.

Для возмещения уплаченной суммы НДС после продажи товара на экспорт, нужно подтвердить факт реализации на экспорт документами. Перечень необходимых документов приведен пунктом 1 статьи 165 НК РФ. Срок подтверждения экспортной реализации равен 180 дням со дня отметки таможенной службы, согласно пунктам 9 и 10 статьи 165 НК РФ. Пакет документов отправляют в налоговую по месту регистрации. С даты принятия документов налоговая служба сверяет поданные документы с документами, которые находятся в таможенных органах, время проверки не более трех месяцев. При положительном решении уплаченная сумма НДС возвращается компании в течение 14 дней с даты принятия решения.

Важно отметить, что порядок заявления налоговых вычетов при экспортной реализации товара, следующий:

- Вычет предъявленной суммы НДС осуществляется на момент определения налоговой базы (пункт 3 статьи 172 НК РФ);

- Вычет суммы налога, исчисленный на 181 календарный день в случае отсутствия подтверждающих документов, осуществляется в день, соответствующий моменту последующего исчисления НДС по ставке 0% (пункт 10 статьи 171, пункт 3 статьи 172 НК РФ).

Рассмотрим, условия возврата экспортного НДС:

- Заключение контракта с иностранным покупателем, где указан порядок оплаты: предоплата или фактическая при отгрузке товара;

- Оформление паспорта сделки в банке. При отгрузке товара на всю сумму контракта (договора), необходимо закрыть паспорт сделки;

- Поступление предоплаты на расчетный счет. В течение 14 дней необходимо составить Справку о валютных операциях, в которой указать цель получения денежных средств;

- Формируем отгрузку, ставка НДС 0%;

- Сдача ежемесячного отчета в статистический отдел Таможенного управления. В отчете необходимо указать код ТНВЭД на реализованный товар;

- Формируем Заявление на подтверждение НДС по ставке 0%. Перечень документов указан в статье 165 НК РФ;

- Заполняем декларацию по НДС. В разделе 4 и разделе 6 необходимо указать код экспортных операций;

- Данные вносятся в программу ПИК-НДС. Данные формируются в электронном виде и отправляются в ИФНС;

- Поступление из ИФНС Требования о предоставлении документации для камеральной проверки.

Этапы таможенного оформления для индивидуальных предпринимателей

Процедура таможенного оформления выглядит следующим образом:

Для начала собираются и изучаются основные документы, такие как контракт ВЭД, инвойс, упаковочный лист, техническое описание товара. В этих документах указаны необходимые сведения для классификации товаров по ТН ВЭД. А правильно подобранный код дает возможность подтвердить или исключить необходимость оформления дополнительных документов, разрешений, лицензий, сертификатов.

Затем выбирается определенная таможенная процедура, позволяющая в дальнейшем использовать товары по выбранному назначению.

На следующем этапе оформляются дополнительные документы: сертификаты и декларации соответствия, заключения

Обратите внимание, что если товары ввозятся в качестве сырья для последующего производства или для собственных нужд предприятия, то оформлять документы, подтверждающие соответствие техническим регламентам или ГОСТу не требуется.

Потом заполняется декларация на товары и декларации таможенной стоимости, указанные документы подаются в таможню. К ним прилагаются документы на поставку.

Сведения, представленные в декларации, проверяются, сверяются с теми сведениями, которые указаны в дополнительных документах, подтверждаются свойства и характеристики груза

Проверка декларации состоит из самостоятельных этапов:

Подтверждение нулевой ставки НДС при экспорте

Для начисления НДС при экспорте применяется ставка 0%.

Эта ставка является одним из видов налоговых льгот. Суть понятия нулевой ставки состоит в том, что организация-экспортер получает право на возмещение НДС без его начисления и уплаты. То есть, фактически, экспортеру возвращается НДС, уплаченный им в бюджет при производстве, приобретении продаваемого товара, а начисления НДС при продаже за пределы РФ не происходит.

Существует 3 вида операций, в которых правомерно применение нулевой ставки:

- Помещение товаров для экспорта под таможенный контроль;

- Работы и услуги, связанные с производством экспортного товара;

- Транспортные услуги по перемещению товаров, помещенных в таможенный режим.

При этих операциях организация начисляет НДС по ставке 0%. Для подтверждения применения этой ставки требуется выполнить ряд условий:

- Предоставление контракта, договора с поставщиком;

- Таможенная декларация с таможенными отметками;

- Сопроводительные и транспортные документы;

- Посреднический договор, при проведении экспорта через посредника.

Виды сопроводительных документов будут различаться, в зависимости от вида используемого транспорта.

Подтверждение ставки 0% полностью ложится на плечи налогоплательщика. Это логично, так как суть нулевой ставки состоит в получении им вычета по налогу без начисления и уплаты исходящего НДС.

Подтверждение нулевой ставки должно быть готово в срок менее 180 дней с момента таможенного штампа. Несоблюдение этого срока приводит к начислению НДС по обычной ставке, обязанности перечислить пени за просрочку уплаты НДС и к подаче «уточненки». Аналогичные последствия возникнут в случае отсутствия штампа таможни на документах.

Заполнение раздела 4 декларации по нулевой ставке

- Раздел по коду 010. В этом разделе отражают коды операций, совершенные за период.

- Раздел 020. Там отражаются налоговые ставки за прошедший период и по каждой операции.

- Раздел 030. Отражаются налоговые вычеты по каждой совершенной операции, которые были оформлены при получении товаров.

В разделе 4 декларации теперь заполняются все операции, которые были произведены налогоплательщиком. Причём сумма повторяется столько раз, сколько необходимо по числу операций. Были также добавлены новые коды.

- Коды 060-080, которые отражают возврат товара.

- При корректировке суммы налога. Эта корректировка проводится, если были внесены изменения на цену. Коды 090-110.

При вышеперечисленных изменениях были внесены новые разделы — 120, 130. В этих строках вносятся данные о сумме налога к возмещению, сумма которого была отражена в разделе № 4.

То есть можно сказать, что раздел 4 заполняется декларантом только тогда, когда у него имеется вся документация, подтверждающая законность нулевой ставки.

- Строка по коду 060 отражается операцией, которая приводилась в приложении 1 к декларации по НДС.

- В строчки 070 и 080 вносятся корректировочные суммы и налоговые вычеты. Эти вычеты связаны с операцией по возврату товара или отказом от работ.

- Строка 090 отражает операцию по коду 1010448.

- В строке 100 заполняется сумма, которая идёт на увеличение ставки налога на работы или товар, которые уже были реализованы.

- Строка 110 раздела № 4 — заносится сумма, которая идёт на уменьшение ставки налога.

- Сумма налога указывается в строке 120.

Требуемые документы

Нулевая ставка НДС при экспорте применяется в случае подачи полного пакета документов. Среди них:

- Контракт с иностранным партнером. Нужна копия, на которой четко различаются подписи обоих сторон. В отдельных случаях документ может иметь иную форму, что определена законом.

- Декларация – в бумажном или электронном виде. В ней обязательно содержится отметка таможенного органа о выпуске товара и фактическом пересечении ним границы.

- Выписка из банковского счета, что подтверждает перечисления соответствующей суммы, согласно контракту.

- Транспортные или товаросопроводительные, другие документы, на которых есть отметка таможенных органов касательно убытия и перемещения товара.

- Договор с посредником, если товар поставлялся с помощью такой организации.

По закону требуется указанный пакет, но инспектора налоговой часто требуют дополнительные бланки, среди них:

- Квартальный отчет. Осуществляется его проверка, редко ограничиваются проверкой только одной декларации.

- Также осуществляется проверка поставщика, как проводиться оплата товаров.

- Ведется контроль: полноты штата работников, наличие офисного помещения, лицензий, склады.

Налоговая ставка

В данную категорию услуг включают:

- услуги по перевозке товаров морскими, речными судами, судами смешанного (река-море) плавания, воздушными судами, железнодорожным транспортом и автотранспортом, при которых пункт отправления или пункт назначения товаров расположен за пределами территории России (абз. 1 подп. 2.1 п. 1 ст. 164 НК);

- услуги по предоставлению собственного (арендованного, полученного в лизинг) железнодорожного подвижного состава и (или) контейнеров для международных перевозок (абз. 3 подп. 2.1, подп. 2.7, абз. 1 подп. 3.1 п. 1 ст. 164 НК);

- транспортно-экспедиционные услуги, оказываемые по договору транспортной экспедиции при организации международной перевозки (абз. 4 подп. 2.1, подп. 2.7, абз. 2 подп. 3.1 п. 1 ст. 164 НК).

В данную категорию не включают услуги российских перевозчиков на железнодорожном транспорте, перечисленные в подпунктах 9 и 9.1 пункта 1 статьи 164 НК, которые также облагаются НДС по нулевой ставке;

2) работы (услуги), выполняемые (оказываемые) организациями трубопроводного транспорта по транспортировке нефти и нефтепродуктов, а также перевалке и (или) перегрузке нефти и нефтепродуктов, вывозимых за пределы России (подп. 2.2 п. 1 ст. 164 НК);

3) услуги по организации транспортировки трубопроводным транспортом природного газа, вывозимого за пределы России (подп. 2.3 п. 1 ст. 164 НК);

4) услуги по передаче электроэнергии из электроэнергетической системы России в электроэнергетические системы иностранных государств (подп. 2.4 п. 1 ст. 164 НК);

5) работы (услуги), выполняемые (оказываемые) российскими организациями (кроме организаций трубопроводного транспорта) в морских и речных портах по перевалке и хранению товаров, вывозимых за пределы России (подп. 2.5 п. 1 ст. 164 НК);

6) работы (услуги) по переработке товаров, помещенных под таможенную процедуру переработки на таможенной территории (подп. 2.6 п. 1 ст. 164 НК);

7) работы (услуги), выполняемые (оказываемые) организациями внутреннего водного транспорта, в отношении товаров, вывозимых в таможенной процедуре экспорта при перевозке (транспортировке) товаров по российской территории (подп. 2.8 п. 1 ст. 164 НК).

Все операции, которые облагают НДС по нулевой ставке в 2019 году, смотрите в таблице.

Об особенностях обложения НДС экспортных операций в страны ЕАЭС см. Как платить НДС при экспорте в страны ЕАЭС.

Отгрузка товара российским поставщиком из-за рубежа

Представим ситуацию, когда российский производитель реализует свою продукцию зарубежному партнеру. Одновременно производитель располагается на территории третьей страны, откуда делается отгрузка, минуя территорию РФ. Это экспорт или нет? Что насчет НДС при экспорте товаров?

Закон говорит следующее. Возникновение объекта налогообложения НДС может быть оговорено лишь при продаже в России. РФ признается местом реализации лишь в том случае, если продукты находились на ее территории во время отгрузки либо транспортировки. В данном случае Российская Федерация не является местом реализации и, как следствие этого, не быть может дискуссий об НДС и его возмещении.

Учет экспорта товаров за пределы Таможенного союза

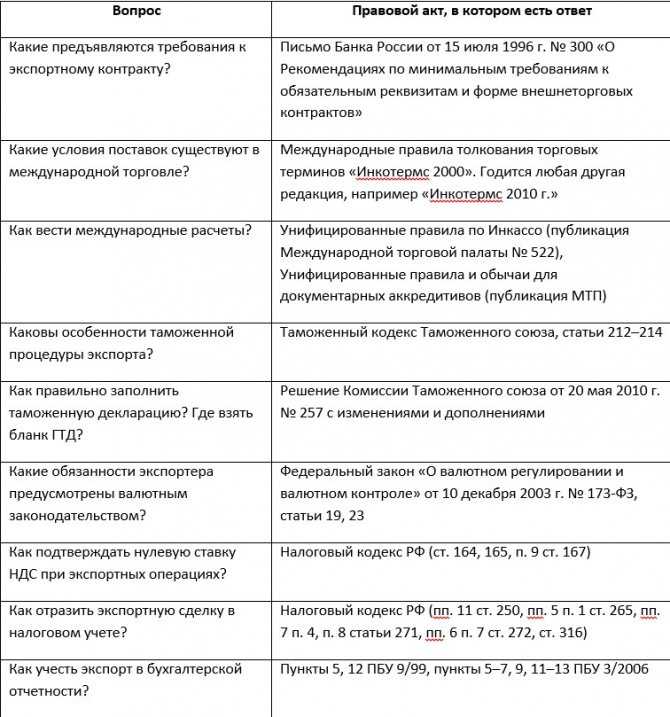

Ниже приведена таблица с вопросами, касающимися экспорта товаров, налогового и бухгалтерского учета экспортных операций, наиболее часто возникающими в практической деятельности экспортеров. По каждому из них в таблице даются ссылки на соответствующие правовые акты, в которых можно найти ответы на них. Речь идет об учете отгрузки и продажи товаров на экспорт за пределы Таможенного союза.

Для детального анализа учета экспорта товаров требуется большой объема информации о рынке, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Наша информационно-аналитическая является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами.

Узнать подробнее

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8.

Заказать обратный звонок

Пример экспортной торговли — почему это выгодно?

На примере можно рассмотреть, насколько выгодно для компании торговать за пределами Российской Федерации.

Для начала пример торговли внутри страны:

Теперь рассмотрим, если бы этот товар был продан за границу:

Можно представить, какие суммы будут фигурировать, если продаваемый товар будет исчисляться миллионами. Компания сможет разбогатеть только на одной марже.

Даже не обязательно продавать товар в страны ЕС, к примеру, продавая товар в Казахстан или Беларусь, можно увеличить свои доходы просто за счет маржи и разбогатеть.

Ставка 0% при экспорте определена НК. Экспорт товаров регламентирован таможенным кодексом. Ставка ноль применима для всех случаев вывоза товара за пределы Российской Федерации. А также ставка может применяться и для стран-транзитёров. Сюда входят:

- Казахстан;

- Армения;

- Беларусь.

Для продажи на экспорт предприятие должно находиться на общей системе налогообложения (ОСНО). Иначе продавец не сможет воспользоваться ставкой 0%.

Особенности исчисления НДС при экспорте работ и услуг

При экспорте работ и услуг действуют те же правила, что и при экспорте товаров. В частности, согласно п. 1 ст. 164 НК РФ при реализации услуг, связанных с производством и реализацией товаров на экспорт, в том числе с сопровождением, транспортировкой, погрузкой, перегрузкой экспортируемых и импортируемых товаров, а также при оказании услуг по международным перевозкам пассажиров и багажа, при выполнении работ в космическом пространстве, при реализации товаров и услуг дипломатическим представительствам и их персоналу и выполнении некоторых других работ и услуг на экспорт применяется налоговая ставка 0%.

Для подтверждения права на применение ставки 0% при выполнении работ или оказании услуг, указанных в п. 1 ст. 164 НК РФ, необходимо представлять документы, перечень которых для каждого вида услуг и работ установлен в ст. 165 НК РФ. Как мы уже отметили, если пакет документов не собран на 181-й день, считая с даты помещения товаров под таможенный режим экспорта, операции по реализации данных товаров подлежат включению в декларацию по ставке 0% за тот налоговый период, на который приходится день отгрузки товаров. При реализации работ (услуг), в частности предусмотренных пп. 2 и 3 п. 1 ст. 164 НК РФ, в подобной ситуации нужно учитывать, что днем отгрузки будет считаться день выполнения работ (оказания услуг).

В случае если организация получает аванс в счет выполнения работ или оказания услуг на экспорт, она обязана уплатить НДС так же, как и при экспорте товаров. Исключение составляют случаи получения авансов в счет предстоящего выполнения на экспорт работ или услуг, включенных в Перечень работ (услуг), выполняемых (оказываемых) непосредственно в космическом пространстве, а также при осуществлении комплекса подготовительных наземных работ (услуг), технологически обусловленного и неразрывно связанного с выполнением работ (оказанием услуг) непосредственно в космическом пространстве, длительность производственного цикла выполнения (оказания) которых составляет свыше шести месяцев, утвержденный Постановлением Правительства РФ от 16.07.2003 N 432.

Осуществляя выполнение работ или оказание услуг по договору с иностранными заказчиками, необходимо обращать особое внимание на то, что является местом реализации данных работ или услуг. Ведь если местом выполнения работ или оказания услуг будет признана территория Российской Федерации, они должны облагаться НДС в общеустановленном порядке, то есть по ставке 18% (или по ставке 10% в зависимости от вида услуг)

Для того чтобы определиться с местом реализации работ или услуг, необходимо изучить ст. 148 НК РФ. Согласно п. 1 ст. 148 НК РФ территория РФ признается местом реализации работ или услуг в следующих случаях:

- если работы (услуги) связаны непосредственно с недвижимым имуществом (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), находящимся на территории РФ, — например, если речь идет о строительных, монтажных, строительно-монтажных, ремонтных, реставрационных работах или работах по озеленению объектов, принадлежащих иностранцам, но расположенных на территории РФ;

- если работы (услуги) связаны с движимым имуществом, находящимся на территории РФ (например, если речь идет о ремонте автомобиля иностранного гражданина во время его путешествия по России);

- если услуги фактически оказываются на территории РФ в сфере культуры, искусства, образования, физической культуры, туризма, отдыха и спорта (например, если иностранцы приехали в российский санаторий или дом отдыха и оплатили путевки в валюте);

- если покупатель работ (услуг) осуществляет деятельность на территории РФ — например, если заказчиком является постоянное представительство или филиал иностранной организации в России, этот принцип применяется в отношении услуг по продаже патентов, лицензий, авторских прав, консультационных, юридических, бухгалтерских, рекламных услуг, НИОКР и некоторых других работ и услуг;

- если деятельность организации или индивидуального предпринимателя, которые выполняют работы (оказывают услуги), осуществляется на территории РФ (в части выполнения работ или оказания услуг, не предусмотренных вышеуказанными принципами).

В соответствии с п. 4 ст. 148 НК РФ документами, подтверждающими место выполнения работ (оказания услуг), являются:

- контракт, заключенный с иностранными или российскими лицами;

- документы, подтверждающие факт выполнения работ (оказания услуг), — например, акт сдачи-приемки работ или услуг.

Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

Налоговое законодательство предписывает продавцу-экспортеру в течение 180 календарных дней после того, как груз покинет пределы России, сформировать и предъявить в налоговую службу пакет необходимых документов.

После успешного подтверждения налогоплательщиком права на применение ставки НДС 0% ФНС приступает к камеральной проверке. При этом следует иметь в виду, что фискальный орган не контролирует правильность совершения отдельной экспортной операции – проверке подлежит весь налоговый период, когда совершена сделка.

В ходе осуществления камеральной проверки подлежит анализу:

- наличие у экспортера ресурсов, необходимых для международной торговли – офиса, складов, укомплектованного штата сотрудников;

- присутствие лицензионной и разрешительной документации;

- своевременное заключение соглашений с транспортными и логистическими компаниями, осуществляющими перевозку экспортного груза.

Мнение эксперта

Мусихин Виктор Станиславович

Юрист с 10-летним стажем. Специализация — гражданское право. Член коллегии адвокатов.

Налоговые инспекторы, скорее всего, проведут встречные проверки, запросив накладные и счета-фактуры у поставщиков товара, вывезенного за границу.

Если экспортирующая фирма на протяжении последних 6 месяцев претерпела реорганизационные изменения (смена юридического адреса, процедуры слияния или присоединения), то внимание налоговой инспекции к ее внешнеторговой деятельности будет особенно пристальным

НДС при экспорте товаров

Начнем с того, что для осуществления экспортных операций в законодательстве РФ предусмотрена ставка НДС 0%. Что именно нужно делать, чтобы применять данную ставку:

- Вывозить товары в страну по таможенной экспортной процедуре;

- Вывоз при условии, что товар перемещен в особую экономическую зону СЭЗ;

- Оказывать услуги международных перевозок товаров.

Под таможенной процедурой следует понимать перемещение товаров за границы страны, оплату необходимых пошлин на таможне, соблюдать правила перемещения (требования и запрет на вывоз отдельных видов товаров), представлять документы, сертификаты, которые раскрывают информацию о происхождении товаров, предназначенных для экспорта.

Товары, перемещаемые в СЭЗ, разрешается складировать, хранить, отдавать в переработку на производство, отправлять в ремонт, осуществлять прочие действия по погрузке/разгрузке для дальнейшей транспортировки в пункт назначения.

Когда экспортер может получить бюджетные деньги

По завершении трехмесячной камеральной проверки налоговая служба выносит решение, в котором предписывает полностью или частично возместить компании-экспортеру уплаченный «входной» НДС. На принятие решения закон выделяет контролирующему органу не более 7 календарных дней.

Налогоплательщик может заявить о намерении направить сумму возмещения на покрытие имеющейся недоимки по обязательным платежам. Если такое заявление не поступило в ФНС, в течение пяти банковских дней на расчетный счет экспортера должна поступить сумма возмещения.

Отказ в возмещении налога

В ряде случае налоговая служба может отказать экспортеру в возмещении НДС. Отрицательное решение ФНС может быть вызвано следующими причинами:

- наличие явных ошибок при учете экспортных операций и составлении первичных документов;

- сделки совершены взаимосвязанными компаниями;

- необоснованная, с точки зрения ФНС, постановка товаров на учет.

При получении отказа налогоплательщик может оспорить решение инспектора ФНС в вышестоящей инспекции или в суде.

Подтверждение нулевой ставки НДС при экспорте

При экспорте в Белоруссию, Казахстан, Армению нулевой НДС подтверждается:

- Договором, по которому покупатель из страны ЕАЭС импортирует продукцию.

- Заявлением о ввозе товаров и уплате косвенных налогов от покупателя.

- Транспортными или товаросопроводительными документами (рекомендована товарно-транспортная накладная ТТН).

При экспорте в другие государства подтверждение 0 ставки НДС при экспорте осуществляется:

- Договором или другими документами по сделке, если договора нет (например, офертой и акцептом).

- Копией таможенной декларации или электронным реестром; по каждому виду операций предоставляется отдельный реестр.

- Копиями транспортных или товаросопроводительных документов с отметками таможни или их электронным реестром.

Остальные документы (банковские выписки, счета-фактуры) не обязательно прикладывать к декларации, но стоит хранить на случай, если налоговая потребует подтвердить информацию, указанную в декларации.

Если налогоплательщик не предоставил документы на подтверждение нулевой ставки налога, то необходимо начислить НДС по общим основаниям, и все расчеты раскрыть в декларации. Например, по ставке 10% или 20%.

Право на вычет НДС

Поскольку экспортные операции являются объектом обложения НДС, входной налог по товарам (работам, услугам), использованным для их проведения, предъявите к вычету (п. 3 ст. 172 НК РФ). Подробнее об этом см. Как принять к вычету НДС по экспортным операциям.

Ситуация: как начислить и принять к вычету НДС при экспорте нефтепродуктов, если в результате потерь при транспортировке объем отгруженных товаров не совпадает с объемом товаров, изначально указанных в грузовой таможенной декларации?

НДС на стоимость потерь не начисляйте. А входной НДС принимайте к вычету в пределах норм естественной убыли. Объяснения здесь следующие.

Если продавец утратил часть товаров во время транспортировки, это не значит, что он их реализовал, передал кому-то или совершил иную операцию, облагаемую НДС в соответствии со статьей 146 Налогового кодекса РФ. Поэтому начислять НДС на стоимость потерянного груза не нужно.

Принять же к вычету суммы входного налога по экспортным операциям можно только в отношении товаров, фактически вывезенных за пределы России (подп. 3 ст. 165 НК РФ, письмо Минфина России от 9 августа 2012 г. № 03-07-08/244). Поэтому, когда в графе 38 грузовой таможенной декларации обозначен один вес или количество товаров, а на штампе «товар вывезен» – эти показатели меньше, для расчета вычета применяйте значение, указанное именно на штампе. При этом НДС со стоимости потерь можно заявить к вычету только в пределах норм естественной убыли. НДС со стоимости товаров, потерянных сверх норм естественной убыли, заявить к вычету не удастся. Такой порядок следует из пункта 7 статьи 171 Налогового кодекса РФ и писем Минфина России от 9 августа 2012 г. № 03-07-08/244, от 11 января 2008 г. № 03-07-11/02.

Пример отражения в бухучете операций по начислению НДС при экспорте товаров. Экспортный НДС подтвержден

3 октября ООО «Альфа» приобрело партию древесины за 590 000 руб. (в т. ч. НДС – 90 000 руб.) и оплатило приобретенный товар.

В этом же месяце «Альфа» заключила контракт на поставку древесины в Финляндию. Цена экспортного контракта – 30 000 долл. США.

Древесина была отгружена покупателю 18 октября. Эта же дата указана в отметке «Выпуск разрешен» на таможенной декларации. Оплата от финской компании поступила 25 октября. Расходы на продажу составили 3000 руб.

Условный курс доллара США составил:

- 18 октября – 30 руб./USD;

- 25 октября – 31 руб./USD.

Бухгалтер «Альфы» сделал в учете такие записи (начисление таможенных платежей не рассматривается).

3 октября:

Дебет 41 Кредит 60 – 500 000 руб. (590 000 руб. – 90 000 руб.) – оприходована древесина на склад;

Дебет 19 Кредит 60 – 90 000 руб. – учтен входной НДС по приобретенной древесине (на основании счета-фактуры поставщика);

Дебет 60 Кредит 51 – 590 000 руб. – перечислены деньги поставщику.

18 октября:

Дебет 62 Кредит 90-1 – 900 000 руб. (30 000 USD × 30 руб./USD) – отражена выручка от продажи товаров на экспорт;

Дебет 90-2 Кредит 41 – 500 000 руб. – списана себестоимость проданных товаров;

Дебет 90-2 Кредит 44 – 3000 руб. – списаны расходы на продажу.

25 октября:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62 – 930 000 руб. (30 000 USD × 31 руб./USD) – получены деньги по экспортному контракту;

Дебет 62 Кредит 91-1 – 30 000 руб. (930 000 руб. – 900 000 руб.) – отражена положительная курсовая разница.

В декабре «Альфа» собрала все документы, которые подтверждают экспорт, и сдала их в налоговую инспекцию вместе с декларацией по НДС за IV квартал. В учете бухгалтер сделал проводку:

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 90 000 руб. – принят к вычету входной НДС, уплаченный поставщику экспортированных товаров.

В декларации по НДС бухгалтер «Альфы» указал экспортную выручку, пересчитанную в рубли на дату отгрузки товаров: 30 000 USD × 30 руб./USD = 900 000 руб.

В IV квартале НДС к начислению по ставкам, отличным от 0 процентов, у «Альфы» не было. Поэтому по итогам данного квартала сумма налогового вычета превышает сумму НДС по реализации (в декларации отражен НДС к возмещению). «Альфа» не пользуется заявительным порядком возмещения НДС. После проведенной камеральной проверки налоговая инспекция приняла решение о возмещении организации входного НДС, уплаченного поставщику экспортированных товаров (ст. 176 НК РФ).

Заключение

Для внедрения ставки налога в размере 0% нужно документировать факты:

- присутствия взаимоотношений по контракту на экспорт продуктов либо услуг (работ);

- получения средств на счет;

- экспорта продуктов за территорию Российской Федерации.

Должно быть выполнено одно общее требование законодательства об удержании НДС — оплата от российских поставщиков продуктов, далее вывозимых за рубеж.

На практике налогоплательщики и регулирующие органы рассматривают выполнение этих условий по-разному. Доказательство экспорта создается на базе пакета документов. Если пакет документов в таможенной декларации либо в отгрузочных документах не содержит всех обязательных штампов, налоговая откажется подтвердить нулевой размер НДС.

НДС возвращается после проверки налоговой декларации на основании обращения налогоплательщика в отсутствие его задолженности.