- Для каких операций можно применять УПД

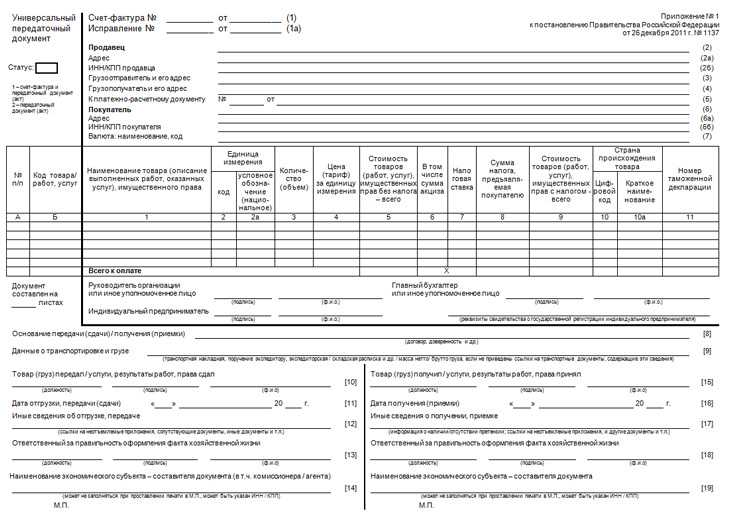

- Что включает в себя УПД и как его правильно заполнить?

- Как УПД присваивают номер

- Зачем нужен УПД

- Для чего придумали УПД

- Корректировка реализации и УПД

- Рекомендации по заполнению шапки электронного УПД

- Сведения о подписанте УПД

- Исправление сведений, относящихся к счету-фактуре и первичному документу

- Пример

- Отгрузка товаров

- Для каких операций можно применять УПД

- Можно ли составлять УПД при получении аванса

- Нюанс

- Применение УПД с середины года – возможно или нет?

- Как правильно оформить?

- Приложения к Письму

- Как заполняется дата УПД

- Образец заполнения счёта-фактуры в 2020 году

- Корректировки УПД

- Как исправить ошибку в УПД

- УПД со статусом 1

- УПД со статусом 2

- Заключение

Для каких операций можно применять УПД

С помощью УПД можно оформлять отгрузку товаров, выполнение работ, оказание услуг, а также передачу имущественных прав.

Кроме того, организации могут использовать УПД и для посреднических операций. Например, когда заказчик (комитент, принципал, доверитель) отгружает товары посреднику (комиссионеру, агенту, поверенному) для продажи. В этом случае УПД будет считаться первичным документом на передачу ценностей без перехода права собственности. В строке 8 «Основание передачи (сдачи)/получения (приемки)» нужно указать реквизиты договора на оказание посреднических услуг. При этом не заполняйте:

- строку 2 «Продавец»;

- строку 2а «Адрес»;

- строку 2б «ИНН/КПП продавца»;

- строку 6 «Покупатель»;

- строку 6а «ИНН/КПП покупателя»;

- строку 6б «ИНН/КПП покупателя».

Что включает в себя УПД и как его правильно заполнить?

УПД, как мы уже говорили, состоит из двух частей – первичного документа и счета-фактуры, составленного на его основании. На печатной форме фактурная часть обведена жирной рамкой.

Законодательство при этом настаивает на присутствии в документе следующих данных:

- Название документа;

- Название юрлица-составителя*;

- Дата его составления и номер**;

- Отображение факта хозоперации;

- Цена и количество объектов;

- Подписи с расшифровкой и должностью для идентификации подписантов – ответственного за операции и ответственного за подписание или их заместителей.

- Основание сделки, если такая информация введена в реализации.

Обязательные поля для УПД со статусом «1»:

- Платежно-расчетный документ, к которому он составлен;

- В числе суммы сумма акциза;

- Налоговая ставка;

- Цифровой код страны происхождения товара;

- Краткое наименование страны происхождения товара;

- Номер таможенной декларации.

*Если бухучет продавца ведется сторонней организацией, то выводятся данные этой организации, также в поле могут быть указаны данные комиссионера. В бумажном УПД есть место для печати, наличие которой не является обязательным условием. А если на печати четко видны данные продавца, то название составителя можно не заполнять.

**От статуса зависит дата и номер УПД. Налоговики предъявляют особые требования к порядку нумерации в счетах-фактурах, а для первички номер не является обязательным реквизитом. Таким образом:

- Если к реализации ввели СФ, то УПД будет формироваться со статусом «1». При этом дата составления документа и номер УПД будут присваиваться в соответствии с хронологией нумерации счетов-фактур, то есть требованиями налогового учета.

- Если же СФ нет, то УПД формируется со статусом «2», дата составления документа и номер будут браться из накладной в соответствии с хронологией нумерации первичных документов по правилам бухучета.

Как УПД присваивают номер

Номер документации в отчетности напрямую связан с её статусом. Делается это из-за того, что по требованиям налогового законодательства нумерация документов в отчетности должна четко соблюдаться. Например, при выставлении счета-фактуры в первой же строке указывается его порядковый номер. При этом все номера этих бумаг, в том числе если они носят корректировочный либо авансовый характер, указываются в хронологическом порядке. Не стоит забывать и о наличии специального порядка нумерации счетов-фактур в обособленных подразделениях организации. Как присвоить номер УПД?

Если рассматривать требования к первичной бухгалтерской документации, становится понятно, что номер не относится к обязательным элементам оформления. Соответственно, УП со статусом 1 получает номер по хронологии нумерования счетов-фактур, а УПД, имеющий статус два, получает номер по правилам, применимым к первичной документации.

Кроме того, статус 1 определяет, в каком случае оформляется счет-фактура как унифицированный единый с товарной накладной документ.

Зачем нужен УПД

На основании универсального передаточного документа можно вести бухучет, списать затраты по налогу на прибыль, а также заявить налоговый вычет по НДС.

Если организация решила использовать УПД в своей деятельности, это нужно утвердить в установленном порядке в учетной политике.

Форма универсального передаточного документа, которая была предложена ФНС России в письме от 21 октября 2013 г. № ММВ-20-3/96@, носит рекомендательный характер. За основу при создании универсального первичного документа был взят счет-фактура. Форма счета-фактуры была дополнена обязательными реквизитами, установленными Федеральным законом от 06.12.2011 № 402-ФЗ. Это не противоречит нормам 21 главы НК РФ (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@).

Возможность объединения нескольких документов в одном объясняется тем, что дополнительные реквизиты в счетах-фактурах не являются основанием для отказа в вычете налога на добавленную стоимость.

А вот формы первичных учетных документов организации могут выбирать сами. В статье 9 Закона № 402-ФЗ установлен только перечень обязательных реквизитов.

Для чего придумали УПД

Одна из основных проблем бухгалтерии – обилие документов

Бумаги разной степени важности и необходимости заполоняют рабочее пространство бухгалтера. Чтобы немного разгрузить документооборот и снизить количество используемой бумаги, и был создан универсальный документ, который содержит в себе несколько документов

Представим, что мы применяем общий налоговый режим и устанавливаем оборудование на автотранспорт заказчика. Необходимо оформить 4 документа:

- товарную накладную на оборудование + счет-фактуру к ней;

- акт на выполненные работы + счет-фактуру к нему.

Введение в документооборот УПД позволило заменить 4 документа одним – собственно самим УПД.

УПД объединяет в себе функции первичного документа (например, товарной накладной, акта и др.) и счета-фактуры.

Обратим внимание, что применение УПД не обязанность, а право хозяйствующего субъекта. Если хотите, можете печатать или оправлять электронно два или четыре документа

Но зачем?!

Корректировка реализации и УПД

В настоящее время форма корректировочного УПД отсутствует. Но ФНС России сообщила, что занимается разработкой такого документа. Поэтому для корректировки нужно использовать счет-фактуру в соответствии с Постановлением Правительства №1137. После проведения документа Корректировка реализации с видом операции Корректировка по согласованию сторон необходимо выписать корректировочный счет-фактуру и распечатать его. Что касается первичного документа, то основанием корректировки должен служить специальный документ — дополнительное соглашение к договору, протокол изменения цены и т.п.

Рекомендации по заполнению шапки электронного УПД

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Функция |

Функция, в которой может быть выставлен УПД. В зависимости от функций УПД несет три возможных значения. СЧФ | СЧФДОП | ДОП, где:

Под отгрузкой товаров понимается в том числе передача (поставка, отпуск) товара (груза). Выставлять УПД как счет-фактуру следует при использовании функции СЧФ или СЧФДОП. При этом, если сформирован УПД с функцией СЧФ, отдельно можно отправить УПД с функцией ДОП – как первичный учетный документ. |

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Грузоотправитель |

Необязательное поле. По умолчанию, заполняется значением «он же», если совпадает с продавцом, в ином случае обязательным к заполнению являются:

|

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Грузополучатель |

Необязательное поле. Остается пустым, если совпадает с покупателем, в ином случае обязательным к заполнению являются:

|

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Содержание операции |

Содержание хозяйственной операции. Указывается действие, которое определяет документ, например, «Товары переданы», «Результаты работ сдал», «Услуги оказаны в полном объеме» или другое. Как правило, для отгрузки товара используется действие «Товары переданы». |

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Основание |

Документ, подтверждающий договорные отношения. Обязательными являются наименование этого документа и дата его составления. Если такого документа нет, следует указывать «Отсутствует». |

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Вид операции |

Является необязательным полем. Дополнительная информация, позволяющая в автоматизированном режиме определять необходимый для конкретного случая порядок использования информации документа. |

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Составитель документа |

Указывается организация, составившая счет-фактуру. Если составитель не совпадает с продавцом, указывается основание действий составителя счета-фактуры. |

Сведения о подписанте УПД

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Область полномочий |

Принимает значение: 0 | 1 | 2 | 3 | 4 | 5 | 6, где:

Рекомендуемое значение «5» — лицо, имеющее единое право подписи. Этот статус позволяет подписывать УПД только одной подписью. |

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Статус |

Принимает значение: 1 | 2 | 3 | 4, где:

Как правило, значение «1». |

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Основание полномочий (доверия) |

Для (Статус=1 или Статус=2 или Статус=3) указываются «Должностные обязанности» по умолчанию или иные основания полномочий (доверия).Для Статус=4 указываются основания полномочий (доверия). |

| Наименование строки (поля) | Информация по заполнению электронного документа |

|

Основание полномочий (доверия) организации |

Обязателен для Статус=3. Указываются основания полномочий (доверия) организации. |

Исправление сведений, относящихся к счету-фактуре и первичному документу

Порядок исправления в УПД сведений, относящихся к счету-фактуре и к первичному документу, в программе «1С:Бухгалтерия 8» (ред. 3.0) рассмотрим на следующем примере.

Пример

26.01.2021 организация ООО «ТФ-Мега» (продавец), являющаяся плательщиком НДС, заключила с ООО «Торговый дом» (покупатель) договор на поставку товаров (кожаных сумок). Представитель покупателя (менеджер по закупкам) получил товары на складе продавца по доверенности и вывез его собственными силами (самовывоз). Для оформления операции реализации и для выставления счета-фактуры продавец по согласованию с покупателем использовал универсальный передаточный документ.

02.02.2021 стороны сделки выяснили, что в УПД была допущена ошибка в указании цены товара, которая не соответствует условиям заключенного договора. Для исправления допущенной ошибки продавец и покупатель оформили исправленный УПД.

В соответствии с условиями примера приводится порядок отражения продавцом следующих операций:

-

отгрузка товаров;

-

исправление ошибочных сведений;

-

просмотр и печать исправленного УПД;

-

регистрация исправленного УПД.

Отгрузка товаров

Регистрация операции отгрузки (реализации) товаров покупателю и выставление счета-фактуры в программе производятся с помощью документа Реализация (акт, накладная, УПД) с видом операции Товары (накладная, УПД) при установленном тумблере под табличной частью документа в положении УПД (рис. 1) (раздел Продажи — подраздел Продажи). Операция реализации товаров и выставление счета-фактуры по согласованию с покупателем были оформлены УПД в статусе «1».

Для каких операций можно применять УПД

С помощью УПД можно оформлять отгрузку товаров, выполнение работ, оказание услуг, а также передачу имущественных прав.

Кроме того, организации могут использовать УПД и для посреднических операций. Например, когда заказчик (комитент, принципал, доверитель) отгружает товары посреднику (комиссионеру, агенту, поверенному) для продажи. В этом случае УПД будет считаться первичным документом на передачу ценностей без перехода права собственности. В строке 8 «Основание передачи (сдачи)/получения (приемки)» нужно указать реквизиты договора на оказание посреднических услуг. При этом не заполняйте:

- строку 2 «Продавец»;

- строку 2а «Адрес»;

- строку 2б «ИНН/КПП продавца»;

- строку 6 «Покупатель»;

- строку 6а «ИНН/КПП покупателя»;

- строку 6б «ИНН/КПП покупателя».

Такой порядок рекомендован в приложении 2 к письму ФНС России от 21 октября 2013 г. № ММВ-20-3/96.

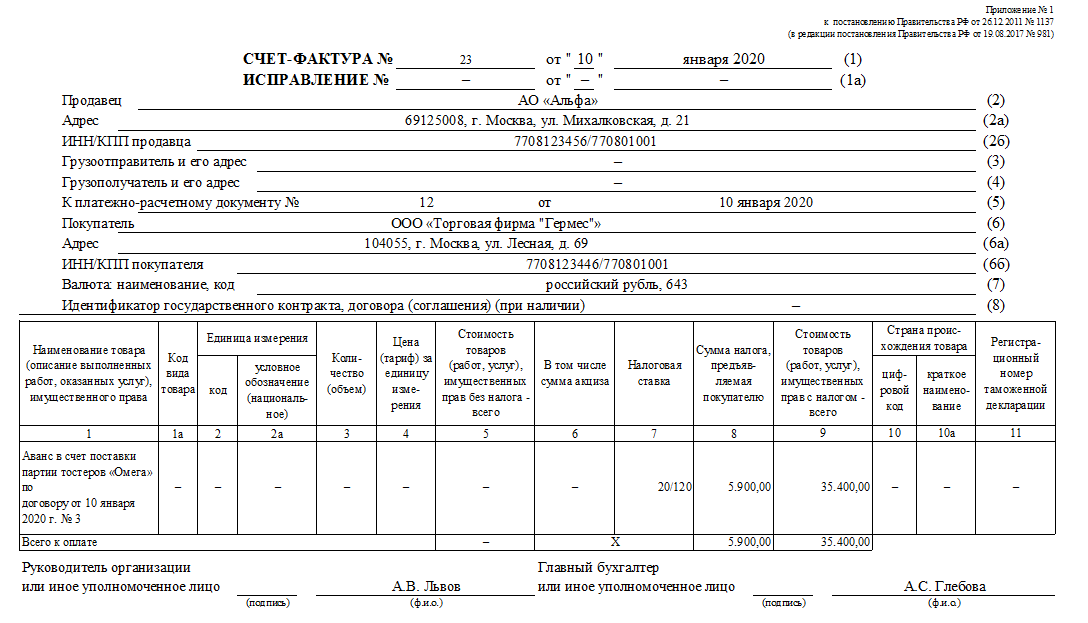

Можно ли составлять УПД при получении аванса

Для таких ситуаций УПД не подходит. Для вычета НДС с аванса выставляйте покупателям счета-фактуры по форме, установленной постановлением Правительства РФ от 26 декабря 2011 № 1137.

Ситуаций с частичной предоплатой нет среди тех, когда вместо счета-фактуры можно оформлять УПД. Все они названы в приложении 2 к письму ФНС России от 21 октября 2013 № ММВ-20-3/96. Поэтому применяйте обычные счета-фактуры, когда:

- продавец начисляет НДС с полученного аванса;

- покупатель принимает к вычету НДС с выплаченного аванса;

- продавец принимает к вычету НДС с полученного аванса

- покупатель восстанавливает НДC, ранее принятый к вычету с выплаченного аванса.

Нюанс

Если универсальный документ имеет статус 1, то необходимо определить дату, на которую счет-фактура будет считаться выставленной. Если выписывать в обычном режиме эту бумагу по просьбе контрагента, то декларация по НДС подается по итогам того квартала, когда она предъявлена. Если предприятие выступает в качестве посредника, то на дату выставления фактуры УПД необходимо зарегистрировать в соответствующем журнале учета. Числом, в которое предъявляется бумага, будет считаться день отгрузки (графа 11). Если же он не указан, то ориентироваться следует по строке 1. Исключением являются случаи, когда результаты работ принимаются и передаются в разные дни. В этих ситуациях актуальной будет дата, указанная по стр. 16. Рассмотрим ситуацию со стороны покупателя. В соответствии с полученным документом предприятие отражает в бухучете расходы. Это делается на дату приобретения, которая указана по стр. 16. Этот же день будет считаться числом получения счета-фактуры. Данное правило действует в случае, если документ имеет статус 1 и в нем присутствуют все реквизиты, обязательные для таких случаев

При отражении расходов в налоговом учете при УСН важно не только сам факт оформления покупки, но и оплаты за нее. К затратам также могут предъявляться и иные требования. К примеру, чтобы отразить расход по основному средству, его необходимо ввести в эксплуатацию

К примеру, чтобы отразить расход по основному средству, его необходимо ввести в эксплуатацию.

Применение УПД с середины года – возможно или нет?

Формы используемых в организации первичных документов утверждает руководитель (п. 4 стат. 9 Закона № 402-ФЗ). Как известно, учетная политика на будущий год принимается в конце года предыдущего (не позже 31-го декабря). Что же делать в случае с УПД? Можно ли начать оформлять такой бланк в середине года и как прописать соответствующие требования к документообороту в учетной политике?

Основную учетную политику изменять просто так нельзя. Такие действия допускаются только при существенных нововведениях в условиях хоздеятельности. При этом принятой учетной политике предприятие обязано следовать из года в год (п. 5 ПБУ 1/2008, п. 5 стат. 8 Закона № 402-ФЗ). Если требуется внести корректировки, изменения в учетную политику добавляются, как правило, с отчетного года (п. 12 ПБУ 1/2008, п. 7 стат. 8 Закона № 402-ФЗ). Значит, рекомендуется предусмотреть использование УПД с начала следующего года, а не с середины текущего.

В то же время, когда у организации существенным образом меняются условия деятельности, к примеру, по причине реорганизации, допускается корректировка учетной политики и в середине года. При этом подобные изменения должны вызывать объективную необходимость уточнения действующего порядка документооборота в организации.

Предположим, фирма оказывала услуги, а начала заниматься дополнительно оптовой торговлей. Тогда для оформления реализации продукции потребуется разработать и утвердить учетную форму. В данном случае, согласно рекомендациям ФНС, разрешается применять не товарную накладную и счет-фактуру, а единый УПД.ф

Как правильно оформить?

Форма, предложенная ФНС, не является обязательной к применению. Налогоплательщик может ей воспользоваться, как основой, и внести дополнительные показатели. При этом следует учитывать некоторые особенности:

- реквизиты счета-фактуры, содержащиеся в УПД, должны соответствовать действующей форме счета-фактуры;

- в части реквизитов первичных документов должны быть соблюдены требования Закона о бухгалтерском учете;

- дополнить таблицу можно новыми графами, но не добавлять колонки между графами 1-11 (только слева от 1 и справа от 11);

- не следует менять состав и последовательность реквизитов, а также удалять реквизиты счета-фактуры;

- не следует переименовывать графы и строки формы.

После того, как форма откорректирована, необходимо закрепить ее в своей учетной политике и применять.

Заполняется УПД продавцом, в часть строк записи вносит покупатель. Составляется в момент совершения операции или сразу после нее. В зависимости от статуса:

- регистрируются в книге продаж у продавца, в книге покупок у покупателя; посредники и застройщики – в журнале учета счетов-фактур УПД со статусом «1»;

- не регистрируются УПД со статусом «2».

Продавцом указываются данные по следующим реквизитам формы:

- Статус УПД.

- Реквизиты счета-фактуры (если статус «1») в общем порядке (строка 5, графы 6, 7, 10, 10а, 11).

- Сведения, которые должны содержаться в первичном документе, не указанные в части счета-фактуры:

- ссылка на договор, являющийся основанием приемки-передачи;

- должности, подписи и их расшифровки ответственных лиц от имени продавца;

- дата фактической отгрузки товара, оказания услуг, передачи результатов работ;

- дополнительные сведения, связанные с товаром, услугами, работами, уточняющими их.

Покупатель заполняет:

- Сведения об ответственном за оформление операции лице со стороны покупателя (должность, ФИО, личная подпись), принявшем товар, услугу, работы.

- Дата фактического получения товара, услуги, результата работы.

- Иные сведения о приемке.

УПД заверяется оттиском печати продавца и покупателя, если они используются.

Приложения к Письму

Письмо ФНС России N ММВ-20-15/86@ содержит семь Приложений:

- Приложение 1 — сама форма УКД (приведена на с. 31);

- Приложение 2 — Случаи оформления формы УКД;

- Приложение 3 — Рекомендации по заполнению отдельных реквизитов формы УКД;

- Приложение 4 — Определение в форме УКД показателей, установленных законодательством в качестве обязательных;

- Приложение 5 — Отражение показателей УКД со статусом «1» в книге покупок и книге продаж, а также в журнале учета полученных и выставленных счетов-фактур;

- Приложение 6 — Отражение показателей УКД со статусом «1» в налоговом учете в соответствии с требованиями главы 25 НК РФ;

- Приложение 7 — Внесение исправлений в связи с обнаружением ошибок в форме УПД (речь идет о случаях, когда продавец допустил ошибки при составлении УПД по факту отгрузки документов, приведшие к изменению общей стоимости поставки, либо ошибки в других показателях).

Как заполняется дата УПД

При оформлении УПД видно, что в его тексте должны быть указаны три разные даты. Как заполнить дату УПД правильно? Потребуется указать все три значения:

- дату составления документа в первой строке;

- дату совершения конкретного факта хозяйственной деятельности (день, когда отгрузили товар, передали результаты работ заказчику, предъявили документ об оказании услуг или передаче имущественных прав) — строка 11;

- дату получения товаров, приемки результата работ, оказания услуг, получения прав на имущество — в строке 16.

Для правильного заполнения необходимо помнить правила увязки даты составления счета-фактуры с моментом определения налоговой базы и возникновением права на налоговый вычет у покупателя. В соответствии с Правилами это выглядит так:

- счет-фактура выставляется не позднее 5 календарных дней с момента отгрузки товара, выполнения работ, услуг, факта передачи прав на имущество;

- если его выставили ранее даты отгрузки, он не может выступать в качестве основания для налогового вычета;

- при этом моментом определения налоговой базы для исчисления НДС в отношении работ принято считать день подписания акта сдачи-приемки работ.

Первичный учетный документ составляется в дату совершения факта хозяйственной жизни, непосредственно при его осуществлении, а если это невозможно — после окончания осуществления этого факта.

Теперь стоит рассмотреть варианты дат, когда выставляется УПД:

- в момент совершения факта хозяйственной жизни. Не исключена и возможность совпадения дат составления документа, дат отгрузки и приемки товаров, тогда значения в строках 1, 11 и 16 будут совпадать.

- могут совпадать строки 1 и 11, а дата приемки наступит позднее, то есть значение строки 16 будет отличным от первых двух строк.

В этих случаях момент для определения налоговой базы по НДС определяется по строкам 1 и 11, а если были выполнены работы — то по строке 16.

Акт могут составить до факта отгрузки товара, а также выполнения любых других фактов хозяйственной деятельности, из-за чего даты в документе будут выглядеть следующим образом: в полях 1, 11 и 16 будут стоять разные значения, при этом даты отгрузки и приемки могут совпадать.

Налоговую базу для НДС определяют при этом по дате, указанной в строке 11, а если были выполнены работы — то по строке 16.

Законодательными нормами допускается ситуация, когда акт составляют после окончания совершения факта хозяйственной деятельности — если составить его в момент начала совершения данного факта не было возможности. Тогда даты выглядят так:

- строка 11- отгрузка;

- строка 1 — составление отчетной документации;

- строка 16 — приемка.

Как и ранее, моментом определения налоговой базы считается число, указанное в строке 11 или 16, если были выполнены работы. Покупатель же может заявить вычет по НДС не ранее даты, указанной в строке 16.

Образец заполнения счёта-фактуры в 2020 году

Чтобы в 2020 году правильно заполнить счет-фактуру информацию возьмите из первичных документов на отгрузку — накладных, актов. Если же был аванс, потребуются реквизиты платежки для строки 5 (Письмо Минфина от 06.02.2018 N 03–07-14/6704).

Вы можете скачать пример заполнения бланка счета-фактуры в 2020 году со ставкой НДС 20 процентов:

Правила, по которым в 2020 году нужно заполнять счет-фактуры, приведены в Постановлении Правительства от 26.12.2011 № 1137. Эти правила в 2020 года тоже никак не изменились (это логично, ведь сам бланк счета-фактуры не претерпел поправок). При этом, напомним, что НК РФ установил ряд обязательных требований к составлению счета-фактуры. Они содержатся в п. п. 5, 5.1, 6 ст. 169 НК РФ.

Вот общий поход и правила заполнения счетов-фактур в 2020 году:

- строки о грузоотправителе и грузополучателе заполняйте при отгрузке товаров, в счетах-фактурах на работы или услуги ставьте прочерки. Если грузоотправитель — продавец, в строке 3 пишите “Он же”;

- идентификатор государственного контракта нужен только при отгрузках по госзаказу.

- код вида товара нужен при экспорте в ЕАЭС — выберите его из справочника ТН ВЭД;

- код и обозначение единицы измерения возьмите из разд. 1 или 2 ОКЕИ, например, “796” и “шт”. Если в договоре нет цены за единицу или ваших единиц измерения нет в этих разделах ОКЕИ, в графах 2, 2а, 3 и 4 ставьте прочерки.

- регистрационный номер таможенной декларации, название и код страны из ОКСМ указывает импортер товара. Если вы товар перепродаете, графу 11 можно не заполнять.

- нумеруют счета-фактуры в хронологическом порядке. Однако нарушение нумерации не критично — оно не лишает покупателя права на вычет (Письмо Минфина от 12.01.2017 N 03–07-09/411).

- подписывают счет-фактуру директор и главбух или другие работники, уполномоченные приказом или доверенностью (п. 6 ст. 169 НК РФ).

Счет-фактура – это документ, на основании которого покупатель может принять к вычету предъявленные продавцом товаров (работ, услуг), имущественных прав суммы НДС (п. 1 ст. 169 НК РФ). Это главное предназначение счета-фактуры, поэтому для покупателей – плательщиков НДС он играет большую роль.

Получив от продавца правильно составленный счет-фактуру, в котором нет ошибок, препятствующих налоговикам точно определить продавца, покупателя, наименование товаров (работ, услуг), их стоимость, налоговую ставку, сумму налога, предъявленную покупателю, последний будет вправе принять указанную в счете-фактуре сумму НДС к вычету или включить налог в стоимость приобретенных товаров, работ, услуг (п. 2 ст. 169 НК РФ). При условии, что документы, подтверждающие принятие их на учет тоже есть, к примеру, товарная накладная или акт (п. 1 ст. 172 НК РФ).

Если покупатель получил от продавца счет-фактуру, составленную с нарушением установленных требований, у вас есть право обратиться к нему с просьбой внести соответствующие исправления.

Образец счета-фактуры на товары в 2020 году

Образец счета-фактуры на аванс в 2020 году

Образец счета-фактуры на услуги в 2020 году

Отметим, что в счете-фактуре за директора и главбуха может расписаться один человек. Чтобы наделить его такими полномочиями, директору достаточно издать один приказ или оформить одну доверенность. Это подтвердил Минфин в недавнем разъяснении (письмо от 24.07.2019 № 03–07-11/55067).

Налоговый кодекс не требует, чтобы счета-фактуры подписывали исключительно директор и главный бухгалтер компании. Это могут быть и другие лица, которых директор уполномочил приказом или доверенностью (п. 6 ст. 169 НК).

Не обязательно, чтобы за директора расписывался один человек, а за главбуха другой. Можно оформить одну общую доверенность на право подписи счетов-фактур и за руководителя, и за главбуха. Выдайте ее, к примеру, менеджеру, чтобы директор не тратил время на подписание документов. Вместо доверенности можно составить приказ.

Предупредите менеджера, чтобы ставил не одну, а две подписи — обе с расшифровкой. Дополнительно пусть указывает номер и дату доверенности или приказа. Тогда у контрагентов не возникнет лишних вопросов по поводу оформления документов.

Менеджер ушел в отпуск? Не проблема. Передайте право подписи счетов-фактур другому работнику.

Скачать бланк счёта-фактуры 2020

Скачать

Корректировки УПД

Если обнаруженная ошибка может привести к искажению информации о предоставленных услугах, товаре, цене или помешает специалистам ФНС установить продавца (покупателя), то нужно составить исправленный экземпляр, придерживаясь следующих правил:

- Номер и дата первоначального документа указывается без исправлений.

- Строка 1а предусматривает указание информации о дате внесения корректировки и ее порядковом номере.

- Далее верная информация переносится в новый документ без изменений, а вот ошибки следует исправить.

- Передаточный акт подписывается теми же ответственными лицами, что и первичная форма.

Обратите внимание на тот факт, что если вносимые изменения не искажают информацию, которая носит особую важность для ИФНС, то исправленной форме присваивается статус «2», вне зависимости от того какой он был в первоначальной форме. Если исправления необходимо внести в строчку 8 и ниже, то не следует заполнять новую форму, достаточно просто аккуратно вычеркнуть неправильную информацию, а сверху написать верные данные. При этом подписать «исправленному верить» и заверить подписью и печатью

Исправленные данные при этом должны читаться

При этом подписать «исправленному верить» и заверить подписью и печатью. Исправленные данные при этом должны читаться

Если исправления необходимо внести в строчку 8 и ниже, то не следует заполнять новую форму, достаточно просто аккуратно вычеркнуть неправильную информацию, а сверху написать верные данные. При этом подписать «исправленному верить» и заверить подписью и печатью. Исправленные данные при этом должны читаться.

В завершение налогового периода следует еще раз проверить информацию, отраженную в первичных документах, и, если необходимо, внести изменения в соответствии с принятыми нормами.

Как исправить ошибку в УПД

Ошибки в УПД нужно исправить по правилам, которые прописаны в приложении 7 к письму ФНС России от 17 октября 2014 г. № ММВ-20-15/86. Порядок зависит от статуса УПД. Если используете УПД и как первичный документ, и как счет-фактуру, исправляйте ошибки и по правилам постановления Правительства РФ от 26 декабря 2011 г. № 1137, и по правилам Закона от 6 декабря 2011 г. № 402-ФЗ. А если УПД только первичный документ, руководствуйтесь Законом от 6 декабря 2011 г. № 402-ФЗ.

УПД со статусом 1

Если ошиблись в показателях, которые относятся и к первичному документу, и к счету-фактуре, составьте новый УПД. Его заполните в зависимости от вида ошибки. Первый вид: ошибка помешает принять НДС к вычету. В этом случае составьте новый УПД. В строке (1а) укажите порядковый номер и дату исправления. В новом УПД проставьте статус 1, а документ составьте по правилам пункта 7 раздела II приложения 1 к постановлению Правительства РФ № 1137. Второй вид: ошибка позволит принять к вычету НДС. Чтобы исправить ошибку, составьте новый УПД и присвойте ему статус 2 независимо от статуса первоначального. В строке (1а) укажите порядковый номер и дату исправления. Исправляйте УПД по правилам статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Такой документ не регистрируйте в журнале учета полученных и выставленных счетов-фактур, в книге покупок и книге продаж. Если ошиблись в показателях, которые относятся только к первичному документу и не затрагивают показатели счета-фактуры, ошибку исправьте по правилам Закона от 6 декабря 2011 г. № 402-ФЗ: либо составьте новый УПД со статусом 2; либо исправьте первичный УПД.

УПД со статусом 2

Когда УПД используете только как первичный документ, ошибку исправляйте по Закону от 6 декабря 2011 г. № 402-ФЗ. Есть два способа: составьте новый УПД с верными данными; исправьте первичный УПД.

Заключение

Мы рассмотрели подробно назначение и использование УПД, правила его заполнения, а также важные тонкости и нюансы. Как вы могли убедиться, сама форма документа довольно проста и очень универсальна. Она действительно может заменить несколько наиболее часто используемых форм.

Но при заполнении формы нужно быть внимательным и точно указать все данные по реквизитам сторон, предмету хоз.операции, данные и подписи ответственных лиц. Особо отметим, документы, заполняемые ИП, рядом с его подписью, должны обязательно быть указаны реквизиты его регистрационного свидетельства. Если налоговики обнаружат, что какие то данные не точные, то могут забраковать документ, не дать положенный налоговый вычет, пересчитать налоговую базу, потребовать доначислить и уплатить налоги сверх ваших расчетных сумм. Заполнить универсальную форму просто, но нужно знать важные аспекты, мы постарались основные из них сегодня осветить и разъяснить.

Если использовать один этот документ вместо комплекта из двух документов, то в большинстве случаев документооборот сократится сразу вдвое, сильно снизит время на оформление и затраты различных ресурсов. Заметим, что эти документы можно еще и передавать контрагента онлайн по электронке, что значительно удобнее и сокращает время документооборота. Поэтому, переходите на эту универсальную форму – скорее ее осваивайте, и ваш документооборот значительно сократится.