- Корректирующая налоговая декларация. Особенности подачи

- Составляем сопроводительное письмо к уточненке

- Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

- Что подтверждает подпись на декларации?

- Порядок сбора налоговиками доказательств

- Освобождение от ответственности

- Как подать уточенную декларацию 3-НДФЛ через личный кабинет

- Как заполнить уточненную 3-НДФЛ

- Уточненная декларация: подавать или нет

- Ответы на распространенные вопросы

- Санкции за ошибки в декларации

- Уточненная декларация 3-НДФЛ

- Частые ошибки

- Особенности уточненной декларации

- Кто должен подавать декларацию

- Когда подавать декларацию не нужно

Корректирующая налоговая декларация. Особенности подачи

Э. ГЛУХОВСКАЯ, АКДИ «Экономика и жизнь» Итак, налоговая декларация сдана. Однако впоследствии налогоплательщик обнаружил, что в ней не отражены некоторые сведения либо имеются ошибки, которые приводят к изменению налогооблагаемой базы и соответственно влияют на исчисленный размер налога. Значит, согласно правилам ст. 81 НК РФ в налоговую декларацию требуется внести изменения. Указанные правила применяются также в отношении сборов (п. 7 ст. 81 НК РФ). Первое, что имеет значение для налогоплательщика, — определить, приводят указанные ошибки к занижению сумм налога, подлежащих уплате, либо не приводят. В зависимости от этого у налогоплательщика возникает обязанность либо право внести необходимые изменения в налоговую декларацию за соответствующий период. Выявить переплату в бюджет и заявить о ней посредством подачи корректирующей декларации — право налогоплательщика (п. 1 ст. 81 НК РФ). Об особенностях его реализации мы поговорим ниже. Что касается возникающей обязанности налогоплательщика в случае занижения сумм налога, необходимо четко представлять, как она реализуется.

Составляем сопроводительное письмо к уточненке

Законодательно разработанной формы такой бумаги не существует, поэтому ее пишут в произвольной форме. На документе должна стоять подпись руководителя компании, ИП или уполномоченного на данные действия лица.

Сопроводительное письмо состоит из шапки и основной части. В шапке нужно указать следующую информацию:

- Кому адресовано письмо. Тут пишут, что письмо предназначено для руководителя той ИФНС, к которой относится предприниматель. То есть указывают номер налоговой, ее адрес с индексом.

- От кого письмо. Вносят наименование компании, ее адрес, ОГРН, ИНН, КПП.

- Номер письма.

- Наименование документа — сопроводительное письмо к уточненной декларации.

Далее начинается основная часть. В ней подробно указывают:

- причину, по которой подается уточненная декларация;

- период и налог, по которым отправлена уточненка;

- какие изменения были внесены в документ; этот пункт можно оформить в виде таблицы, где указать номер строки декларации с исправлением, прежние данные и новые;

- сумму к уплате и пени или переплату.

Также нужно указать, какие документы прилагаются к письму: это обычно уточненная декларация с количеством листов, копии платежных документов (доплатить налог и пени нужно до подачи уточненки) или заявление на возврат или зачет налога (при переплате).

В конце расписывается ИП или руководитель компании. Письмо нужно зарегистрировать в журнале исходящей корреспонденции.

От способа подачи уточненки будет зависеть количество ее экземпляров. Один нужен будет, если письмо и декларация отправляются по почте либо электронной почте. Два экземпляра нужны при личной подаче документов. В этом случае один экземпляр остается в налоговой, а на втором сотрудник ИФНС ставит отметку о получении документов.

Внимание! Для написания письма необходимо использовать деловой стиль, не должно быть разговорных и просторечных выражений и разного рода ошибок

Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

С 2018 года налоговикам дана чёткая установка – заранее отслеживать и собирать доказательства сдачи недостоверной и неполной налоговой отчётности, чтобы потом её отозвать (аннулировать). Ведь если подписал декларацию – значит заверил, что все представленные в ИФНС сведения соответствуют действительности. Предлагаем в этой статье официальную схему, по которой будут работать инспекции.

Что подтверждает подпись на декларации?

Одна из основополагающих норм Налогового кодекса РФ гласит, что плательщик или его представитель подписывает декларацию (расчет), тем самым подтверждая достоверность и полноту указанных сведений (п. 5 ст. 80).

Чтобы доказать нарушение этого правила и затем отозвать сданную отчётность, инспекторы должны собрать соответствующие доказательства. Занимаются этим, в основном, камеральщики. В письме от 10.07.2018 № ЕД-4-15/13247 ФНС России привела для них инструкцию к действию. С удовольствием делимся ею далее.

Отметим, что речь в письме Налоговой службы идёт только о декларациях по налогу на прибыль компаний и НДС.

Также см. «Признаки, по которым налоговики выявляют сомнительные компании: перечень 2018 года».

Порядок сбора налоговиками доказательств

| № | Мероприятие | Пояснение |

| 1.1 | Допрос руководителя юрлица, ИП | В ходе допроса проверяют полномочия лиц (в т. ч. выдавших доверенности) и устанавливают причастность (непричастность) лиц:

При этом, в ходе допроса устанавливают указанные выше обстоятельства по ВСЕМ организациям, в которых лицо выступает руководителем (учредителем). </ul> |

| 1.2 | Допрос учредителей юрлица, иных лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для налогового контроля | Сюда относят:

Цели: установление владельца (распорядителя) сертификата ключа проверки электронной подписи и квалифицированного сертификата, проверка их полномочий. </ul> |

| 2 | Если необходимо, налоговикам рекомендовано не останавливаться на допросах и продолжить мероприятия налогового контроля. Это может быть: | |

| 2.1 | Осмотр помещений по адресу юрлица в пределах места его нахождения | Для проверки достоверности сведений об адресе, внесенном в ЕГРЮЛ |

| 2.2 | Истребование у банков документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ |

- обратившихся для открытия счета;

- указанных в карточке на распоряжение средствами, находящимися на счете, при заключении договора банковского счета.

</tr>2.3</td>Истребование у удостоверяющего центра документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ</td>Это делают:

- для установления и проверки полномочий лиц, обратившихся за получением сертификатов ключей проверки электронных подписей;

- получения информации о результатах проверки удостоверяющим центром исполнения лицом положений, установленных Законом от 06.04.2011 № 63-ФЗ «Об электронной подписи».

В том числе, налоговики могут получить данные о компрометации ключа электронной подписи.

</ul></td></tr>2.4</td>Проведение экспертизы (почерковедческая, автороведческая, технико-криминалистическая):

- документов;

- информации на машинных носителях.

Основание: п. 1 ст. 95 НК РФ.

</ul></td>Это делают:

- для исключения фактов представления фиктивных документов;

- проверки достоверности подписей лиц (руководителя юрлица, ИП, иных лиц).

</tr></table>

Результаты всех проведенных допросов и осмотров помещений ИФНС фиксирует в протоколах и обязательно отражает в своём внутреннем информационном ресурсе «Допросы и осмотры».

Все перечисленные мероприятия налоговики проводят заблаговременно – в сроки:

- Достаточные для их завершения.

- До наступления сроков подачи в ИФНС деклараций за соответствующий налоговый период.

Если декларация всё же признана недействительной, плательщик узнает об этом в течение 5 рабочих дней с момента её аннулирования.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Освобождение от ответственности

Уточненная декларация может использоваться в качестве механизма, избавляющего плательщика от наложения штрафных санкций. Такая ситуация допускается при определенных условиях. Если корректирующая отчетность предоставлена в инспекцию после окончания срока подачи декларации и периода отчисления платежа, то субъект освобождается от ответственности, если:

- Документы направлены до момента, когда лицо узнало о выявлении контрольным органом факта уменьшения сумм к уплате или назначения выездной проверки. При этом до предоставления корректирующей отчетности субъект отчислил недостающий платеж и пени.

- Уточненная декларация предоставлена после выездной проверки за соответствующий период, по итогам которой не было выявлено ошибок или неотражения тех или иных сведений, приводящих к занижению сумм к уплате.

Освобождение от ответственности предполагает исключение наложения штрафных санкций. При этом обязанность уплаты пеней остается. Это обусловлено тем, что они не относятся к мерам налоговой ответственности. Кроме этого, Постановлением ВАС №5 от 28.02.2001 г. установлено, что в указанных случаях имеется в виду освобождение от ответственности, определенной 120 и 122 статьями НК.

Как подать уточенную декларацию 3-НДФЛ через личный кабинет

Внести исправления можно онлайн, воспользовавшись личным кабинетом (ЛК) налогоплательщика на сайте Налоговой службы – для этого нужно пройти регистрацию (работает также с логином и паролем с Госуслуг) и войти в ЛК. Как корректировать налоговую декларацию в личном кабинете? Процедура аналогична первичному заполнению этого документа:

- В разделе «Налог на доходы физических лиц и страховые взносы» перейдите во вкладку «Декларация по форме 3-НДФЛ»;

- Здесь можно заполнить декларацию, скачать программу для формирования бланка, получить уведомления и подать заявления;

- Выберите «Заполнить новую декларацию», укажите год, за который вы хотите ее подать;

- При заполнении нужно указать номер корректировки – 01, остальные сведения – данные гражданина (лица без гражданства) и сведения о доходах;

- В корректировочной декларации 3-НДФЛ указывается информация и по налоговому вычету: социальному, имущественному, инвестиционному, стандартному, их все можно заявлять одновременно;

- Отслеживайте статус после подачи – в течение 3 суток документ регистрируется в инспекции.

Скорректировать 3-НДФЛ в личном кабинете можно, автоматически перенеся сведения из предыдущего отчетного документа – это позволит сэкономить время.

Также можно отправить и заполненную 3-НДФЛ в программе «Декларация». В этом случае исправляете все необходимые сведения и обязательно указываете номер корректировки.

Код корректировки важен для отправки 3-НДФЛ. Повторно отправить декларацию с тем же номером не получится!

После всех исправлений сохраняете полученный файл в формате xml и переходите в ЛК на сайте ИФНС. Здесь для отправки используете стандартную схему. При этом желательно приложить полный перечень всех документов, которые подтверждают данные, заполненные в 3НДФЛ.

Как заполнить уточненную 3-НДФЛ

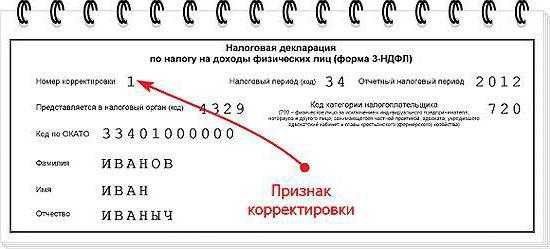

Какие данные указывать в уточненной декларации, зависит от той ошибки или неточности, которая допущена в первичной. Основным признаком, идентифицирующим уточнение первичных сведений, является значение в поле «Номер корректировки». Оно всегда больше на 1, чем в предыдущем отчете. Например, в первичной указывается «0», а при изменении данных и подаче нового отчета — «1».

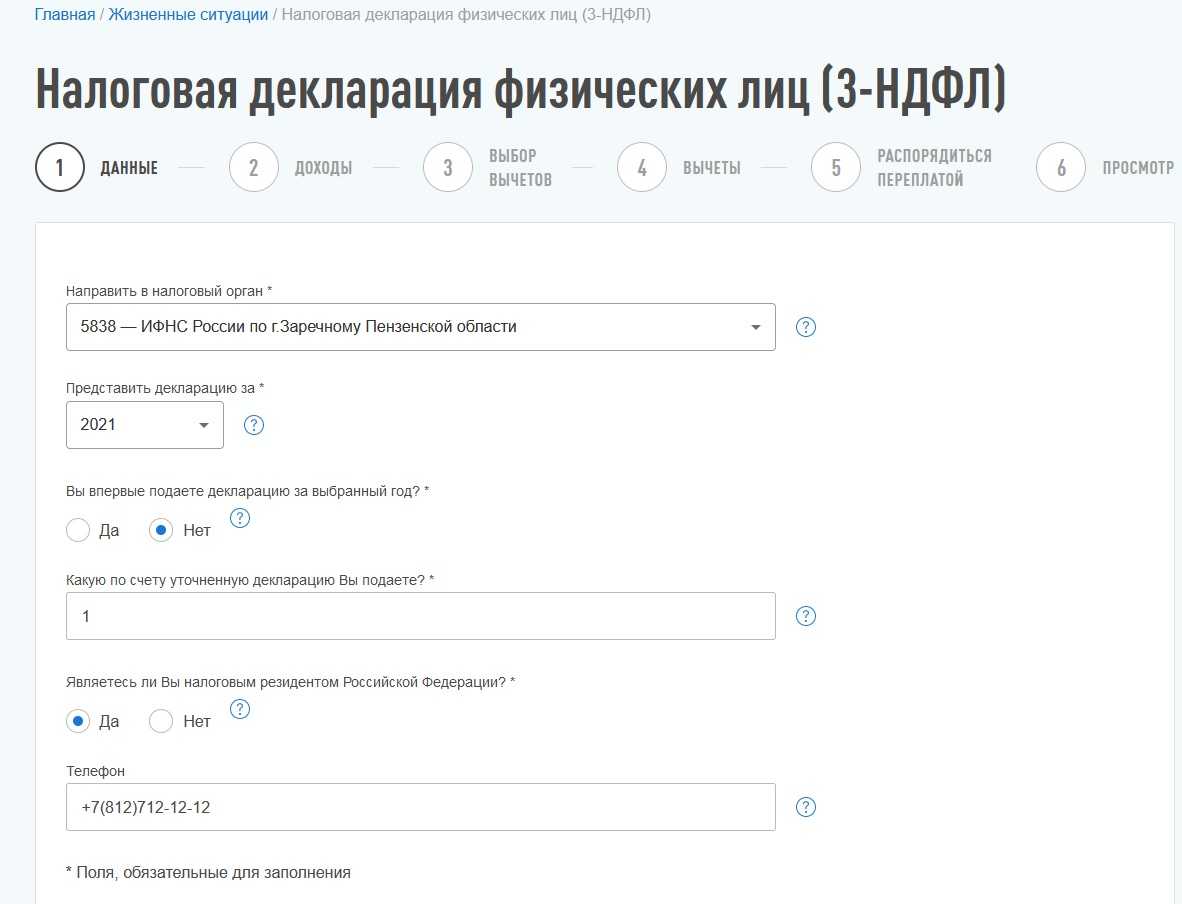

Пошаговая инструкция, как заполнить уточненную декларацию 3-НДФЛ на сайте «Личный кабинет налогоплательщика» (ЛКН):

Шаг 1. Откройте ЛКН — раздел «Жизненные ситуации» — подать декларацию 3-НФДЛ.

Шаг 2. В открывшемся окне налоговый орган заполнится автоматически в соответствии с данными физлица. Укажите период, за который подаются уточняющие сведения. На вопрос: вы впервые подаете декларацию за выбранный год, укажите нет. Откроется поле, в котором проставьте цифру, какой по счету сдаете отчет. Укажите, являетесь ли вы налоговым резидентом, и ваш номер телефона.

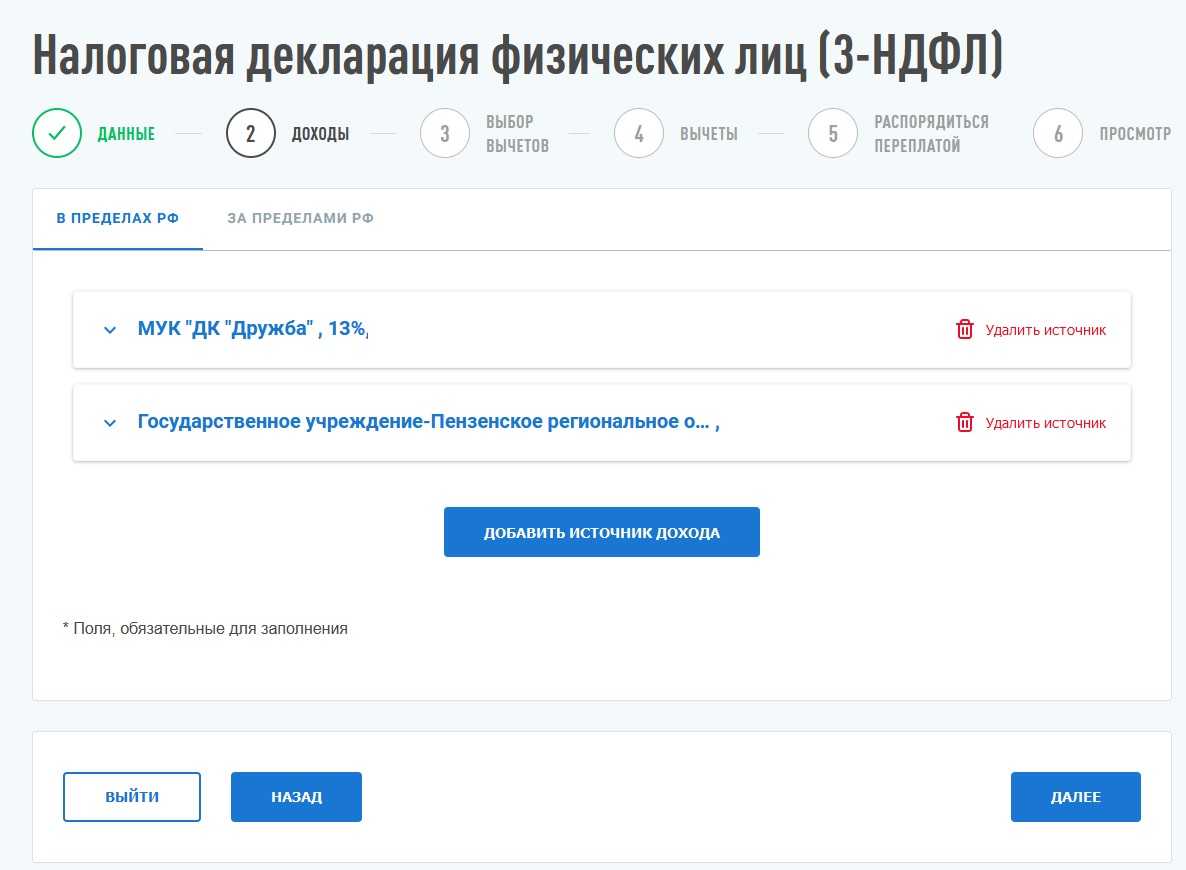

Шаг 2. Во вкладке «Доходы» отразятся автоматически все полученные за указанный год доходы (при условии что ваша компания-работодатель отчиталась в инспекцию).

Шаг 3. Во вкладке «Выбор вычетов» отметьте интересующие.

Шаг 4. Выберите объект, например, по которому применяете имущественный вычет. В данном примере — земельный участок. Отметьте тип земельного участка (например, представленный для ИЖС), впишите сумму расходов на приобретение и, если участок приобретен на кредитные средства, сумму уплаченных процентов нарастающим итогом.

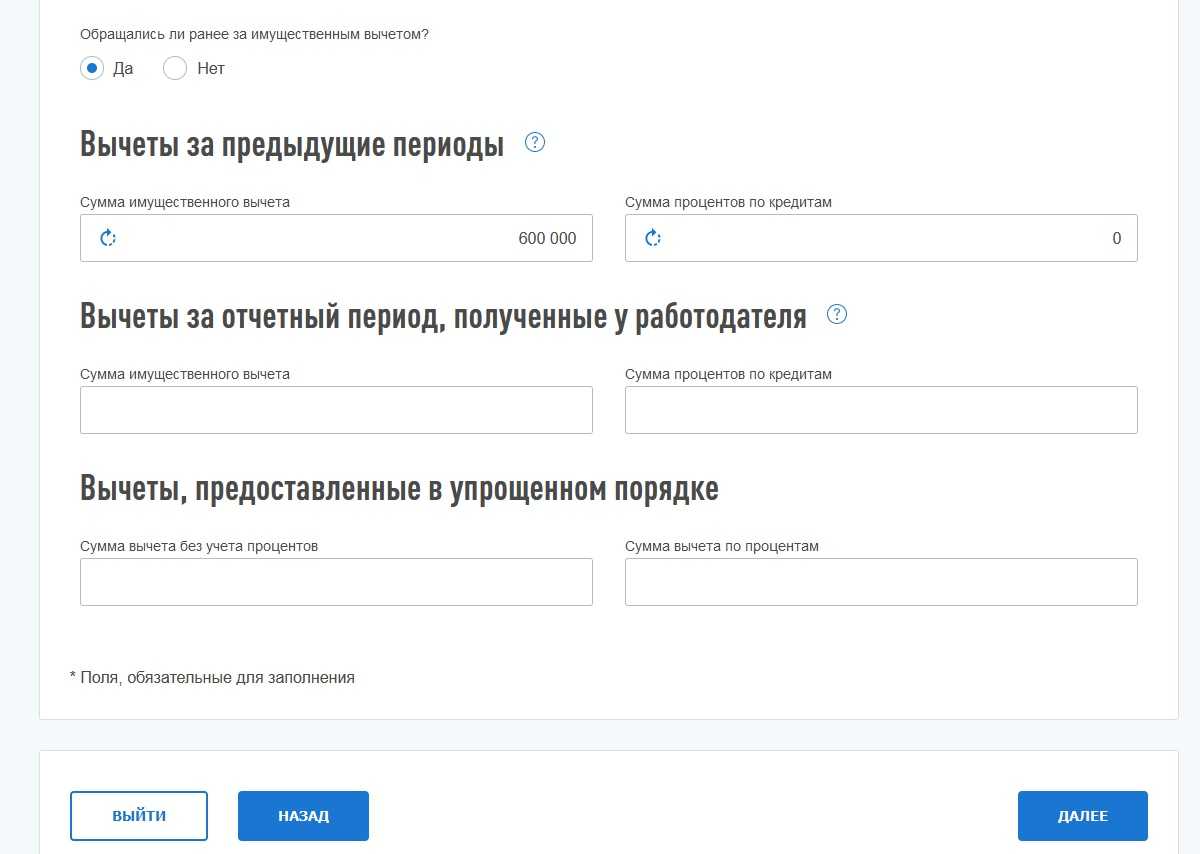

Шаг 5. Предположим, в первичном отчете некорректно указаны вычеты за предыдущие периоды, проставьте правильно значение в поле «Сумма имущественного вычета». Если вычеты получены у работодателя или в упрощенном порядке — заполните их.

Шаг 6. Заполните данные, как вы распорядитесь переплатой — например, вернете на расчетный счет денежные средства. Для этого введите банковские реквизиты.

Шаг 7. Просмотрите полученный отчет. Перед отправкой проверьте, чтобы в поле «Номер корректировки» стояло правильное значение.

Уточненная декларация: подавать или нет

Общее правило гласит, что при обнаружении ошибки пересчитывать налоговую базу и, соответственно, сам налог нужно в том периоде, в котором была допущена ошибка (п. 1 ст. 54 НК РФ)

Обратите внимание: допущена, а не выявлена. Это значит, что в общем случае без подачи уточненных отчетов не обойтись

Однако есть исключения из этого общего правила. И, надо сказать, что по поводу этих исключений у Минфина и у ФНС разные мнения.

Дело в том, что в абз. 3 п. 1 ст. 54 НК РФ сказано, что в случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Следующим предложением говорится, что «налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога».

Минфин данный абзац трактует таким образом, что существуют две отдельные ситуации, при которых корректировку можно проводить текущим периодом, то есть без направления «уточненок»:

- Когда нельзя понять, к какому периоду относится ошибка.

- Когда ошибка привела к излишней уплате налога (такую позицию можно увидеть в письмах от 28.04.2018 № 03-03-06/2/29295, от 24.03.2017 № 03-03-06/1/17177, от 08.02.2016 № 03-03-06/1/6383, от 12.01.10 № 03-02-07/1-9).

У ФНС России свое видение, основывающееся на синтаксическом строении абз. 3 п. 1 ст. 54 НК РФ. В письме от 17.08.11 № АС-4-3/13421 ведомство объясняет, что предложение, касающееся переплаты налога, содержится именно в третьем абзаце, а не во втором и не в новом отдельном абзаце. А раз так, то ситуация с возникновением переплаты является не отдельным исключительным случаем, а частным случаем ситуации, когда нельзя определить, к какому периоду относится ошибка.

На взгляд налогового ведомства, существует лишь один случай, когда налогоплательщик может не подавать «уточненку», а провести корректировки в текущем периоде, – когда неизвестен период допущения искажения (в том числе, если ошибка привела к переплате налога).

Получается, что ситуация, при которой ошибка приводит к переплате, но при этом известен период ее возникновения, неоднозначна и требует от бухгалтера принятия определенного решения. Если компания придерживается политики избегать малейших рисков, то целесообразно все же составить уточненные декларации либо уж вовсе не фиксировать корректировки (т. е. фактически подарить бюджету переплату).

Не можем не отметить, что риски минимальны, поскольку многочисленные письма Минфина все же в пользу налогоплательщиков. Поэтому можно отражать корректировки в периоде обнаружения ошибок, приведших к переплате налога, даже если период возникновения ошибки известен. Главное, чтобы в текущем отчетном (налоговом) периоде была получена прибыль (письмо Минфина России от 24.03.2017 № 03-03-06/1/17177).

Но и здесь есть одно «но». Не по всем налогам получится учесть в текущем периоде корректировки, вызванные ошибками прошлых периодов. На сегодняшний день только декларация по налогу на прибыль содержит строку, предназначенную специально для отражения подобных корректировок (строка 400 приложения 2 к листу 02).

Если же из-за допущенной ошибки фирма переплатила, например, НДС, то провести корректировку в периоде обнаружения ошибки не получится. Нормы главы об НДС и порядок заполнения книг, утв. постановлением Правительства РФ от 26.12.11 № 1137, никак не регламентируют возможность уменьшения налоговой базы текущего налогового периода на сумму налога, излишне исчисленного в предыдущих периодах. То есть в отношении НДС механизм реализации исправлений ошибки в текущем периоде, предусмотренный ст. 54 НК РФ, на сегодняшний момент отсутствует (как, впрочем и по ряду других налогов)

На это обращает внимание и Минфин РФ в письме от 07.12.2010 № 03-07-11/476 (правда, в нем чиновники ссылаются на действующее в то время постановление Правительства от 02.12.2000 № 914)

Ответы на распространенные вопросы

Вопрос № 1:

Каковы сроки камеральной проверки уточненной декларации по форме 3-НДФЛ?

Если уточненная декларация подана до истечения срока первоначальной камеральной проверки, то первоначальный срок прерывается и начинает течь новый срок камеральной проверки. Если уточненная декларация подана, например, через полгода, срок камеральной проверки устанавливается такой же, как и для первоначальной декларации. Срок камеральной проверки – 3 месяца с даты получения декларации ИФНС.

Вопрос № 2:

Можно ли подать уточненную декларацию 3-НДФЛ в случае признания договора недействительным и возврата дохода, полученного по такому договору?

Да, в таком случае налогоплательщик может представить уточненную налоговую декларацию 3-НДФЛ. Одновременно с декларацией необходимо представить документы, подтверждающие признание сделки недействительной и платежные документы, подтверждающие факт возврата полученных по такому договору сумм (доходов).

Вопрос № 3:

Налогоплательщик подал первоначально декларацию по форме 3-НДФЛ, в которой был заявлен имущественный вычет по приобретенной в браке квартире. Причем сумма доходов у налогоплательщика была меньше, чем положенный по законодательству имущественный вычет. Может ли аналогичную декларацию подать супруг на оставшуюся сумму вычета, если у налогоплательщика в последующих периодах не было доходов, облагаемых НДФЛ?

Это важно знать: Декларация 4 НДФЛ: кто должен сдавать

Да, действующее законодательство позволяет подать декларацию по 3-НДФЛ с имущественным вычетом по одной квартире обоими супругами. В этом случае сумму имущественного вычета, указанную в первоначальной декларации необходимо скорректировать, подав уточненную декларацию. Второму супругу можно будет подать первоначальную декларацию формы 3-НДФЛ, в которой указать имущественный налоговый вычет, равный разнице между законодательно установленной суммой имущественного вычета и суммой имущественного вычета, отраженной в уточненной декларации первого супруга.

Вопрос № 4:

Нужно ли подавать уточненную декларацию 3-НДФЛ в случае указания в ней неверного КБК?

При указании неверного КБК занижения налоговой базы по НДФЛ нет. В данном случае подача уточненной декларации является правом налогоплательщика.

Вопрос № 5:

Была обнаружена ошибка в декларации в части суммы социального вычета на лечение. После сдачи декларации был найден еще один документ, подтверждающий расходы на лечение и ранее не отраженный в декларации 3-НДФЛ. Можно ли подать уточненную декларацию в таком случае?

Да, можно подать уточненную декларацию, отразив сумму по найденному позже документу. При этом необходимо учесть следующее. Сумм налогового социального вычета не должна превышать установленного законодательством лимита и уточненная декларация должна быть подана не позднее трех лет с уплаты налога, по которому был указан первоначальный социальный вычет на лечение.

Санкции за ошибки в декларации

Никаких штрафов не последует, если гражданин подал уточненную декларацию за прошлый год в период с 30 апреля до 15 июля (крайнего срока уплаты налога). Но это еще зависит от того, когда ФНС обнаружит неточности в первоначальном варианте декларации.

Есть случаи, когда налогоплательщик может быть освобожден от санкций, даже если подал уточненную форму после 15 июля. Это будет в таких ситуациях:

- Человек не знал (ему не сообщили) о том, что налоговый инспектор нашел какие-то ошибки в первоначальной декларации.

- Если гражданин заранее самостоятельно уплатил все причитающиеся налоги, но впоследствии в его декларации были обнаружены ошибки.

- Если была подана уточненная форма, в которой гражданин самостоятельно исправил ошибки, незамеченные налоговым инспектором.

Есть также некоторые моменты, за которые гражданина нельзя оштрафовать:

Декларация сдана на устаревшем бланке. Это нельзя назвать виной гражданина. Отсутствие некоторых страниц в декларации. По правилам, инспектор должен ее принять, провести камеральную проверку, а затем сообщить гражданину, каких сведений не хватает, и предложить внести их в уточненной форме. К сожалению, зачастую на практике инспекторы просто не принимают у граждан неполные декларации и сразу требуют заполнения новой формы. Незаполненные строки в 3-НДФЛ

Здесь действует такой принцип: ФНС предпочитает признавать своевременный факт подачи декларации, проводить камеральную проверку и предлагать гражданину составить уточненную форму, акцентируя внимание на определенных пунктах. Ошибки в расчетах

Здесь играет роль тот факт, каким образом та или иная ошибка могла повлиять на начисление налога

Это должен проанализировать инспектор. Если результатом данной ошибки стала недоплата налога, то избежать штрафных санкций вряд ли удастся. Если ошибка не повлияла на сумму налога, то гражданин просто должен будет подать упрощенку с исправлением неточности.

Если ошибка, допущенная в декларации, отразилась на сумме, то гражданину могут инкриминировать совершение действий, направленных на неполную уплату налога и применить к нему ст. 122 НК РФ. А уже это влечет за собой взыскание штрафа в размере 20% от суммы начисленного налога.

https://youtube.com/watch?v=p0xTMaECNYk

Уточненная декларация 3-НДФЛ

Необходимость составления уточнённой декларации 3-НДФЛ возникает в случае допущения ошибок налогоплательщиком при заполнении основной декларации о доходах. Сроки подачи декларации должны строго соблюдаться, в противном случае это грозит начислением пени и штрафов со стороны налоговых органов.

Для физ. лица срок установлен не позднее 30 апреля года, следующего за отчётным. Исключение составляет подача заявления на получение налогового вычета, предусмотренного НК РФ, с которым можно обратиться в налоговую службу в любое время года, следующего за отчётным, и даже через несколько налоговых периодов.

При заполнении декларации используется информация из следующих источников:

- справка о доходах по форме 2-НДФЛ;

- платёжные документы;

- документы, используемые для расчёта.

Суммы, прописанные в декларации, обозначаются только целым числом, до пятидесяти копеек после запятой не учитываются, а более пятидесяти копеек после запятой округляются до целого числа.

Инициалы налогоплательщика, а также его налоговый номер прописываются на каждом листе документа заглавными буквами. Указание ИНН для физического лица не обязательно, это касается только юр. лица, индивидуального предпринимателя, нотариусов и адвокатов.

Если декларация заполняется от руки, необходимо придерживаться следующих правил:

- все буквы должны быть прописными, а при заполнении полей используются только печатные символы;

- в поле, которое не подлежит заполнению, просто ставится прочерк;

- не должно быть отдельных пустых ячеек, в них также ставится прочерк.

Единственное, что относительно заполнения декларации в электронном виде, нужно соблюдать следующие правила заполнения:

- значение показателя, который является цифровым, выравнивается по правому краю;

- нумерация страниц должна быть следующая – первой страницы — 001, второй — 002 и так далее.

Частые ошибки

Ошибки, которые чаще всего имеют место при заполнении налогоплательщиком декларации:

- не прописываются данные по стандартным вычетам;

- когда заполняется раздел «продажа», в подпункте «наименование покупателя» чаще всего просто пишут «продажа», вместо положенных данных продавца в виде его фамилии, имени и отчества.

Чтобы не допускать такого рода ошибок при оформлении декларации, стоит воспользоваться правильно составленным образцом.

Более подробно об уточненной (корректирующей) декларации по форме 3-НДФЛ можно узнать из следующего видеоролика:

https://youtube.com/watch?v=wttbKhufmCU

Особенности уточненной декларации

Уточнение данных оформляется практически так же, как и обычная декларация. Процесс аналогичен, однако в уточненной форме не должно быть никаких ошибочных данных — или все придется оформлять заново.

После требования от налоговых работников о подаче уточненной декларации гражданин должен принести документ в инспекцию в течение 5 рабочих дней, иначе потом придется уплатить пеню, а декларация может быть просрочена.

Декларация является очень важным документом, требующим максимально правильного заполнения и не допускающим наличия ошибок, которые приведут к необходимости составления уточнений, а это лишние временные затраты.

Уточненная декларация 3-НДФЛ используется именно для того, чтобы исправить все ошибки. Но не забывайте, что заполнение отнимет время не только у вас, но и у налоговиков, и они вряд ли захотят вам помогать.

Кто должен подавать декларацию

Существует целый ряд граждан, которые обязаны уплачивать налоги со своей прибыли по ставке 13 процентов.

К данным налогооблагаемым доходам относятся:

- Сдача квартиры в наём физическому лицу.

- Заработная плата (декларацию самостоятельно подавать не придется — это сделают в бухгалтерии).

- Продажа движимого и недвижимого имущества, находящегося в собственности менее трёх по последним изменениям даже 5) лет.

- Единовременное денежное поступление в рамках гражданско-правового договора, например, от услуг или подрядных работ.

- Выигрыш в лотерею, казино или в иных азартных играх.

- Доход, полученный не в пределах Российской Федерации.

А также под данное налогообложение попадают и индивидуальные предприниматели, не составляют исключения и юридические организации, такие как нотариусы или адвокаты, получающие доход от своей деятельности. Кроме того, в данный перечень можно включить и репетиторов по различным предметам.

Когда подавать декларацию не нужно

Освобождение от подачи декларации наступает в следующих из перечисленных случаях:

- Наличие постоянного места работы. Это интересно! Когда гражданин РФ официально трудоустроен, декларацию 3-НДФЛ за него заполняет бухгалтерия по месту трудоустройства. Соответственно, в случае необходимости получения этой самой декларации на руки придется обращаться за копией к главному бухгалтеру. Но в бухгалтерии оформляют декларацию только по уплате подоходного налога с зарплаты. Если гражданин получает дополнительно еще какую-либо прибыль, то заполнение придется производить самостоятельно или при помощи специалиста за дополнительные дивиденды.

- Отсутствие постоянного места работы, в том числе по причине ухода за ребёнком. Подавать декларацию в этой ситуации не нужно, так как прибыли человек не получает. Необходимость подачи может возникнуть, только если гражданин получает дополнительные доходы.

Каждое физическое лицо, оформленное на работу в соответствии с ТК РФ, автоматически уплачивает НДФЛ со своих начислений по заработной плате, который впоследствии перечисляется в региональный бюджет. Каждая организация, независимо от формы собственности, выступает налоговым агентом.

Встречаются ситуации, когда работодатель по каким-то причинам не уплачивает налог за своих работников. Данная информация отражается в справке 2-НДФЛ, которую каждый сотрудник может получить в бухгалтерии организации. В таком случае работник, трудоустроенный согласно ТК РФ, обязан самостоятельно подавать декларацию 3-НДФЛ.

Это интересно! Декларация по форме 3-НДФЛ также может быть подана с целью получения налогового вычета, например, при первичной покупке жилья или при получении платного образования. Налоговый вычет по закону — это уменьшение базы налогообложения.

При территориальной смене места жительства постановка на учёт в другой налоговый орган осуществляется в течение пяти дней после подачи всех необходимых документов.