- Способы использования

- Цена выходит за границы индикатора

- Отскок цены от средней линии Боллинджера и пересечение

- Наклон линии Боллинджера и положение цены

- Сужение и расширение диапазона ВВ

- Продолжение и разворот тренда

- Распознание модели с полосами Боллинджера

- Использование линий Боллинджера совместно с другими индикаторами

- Полосы Боллинджера в деле

- Торговля по индикатору Боллинджера на минутном таймфрейме

- What Is a Bollinger Band®?

- Key Takeaways

- Преимущества использования полос Боллинджера

- Limitations of Bollinger Bands®

- What Do Bollinger Bands Tell You?

- Which Indicators Work Best with Bollinger Bands?

- How Accurate Are Bollinger Bands?

- The Bottom Line

- Как пользоваться Полосами Боллинджера

- Интерпретация показателей

- Выход цены за пределы границ ВВ

- Описание полос Боллинджера

- Описание индикатора

- Основные сигналы индикатора

- Стратегии торговли по тренду с использованием индикатора Bollinder Bands

- Нахождение пиков и оснований и настройка боллинджер бандс

- Роль скользящей средней

- How to Calculate Bollinger Bands®

- Недостатки

- Принцип работы индикатора полосы Боллинджера

- Цены тяготят к скользящей средней

- Сужение границ — образование «горлышка»

Способы использования

Создатель инструмента выделил такие отличительные характеристики полос Боллинджера:

- внезапные скачки и изменения цен чаще всего наблюдаются после уменьшения ширины полосы, что сигнализирует об уменьшении волатильности;

- когда цена начинает выходить из ограниченной индикатором зоны, то предвидится продолжение тренда;

- изменения тенденции предвидится в том случае, если пики и впадины за пределами границ Bollinger Bands продолжаются чередоваться внутри полосы;

- как правило, движение цены, которая берет начало у первой границы индикатора, в большинстве случаев доходит к противоположному ограничителю. Эту информацию можно использовать для составления прогнозов ценовых ориентиров.

Так как пользоваться правильно Bollinger Bands и в каких случаях его лучше применять?

Цена выходит за границы индикатора

Когда цена выходит за пределы лент Боллинджера, то это явный сигнал к началу нового или продолжению старого тренда. Если цена находится около верхней границы, касается или пробивает ее, то наблюдается восходящая тенденция. Если же цена около нижней границы, то тренд нисходящий.

Но также выход цены за полосу Боллинджера может демонстрировать ложный пробой. При такой ситуации тоже можно открывать прибыльные сделки, однако гораздо лучше это удается профессиональным трейдерам, так как новички не всегда могут правильно определить, действительно ли пробой был ложным.

На изображении выше продемонстрирована такая ситуация. Обнаружить ее на графике можно очень редко, но зато видно ее отчетливо.

Отскок цены от средней линии Боллинджера и пересечение

Когда цена пересекает среднюю линию Боллинджера, то это часто является сигналом к смене тренда. На рисунке в первой точке цена пересекала тренд, во второй точке ожидания были подтверждены, так как значение цены приблизилось к верхней границе.

В третьей точке цена снова была приближена к верхней границе. А в последней точке она уже коснулась средней линии. Если использовать в работе другие инструменты, то можно обнаружить безопасный момент для открытия сделки.

На графике цена так же часто приближалась к полосе по центру и отскакивала от нее. В двух точках – 2, 3 – тоже были подходы к центру. Даже после пробития изменение направления тренда не случилось, так как на графике продемонстрированы ложные пробои. Именно поэтому в работе, особенно начинающих трейдеров, лучше использовать несколько индикаторов и не полагаться полностью только на BB.

Наклон линии Боллинджера и положение цены

Относительно того, как наклонены линии Боллинджера и как располагается цена по отношению к средней линии, можно делать вывод о настоящем направление тренда. Если тренд восходящий, то линия направлена вверх. Если он нисходящий, то, соответственно, вниз по наклону.

Сужение и расширение диапазона ВВ

Диапазон полос Боллинджера расширяется, когда рынок находится в стадии неустойчивости и, наоборот, он сужается, когда возрастает стабильность. Когда на графике заметен очень узкий диапазон, то это значит, что рынок максимально спокоен. Если такая ситуация продолжается долгое время, то стоит приготовиться к резким изменениям.

Продолжение и разворот тренда

По данным статистики, за пределы расположения индикатора обычно выходит не более 4 свечей подряд, и тут же за ними происходит разворот. Начинать торговлю против этих движений – это большой и неоправданный риск.

Распознание модели с полосами Боллинджера

Удобно рассмотреть этот вариант на модели «двойное основание». Когда первый минимум располагается ниже уровня нижней полосы, а второй на ней или выше нее, то налицо появление дивергенции. Это можно использовать как очень надежный инструмент для торговли.

Использование линий Боллинджера совместно с другими индикаторами

В основном Боллинджер применяется в тех трендовых системах, когда откат служит определенным толчком для входа. Поэтому целесообразно в этом случае использовать в работе стратегию с применением данных осцилляторов.

Например, можно выбрать такие варианты, как Стохастик осциллятор или WPR.

Обычно при таком сочетании появляется гораздо больше возможностей у обычных классических осцилляторов. Трейдер может заметить и динамично преобразовывающиеся уровни перекупленности и перепроданности рынка, некоторые хорошо заметны в условиях меняющихся трендов. В том числе можно провести индивидуальный анализ на основе BB, который был использован для ценового графика и схемы осциллятора RSI.

Такой вариант позволяет экспериментировать для того, чтобы выявить оптимальный метод использования полос Боллинджера.

Полосы Боллинджера в деле

В своей книге сам Джон, описывал принципы индикатора так: «Наиболее резкое изменение цены чаще всего, происходит после сужения диапазона второстепенных полос». И да, коллеги, действительно – многими принципами различных способов анализа, данный сценарий поведения цены, подтверждается такое развитие событий. Это подтверждается фрактальным анализом, VSA-анализом, методом волновой теории Ральфа Эллиотта, и многими-многими другими методами прогнозирования цен.

Так же Джон Боллинджер, акцентирует внимание трейдеров на то, что: «Если цена выходит, и/или движется за пределами отклоненных полос Боллинджера, то стоит ждать продолжения движения». Данное утверждение Боллинджер аргументирует тем, что сам индикатор предполагает мониторинг рынка в ключе волатильности

Отсюда вытекает, что при расширении полос Боллинджера – волатильность актива увеличивается. А посему, доминирующая сторона участников, только начала свою активность.

Торговля по индикатору Боллинджера на минутном таймфрейме

Стратегия волны Боллинджера при таймфрейме в 60 секунд может строиться и на стандартных настройках, установленных по умолчанию разработчиками. Она универсальна, хорошую прибыль приносит и при скальпинге в том числе. Наиболее серьезные результаты имеют место при торговле в течение 1 дня. Если использовать стратегию на больших временных интервалах – то они несколько запаздывают. Ещё один минус применения на долгом таймфрейме – генерирование происходит нечасто.

Рисунок 4. Пробой линии

Но предварительно, перед использованием скальпинга и Bands Bollinger, необходимо попрактиковаться. Использовать для этого нужно демо-счет. Таковой предоставляют все без исключения брокеры. Причем ограничения по времени, функционалу полностью отсутствуют.

Если анализируется интервал М1 – оптимально определять период экспирации на уровне 5 минут. Такого параметра достаточно для разворота. Причем характеристика актуальна даже в случае наступления периода консолидации.

На малых промежутках времени затруднительно выставить основной тренд. Делать это желательно в момент коррекции, во время мини-трендов. Но для этого нужен определенный опыт. Подобные решения использовать новичкам не рекомендуется. Большая часть торгующих действует просто: сделка свершается в момент касания цены одной из границ:

- при достижении нижней – нужно открыть сделку на повышение;

- когда цена достигает нижней позиции – сделка открывается на понижение.

Рисунок 5. Цикличность полос

Важно помнить о присутствии неверных сигналов, ложных. Потому свершать сделки нужно при следующем пробое

Расценивается касание нижней границы в первую очередь как сигнал неточный, возможно ложный. Сделку закрывать нужно в момент пробития свечей средней волны. Именно в эту секунду вероятность повышения цены максимальна. Такой простой метод позволит свести вероятность ложных пробоев к минимуму.

Если торговля ведется на понижение – то поступать нужно строго наоборот: ожидать касания верхнего уровня. Выходить нужно на рынок только после пробоя, закрытие – по направлению вниз. Многие пользуются дополнительными инструментами. Одним из таковых является осциллятор. Он позволяет быстро, точно определить сигналы, предвидеть развороты.

Больше всего подходят:

- RSI – представляет собой индекс относительной силы;

- Stochastic.

Допускается получать неверные срабатывания на первых 60-ти секундах при помощи возникших показателей. Например, М1 – сработал индикатор на повышение. Дальше следует разобраться с информацией М5. Когда рынок демонстрирует рост – в М1 дела будут обстоять аналогичным образом.

What Is a Bollinger Band®?

A Bollinger Band is a technical analysis tool defined by a set of trendlines plotted two standard deviations (positively and negatively) away from a simple moving average (SMA) of a security’s price, but which can be adjusted to user preferences.

Bollinger Bands were developed and copyrighted by famous technical trader John Bollinger, designed to discover opportunities that give investors a higher probability of properly identifying when an asset is oversold or overbought.

Key Takeaways

- Bollinger Bands are a technical analysis tool developed by John Bollinger for generating oversold or overbought signals.

- There are three lines that compose Bollinger Bands: A simple moving average (middle band) and an upper and lower band.

- The upper and lower bands are typically 2 standard deviations +/- from a 20-day simple moving average (which is the center line), but they can be modified.

- When the price continually touches the upper Bollinger Band, it can indicate an overbought signal while continually touching the lower band indicates an oversold signal.

1:59

Преимущества использования полос Боллинджера

Перед тем как пользоваться Bollinger Bands на финансовом рынке, трейдерам необходимо знать все возможные преимущества и недостатки этого индикатора. В списке преимуществ BB можно назвать следующие особенности.

- Данный инструмент можно назвать универсальным. Его эффективность одинаково велика для всех валютных пар и на любом таймфрейме.

- Удобство настроек. Существуют предустановленные (стандартные) показатели, которые можно легко менять на нужные трейдеру.

- Возможность наблюдать за трендом. Торговля по тренду считается менее рискованной. При этом коридор цены на основе математической формулы рассчитывается автоматически.

- Возможность использовать волны в качестве самостоятельного инструмента технического анализа или в качестве дополнения к другим инструментам.

Limitations of Bollinger Bands®

Bollinger Bands are not a standalone trading system. They are simply one indicator designed to provide traders with information regarding price volatility. John Bollinger suggests using them with two or three other non-correlated indicators that provide more direct market signals. He believes it is crucial to use indicators based on different types of data. Some of his favored technical techniques are moving average divergence/convergence (MACD), on-balance volume, and relative strength index (RSI).

Because they are computed from a simple moving average, they weigh older price data the same as the most recent, meaning that new information may be diluted by outdated data. Also, the use of 20-day SMA and 2 standard deviations is a bit arbitrary and may not work for everyone in every situation. Traders should adjust their SMA and standard deviation assumptions accordingly and monitor them.

What Do Bollinger Bands Tell You?

Bollinger Bands give traders an idea of where the market is moving based on prices. It involves the use of three bands—one for the upper level, another for the lower level, and the third for the moving average. When prices move closer to the upper band, it indicates that the market may be overbought. Conversely, the market may be oversold when prices end up moving closer to the lower or bottom band.

Which Indicators Work Best with Bollinger Bands?

Many technical indicators work best in conjunction with other ones. Bollinger Bands are often used along with the relative strength indicator (RSI) as well as the BandWidth indicator, which is the measure of the width of the bands relative to the middle band. Traders use BandWidth find Bollinger Squeezes.

How Accurate Are Bollinger Bands?

Since Bollinger Bands are set two use +/- two standard deviations around an SMA, we should expect that approximately 95% of the time, the observed price action will fall within these bands.

The Bottom Line

Bollinger Bands can be a useful tool for traders for assessing the relative level of over- or under-boughtness of a stock and provides them with insight on when to enter and exit a position. Certain aspects of Bollinger Bands, such as the Squeeze, work well for currency trading, as does adding a second set of Bollinger Bands. Buying when stock prices cross below the lower Bollinger Band often helps traders take advantage of oversold conditions and profit when the stock price moves back up toward the center moving-average line. Using this tool correctly can help investors and traders make better decisions and hopefully earn profits.

Как пользоваться Полосами Боллинджера

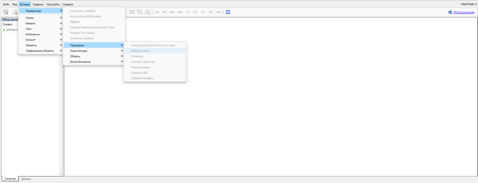

Индикатор встроен в торговый терминал MetaTrader 5: Вставка —> Индикаторы —> Трендовые.

Главное правило при построении Bollinger Bands можно сформулировать так: около 5 % цен должно выходить за пределы этих линий, а 95 % цен — оставаться внутри них. При этом время от времени цена должна соприкасаться с границами коридора, а при резких движениях рынка возможен кратковременный выход графика за ограничивающие линии при стандартных настройках.

Первостепенной задачей при работе с любым индикатором, в том числе и с BB, является определение того, в какой фазе находится цена: идёт вверх, идёт вниз, происходит консолидация. От этого зависит, какую стратегию применять. С помощью Полос Боллинджера можно искать дивергенцию.

Считается, что BB нежелательно применять как самостоятельный инструмент. Тем не менее немало торговых систем, трендовых и контртрендовых, берут за основу этот индикатор как единственный. Если говорить о том, как использовать Полосы Боллинджера с другими инструментами, то индикатор хорошо комбинируется с RSI, MACD, Стохастиком и др.

BB можно использовать на большинстве таймфреймов — минутных, часовых, дневных и т. д.

Интерпретация показателей

В основе интерпретации индикатора лежит положение о том, что для цен характерно оставаться в пределах верхней и нижней границ. Когда все полосы горизонтальны, это можно интерпретировать как пребывание рынка в балансе, в это время происходит накопление позиций. В таком случае трейдеру предлагается работать от нижней до верхней линии, игнорируя центральную. Но это допустимо, только если коридор не слишком узкий, есть потенциал для ценового движения в противоположную сторону.

Важно работать в сторону тенденции, предшествующей данному коридору. Например, до входа в коридор наметился восходящий тренд, значит, нужно работать от нижней границы.. Положение графика цены относительно средней линии говорит о направлении тренда

Признак здорового восходящего тренда — цена не опускается за центральную линию. Для здорового нисходящего тренда всё наоборот. На слабый тренд указывает уход и закрепление под средней линией.

Положение графика цены относительно средней линии говорит о направлении тренда. Признак здорового восходящего тренда — цена не опускается за центральную линию. Для здорового нисходящего тренда всё наоборот. На слабый тренд указывает уход и закрепление под средней линией.

Расхождение границ коридора указывает на продолжение сформировавшейся тенденции. Если границы, наоборот, сужаются, это может сигнализировать о затухании тренда и возможном развороте.

К другим особенностям индикатора, которые важно учитывать при интерпретации, относятся следующие:

-

Резкие изменения цен, как правило, наблюдаются после сужения полосы, которое соответствует снижению волатильности.

-

Закрытия за пределами границ изначально сигнализируют о продолжении движения, а не о развороте.

-

Если за пиками и впадинами вне полосы идут пики и впадины внутри полосы, вероятен разворот тенденции.

-

Движение цены, которое началось от одной из границ, с высокой вероятностью продолжится до другой.

-

Выход цены из узкого коридора вверх даёт сигнал на покупку, вниз — на продажу. А обратное возвращение цены в узкий диапазон сигнализирует о необходимости закрытия позиций.

Выход цены за пределы границ ВВ

Вначале я уже говорил о том, что алгоритм индикатора построен таким образом, что каким бы резким ни было движение цены его ширина будет такой, что 95% времени график будет находиться внутри границ конверта. Если происходит выход цены за пределы конверта, то это говорит о том, что на рынке произошло импульсное движение цены, а такие всплески активности всегда заканчиваются одним и тем же — как минимум коррекцией, а как максимум резкое движение цены в одну сторону и вовсе моет оказаться ловушкой.

Это явление также можно использовать в торговле и при анализе графика. Представьте, что цена вышла за пределы ВВ, из этого можно сделать следующие выводы:

• движение носит импульсный характер;

• вряд ли оно продлится долго;

• цена гарантированно скоро вернется в пределы конверта.

Но большой ошибкой было бы входить в рынок сразу же после того, как цена вышла за пределы конверта. Вся проблема в том, что мы не знаем, как долго цена будет находиться в этой области. Она вполне может нарисовать разворотную свечу и вернуться обратно уже на следующей свече, но может еще не раз обновить максимум/минимум и вернуться обратно через 5-7 свечей.

На истории такие моменты выглядят как очень перспективные моменты для входа в рынок, но это только на истории, когда видно, как график вел себя после выхода за пределы ВВ.

Но и пренебрегать такими моментами не стоит. Я бы рекомендовал использовать этот факт в торговле, но не как сигнал к заключению сделки, а скорее как сигнал к тому, что нужно сосредоточиться и поискать момент для входа в рынок в противоположном импульсному движению направлении.

В некоторых стратегиях используются статистические данные о количестве свечей, которые в среднем формирует свеча после выхода за пределы ВВ и до момента возврата в пределы канала. Логика тут простая — чем больше свечей сформировалось за пределами конверта, тем выше вероятность, что на следующей свече произойдет разворот цены.

На более-менее спокойных парах очень редко за пределами конверта закрывается больше 5-7 свечей. Обычно дело ограничивается меньшим их количеством. Намного чаще случаются ситуации, когда цена просто прилипает к верхней/нижней границе ВВ и движется так долгое время, торговать против тренда в такой ситуации глупо, это всего лишь указывает на сильную тенденцию на рынке.

И еще одно замечание — под пробоем следует понимать именно пробой, то есть цена должна закрыться выше/ниже верхней/нижней границы полос Боллинджера. Если она проколола границы конверта длинной тенью, но закрылась в пределах ВВ, то такой вариант развития события является привычным и торговать против тренда не стоит.

Есть еще один интересный нюанс – можно определять готовность рынка к развороту по углу наклона границ ВВ и схождению/расхождению границ:

• если границы расходятся — это признак того, что тренд набирает силу, если сходятся, то он теряет силу;

• большое значение имеет угол наклона границы ВВ при приближении к ней цены. Если угол падает, то велика вероятность того, что после пробоя ценой границы и выхода за пределы ВВ произойдет смена тенденции. Если же угол растет или остается постоянным, то тенденция вероятнее всего продолжится.

Описание полос Боллинджера

В действительности, индикатор полосы Боллинджера, так же называемый «Волны Боллинджера», актуален и по сей день. Который на самом деле, не имеет ничего сложного в своей конфигурации: Центральная линия индикатора, это ни что иное как Moving Average, с периодом по умолчанию «20». Впрочем, верхняя и нижняя полосы индикатора «BB», так же являются скользящими средними. Но теперь находящиеся в пропорциональном среднеквадратическом отклонении, от центральной линии.

Что касается регулировки индикатора, то здесь я посоветую не трогать настройки по умолчанию, за исключением периода. Так, исходя из круглосуточной работы рынка Форекс, оптимальным вариантом периода, будет 24 единицы. (О чем я писал здесь). Однако стоит уточнить, что персонализация всех настроек индикатора, полностью и целиком основывается на предпочтениях самого трейдера! Поскольку, за индивидуальностью пользователя, стоит огромное количество торговых подходов!

Описание индикатора

Графически Bollinger Bands представляет собой две линии, ограничивающие динамику цены сверху и снизу соответственно. Это своеобразные линии поддержки и сопротивления, которые большую часть времени находятся на удаленных от цены уровнях.

Полосы Боллинджера схожи с конвертами скользящих средних. Различие между ними состоит в том, что границы конвертов расположены выше и ниже кривой скользящего среднего на фиксированном, выраженном в процентах расстоянии, тогда как границы полос Боллинджера строятся на расстояниях, равных определенному числу стандартных отклонений. Поскольку величина стандартного отклонения зависит от волатильности, полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив, и уменьшается в более стабильные периоды.

Основным правилом при построении линий Bollinger является следующее утверждение – около 5% цен должно находиться за пределами этих линий, а 95% внутри.

Полосы Боллинджера формируются из трех линий. Средняя линия — это обычное скользящее среднее. Верхняя линия — это та же средняя линия, смещенная вверх на определенное число стандартных отклонений (например, на два). Нижняя линия — это средняя линия, смещенная вниз на то же число стандартных отклонений.

Уникальность диапазонов Боллинджера состоит в том, что их ширина изменяется в ответ на изменение неустойчивости рынка. Полоса Боллинджера строится, как полоса вокруг средней, но ширина полосы пропорциональна среднеквадратичному отклонению от скользящей средней за анализируемый период. Когда на рынке присутствует большая волатильность, например во время выпуска новостей, полоса расширяется, когда на рынке затишье – сужается.

Как и для всех других индикаторов, я рекомендую анализировать ВВ совместно с другими индикаторами. Смысл индикатора ВВ – определять резкие отклонения от среднего курса действующей тенденции валютной пары. Если ВВ подобрана правильно, то ее скользящая средняя (центральная линия) является хорошим уровнем поддержки/сопротивления, а границы канала ВВ могут служить целями при открытии позиций. Обычно полосы ВВ наносятся на ценовой график, но также их можно нанести и на любой индикатор, рисующийся в отдельном окне, например на осциллятор.

Боллинджеры определяют естественные экстремумы в развивающейся тенденции. Если Боллинджер стремится вверх, цена совершает отскок до тех пор, пока некая достаточно мощная сила не остановит ход цены. Зона застоя образуется ниже верхнего или выше нижнего Боллинджера. Состояние застоя может продолжаться до тех пор, пока Боллинджер не развернется и не начнет, раскрываясь, отходить от ценового бара, что будет свидетельствовать о том, что сопротивление преодолено. Цена может выстреливать в сторону текущей тенденции и придерживаться кромки Боллинджера. Однако не стоит упускать из вида то, что окончательное ценовое движение зависит от всех уровней поддержки/сопротивления, а не только от тех, с которыми ассоциируется ВВ.

Не пытайтесь найти идеальные условия для открытия/закрытия позиций. Научитесь работать в несовершенных условиях, когда получаете ложные сигналы.

Основные сигналы индикатора

Торгуя с использованием индикатора Боллинджера, необходимо помнить об основных правилах работы с ним. Для разных стратегий правила могут отличаться, но самые простые показатели актуальны в любом случае и они находятся в прямой зависимости от волатильности цены.

Ключевые сигналы Bollinger Bands:

Расхождение полос в разные направления – продолжение тенденции падения или роста, сужение линий – завершение тренда.

Если котировки движутся снаружи индикатора – это может говорить про продолжение тренда.

Нахождение котировки в узком коридоре индикатора на протяжении длительного времени – может ожидаться скачок волатильности и сильная тенденция.

Сужение канала крайних полос – сигнал к закрытию позиций, так как, скорее всего, тренд завершается.

Отскок от нижней или верхней линии – можно открывать позицию: первая цель фиксируется возле средней линии, а когда цена ее пробивает, позиция закрывается после первого отскока от полосы противоположной.

Сигнал продолжения – если пробиваются боковые линии, но тренд все еще сильный, можно не только оставлять открытыми позиции, но на откатах добавляться к противоположной либо средней линии Боллинджера.

Формирование нового минимума/максимума в процессе падения/подъема цены вначале снаружи полос, а за ним формирование минимума/максимума внутри полос – ожидается возможный разворот тренда.

Пробитие ценой верхней линии снизу и закрытие бара (свечи) выше этой линии – сигнал на покупку. Пробитие нижней полосы сверху и закрытие бара (свечи) ниже этой полосы – сигнал на продажу

Здесь возможно формирование ложных срабатываний, поэтому с сигналами нужно работать осторожно, желательно использовать дополнительный аналитический инструмент в качестве фильтра.

Опытные трейдеры не советуют торговать исключительно по Bollinger Bands, так как его основная задача заключается не в поиске подходящих точек для входа/выхода с рынка, а демонстрации текущего состояния рынка, фиксации возможных разворотов, подтверждении продолжения тренда.

Он лишь дает информацию для анализа текущей ситуации, но для поиска удачных моментов для заключения позиций лучше использовать дополнительные средства.

Стратегии торговли по тренду с использованием индикатора Bollinder Bands

В отличие от большинства индикаторов, полосы Боллинджера не являются статическим индикатором и меняют свою форму на основе последних цен и точного измерения импульса и волатильности. Таким образом, мы можем использовать этот индикатор, чтобы проанализировать силу тренда и получить много ценной информации

Вот несколько важных моментов, на которые нужно обратить внимание, когда вы используете индикатор Bollinger Bands для анализа силы тренда:

-

Во время сильных трендов цена находится близко к внешней ленте (полосе)

-

Прорыв внешней полосы, когда тренд продолжается, показывает ослабление импульса.

-

Повторные движения цены в направлении внешней полосы, которые на самом деле до нее не доходят, указывают на отсутствие силы.

-

Пробой скользящей средней часто является признаком того, что тренд заканчивается.

На рисунке ниже показано, сколько информации может извлечь трейдер, если он использует полосы Боллинджера.

Цена находится в сильном нисходящем тренде и все время остается вблизи внешней полосы — очень медвежий сигнал.

Цена не достигает внешней полосы и показывает сильный отскок от этого динамического уровня, создавая бычью модель поглощения. Это классическая разворотная модель, которая свидетельствует об окончании медвежьего тренда.

Появляется 3 свинга, где каждый следующий свинг имеет более низкий максимум. Первый достигает внешней полосы, два других нет.

Сильный нисходящий тренд, при котором цена остается близко к внешней полосе.

Цена консолидироваться в боковом движении, не доходит больше до нижней полосы

Обратите внимание на образовавшийся пин-бар, который может быть хорошим сигналом об окончании тренда.

Как видите, сами полосы Боллинджера могут предоставить много информации о силе тренда и балансе между быками и медведями.

Нахождение пиков и оснований и настройка боллинджер бандс

Когда вы установите стандартное отклонение в настройках индикатора Bollinger Bands на 2,5, то заметите, что цена редко достигает внешней полосы

Значимость такого сигнала становится более важной, поскольку он указывает на ценовые экстремумы: максимумы (пики), минимумы (основания)

Мы настоятельно рекомендуем комбинировать ленты Боллинджера с индикатором RSI — это идеальное сочетание. Кроме того, важны пики, которые выделяются из двух типов, перечисленных ниже:

-

Цена стремиться к внешней полосе, но по достижению, сразу отскакивает >> Сигнал разворота

-

После движения по тренду цена не достигает внешней полосы и ослабевает. Этот сигнал обычно сопровождается дивергенцией с RSI >> Сигнал продолжения

На приведенном ниже графике показаны оба сценария. Первый, где рынок создает пик после дивергенции, показывает, как тренд ослабевает и теряет импульс, пока, наконец, не достигнет внешней полосы, прежде чем развернуться. Мы отметили второй пик стрелкой — это был сигнал продолжения после того, как цена не смогла подняться выше во время нисходящего тренда. В образовавшемся пин-баре, длинная тень от быстрого отката показывает, что быкам не хватает силы.

Роль скользящей средней

Во время трендов скользящая средняя очень точно удерживает цену, и ее пробой обычно является важным сигналом, что настроения меняются. На приведенном ниже скриншоте показано, как цена движется в тренде между внешней полосой и скользящей средней независимо от того, говорим ли мы о повышении или понижении. Скользящее среднее во время трендов может использоваться как сигнал для повторного входа, чтобы добавиться к существующей позиции во время разворотов.

Скользящую среднюю также можно использовать как сигнал для выхода из позиции, если цена пробивает ее сверху вниз в восходящем тренде или снизу в нисходящем тренде. Комбинируя полосу Боллинджера со скользящей средней, трейдер может создать надежный метод торговли.

How to Calculate Bollinger Bands®

For a given data set, the standard deviation measures how spread out numbers are from an average value. Standard deviation can be calculated by taking the square root of the variance, which itself is the average of the squared differences of the mean. Next, multiply that standard deviation value by two and both add and subtract that amount from each point along the SMA. Those produce the upper and lower bands.

Here is this Bollinger Band formula:

BOLU

=

MA

(

TP

,

n

)

+

m

∗

σ

TP

,

n

BOLD

=

MA

(

TP

,

n

)

−

m

∗

σ

TP

,

n

where:

BOLU

=

Upper Bollinger Band

BOLD

=

Lower Bollinger Band

MA

=

Moving average

TP (typical price)

=

(

High

+

Low

+

Close

)

÷

3

n

=

Number of days in smoothing period (typically 20)

m

=

Number of standard deviations (typically 2)

σ

TP

,

n

=

Standard Deviation over last

n

periods of TP

\begin{aligned} &\text{BOLU} = \text {MA} ( \text {TP}, n ) + m * \sigma \\ &\text{BOLD} = \text {MA} ( \text {TP}, n ) — m * \sigma \\ &\textbf{where:} \\ &\text {BOLU} = \text {Upper Bollinger Band} \\ &\text {BOLD} = \text {Lower Bollinger Band} \\ &\text {MA} = \text {Moving average} \\ &\text {TP (typical price)} = ( \text{High} + \text{Low} + \text{Close} ) \div 3 \\ &n = \text {Number of days in smoothing period (typically 20)} \\ &m = \text {Number of standard deviations (typically 2)} \\ &\sigma = \text {Standard Deviation over last } n \text{ periods of TP} \\ \end{aligned}

BOLU=MA(TP,n)+m∗σTP,nBOLD=MA(TP,n)−m∗σTP,nwhere:BOLU=Upper Bollinger BandBOLD=Lower Bollinger BandMA=Moving averageTP (typical price)=(High+Low+Close)÷3n=Number of days in smoothing period (typically 20)m=Number of standard deviations (typically 2)σTP,n=Standard Deviation over last n periods of TP

Недостатки

При рассмотрении данного индикатора нельзя упустить из виду некоторые недостатки, связанные с его использованием. Это позволит корректировать стратегию торговли и сократить риски трейдеров.

- Отсутствие универсальных настроек. В зависимости от таймфрейма и принятых отклонений результаты расчетов будут разными.

- Помимо истинных сигналов на открытие сделок будут присутствовать и ложные. Для подтверждения следует использовать дополнительные инструменты, например, RSI. Стратегию Bollinger Bands в этом случае нужно выбирать с учетом дополнительных индикаторов. Таким образом, от трейдера требуется некоторый опыт в торговле и наблюдательность.

На основе всего вышесказанного можно заключить: данный индикатор является эффективным инструментом технического анализа. Он позволяет выявить основные тенденции финансового рынка. Однако в качестве единственного инструмента для торговли использовать его сложно. Помехой будут служить ложные сигналы о начале торговли. Для решения данной проблемы специалисты рекомендуют прибегать к помощи дополнительных инструментов анализа. Правильно подобранные и настроенные советники с Bollinger Bands в основе дают высокий процент успешных сделок.

Принцип работы индикатора полосы Боллинджера

Исходя из того что по теории вероятности, в построенный диапазон (от верхней линии отклонения до нижней линии отклонения) должна попасть большая часть цен, можно легко сформулировать смысл использования полос Боллинджера и выявить несколько важных моментов.

Цены тяготят к скользящей средней

Если мы считаем что Джон не ошибался и при стандартном отклонении с коэффициентом 2 менее 95% значений должны быть в диапазоне, выходит, что касание, а уж тем более пересечение линии отклонения Боллиджера, говорит о чрезмерном давлении и требует коррекционного движения, хотя бы до среднего значения.

Сужение границ — образование «горлышка»

Слишком узкими границы, так же не могут существовать Сужение границ, так же является не нормальным состоянием рынка и требует расширительного движения, которое может свершиться за счет значительного движения цен, иначе говоря повышению волатильности, в верхнюю или нижнюю сторону.

Пересечение границ линий Боллинджера или пробитие их ценой обычно является хорошим сигналом последующего отката при этом целью является как минимум, среднее значение. Исключение составляет ситуация представляющая расширение узкого горлышка.

В этой ситуации цены достаточно долго могут расти или падать, находясь все время на одной полосе Боллинджера и расширяя допустимую полосу колебаний. Это обусловлено силой движения цен, после прорыва диапазона консолидации.

Действительно, сужение полос Боллинджера, возможно лишь при возникновении узкого горизонтального диапазона цен или флета.

Данный индикатор хорошо работает на всех графиках от минутных до часовых. Линии Боллинджера, имеют чисто статистическую природу, поэтому они безразличны к предмету исследования и могу применяться к различным процессам как и скользящие средние.