- Преимущества опционов на фьючерс для инвестора

- Величина премии во фьючерсном опционе

- Опционные сделки: примеры

- Применение опционов

- Простой пример, который объясняет суть опциона

- Опцион

- В чем отличие опциона и фьючерса. Особенности использования

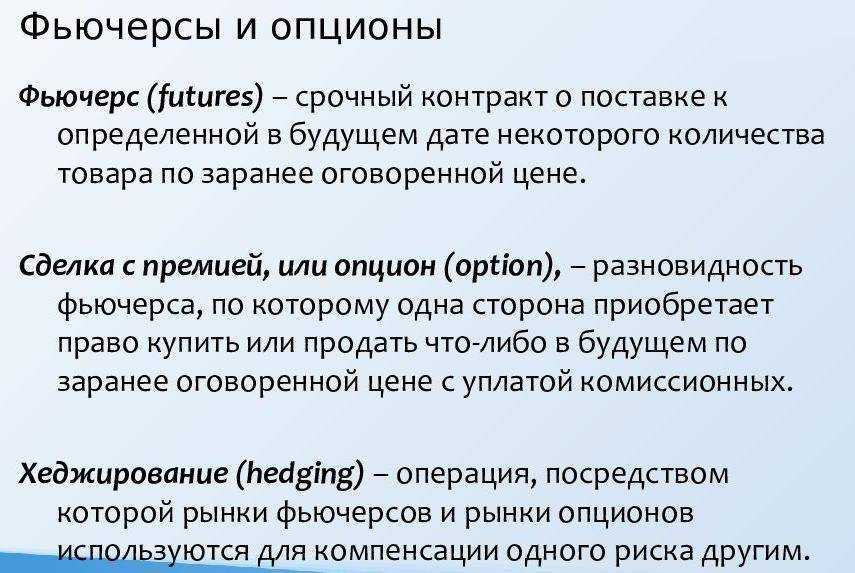

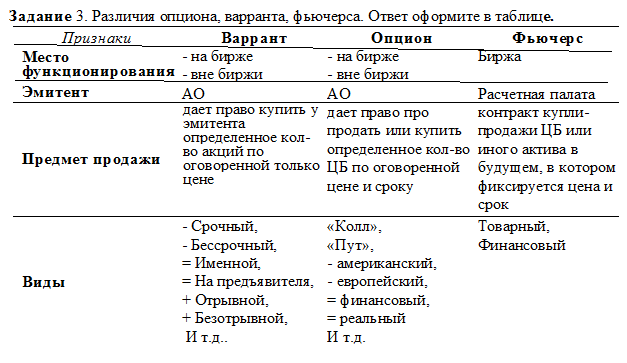

- Форварды, свопы и варранты

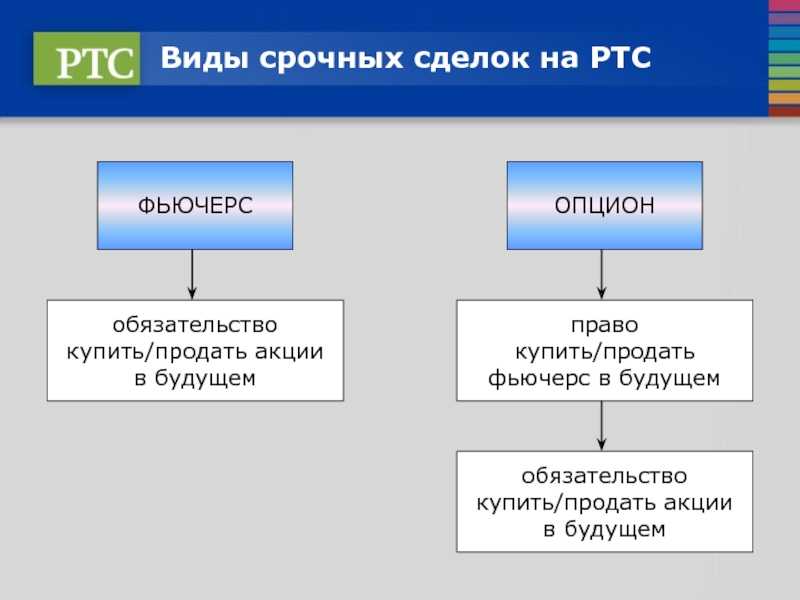

- Право против обязательства

- Как торговать опционами на Московской бирже

- Продажа опциона

- Как трейдеры Masterforex-V зарабатывают на торговле опционами?

- Чем отличаются между собой

- Стили опционов

- Ценообразование

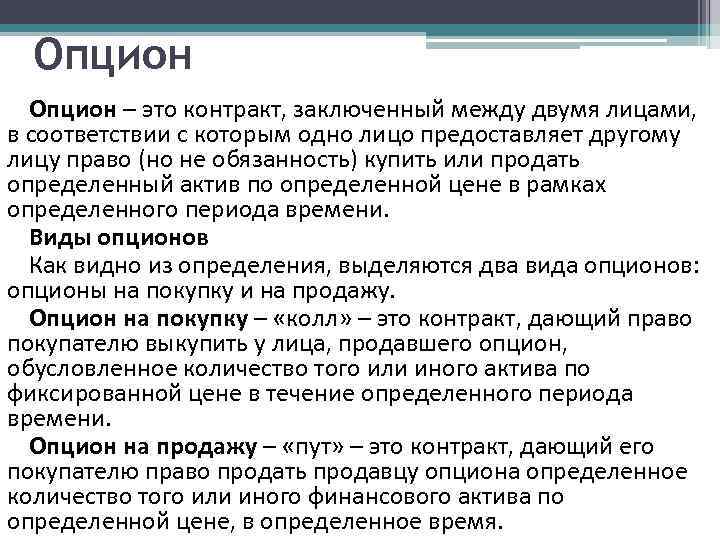

- Что такое опцион

- Что такое производные финансовые инструменты

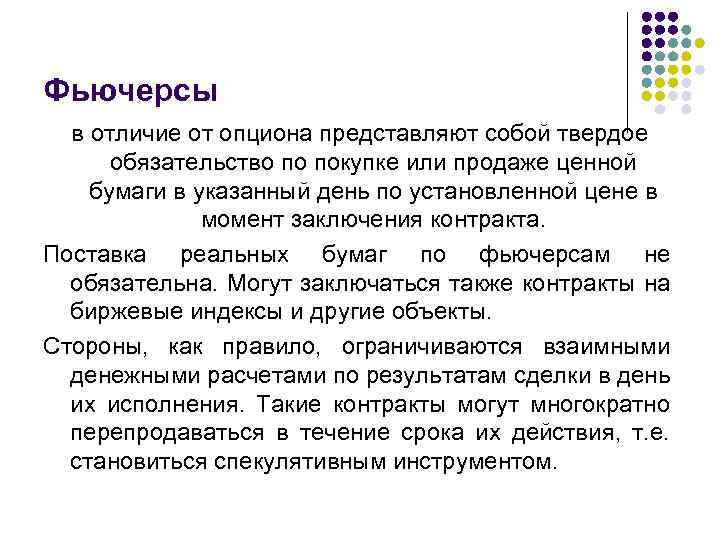

- Что понимают под фьючерсами

- Всех приветствуем!

- Что такое опционы простыми словами

- Как это работает?

- Заключение

Преимущества опционов на фьючерс для инвестора

Инвестирование в этот инструмент в сравнении с другими имеет свои плюсы:

- Владелец вправе сам выносить решения о покупке/продаже договоров.

- Риски небольшие, так как потерять можно только доход от премии.

- Отсутствует маржа.

- Этот вид соглашения подразумевает несколько исходов сделки – приобретение, закрытие встречной или обратной сделкой.

Величина премии во фьючерсном опционе

Доход по деривативу зависит от таких условий:

- Разница между базовой стоимостью и ценой, по которой будет исполнено соглашение.

- Волатильность цен на рынке. Если актив подорожает, увеличится и стоимость контракта.

- Сроки завершения сделки. Чем он дальше, тем дороже синтетическая ЦБ. Предполагается, что со временем вероятны существенные изменения стоимости.

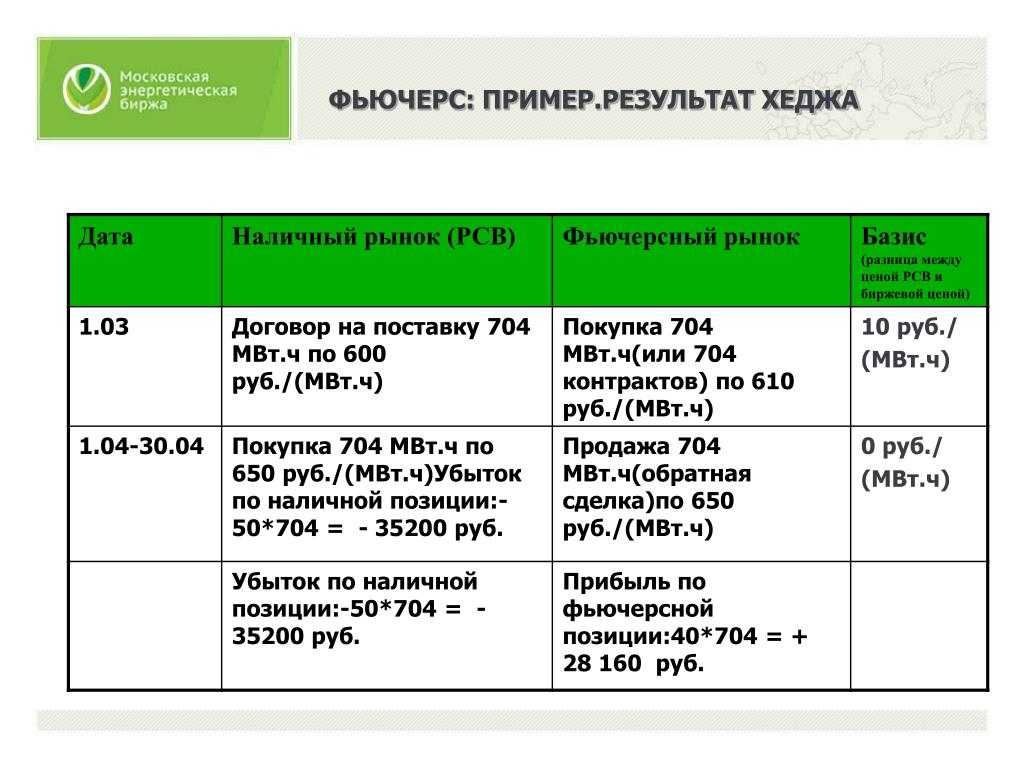

Опционные сделки: примеры

Инвестор 29 марта занял длинную позицию по европейскому опциону колл (длинный колл, левый верхний рисунок) с базисным активом в 1 акцию Apple. Дата экспирации – 1 мая. Размер премии составляет 5 долларов. Цена исполнения контракта – 200 $, цена акции на спот рынке – 190 $. Таким образом, инвестор получил опцион «вне денег» с заложенным в нём убытком в 10 долларов. Но он ждет роста цены.

По состоянию на 8 апреля цена акции поднялась и достигла 200 $, из-за чего опцион инвестора перешел в категорию «возле денег». 23 апреля цена акции снова выросла, составив 207 $, что компенсировало инвестору премию и дало теоретическую прибыль, равную 207-200-5=2 доллара. Таким образом, опцион перешел в категорию «в деньгах».

По состоянию на 1 мая цена 1 акции составила 210 $. Инвестор исполнил опцион, купив акцию у подписчика за цену исполнения в 200 $, после чего продал её на спот рынке за 210 $. За вычетом премии в 5 $, доход держателя составил 210-200-5=5 долларов.

Другой пример. Трейдер 1 мая открыл короткую позицию по европейскому опциону колл (короткий колл, верхний правый рисунок) с базисным активом в 1 акцию Apple. Дата экспирации – 31 мая, размер полученной премии – 5 долларов. Цена страйк, по которой при исполнении контракта трейдер должен будет продать акцию – 210 долларов. Напомним, что продажа связана с обязательством выполнения контракта.

Цена спот также равна 210 долларов, категория опциона – «возле денег». Трейдер ждет падения цены актива, чтобы получить премию. На дату экспирации цена бумаг Apple упала до 175 долларов. Контрагент с длинной позицией отказался от исполнения контракта из-за убыточности и прибыль трейдера оказалась равна полученной премии в 5 долларов.

Рассмотрим обратную ситуацию. Трейдер 1 мая занял короткую позицию по опциону пут (короткий пут, правый нижний рисунок) с теми же условиями: спот цена равна страйку и составляет 210 $, размер премии равен 5 $. Он ждет роста цены актива, чтобы получить прибыль в виде премии. На дату экспирации акции Apple стоили 175 $, и контрагент, занявший длинную позицию, изъявил желание исполнить опцион. Из-за этого трейдер вынужден купить у него акцию за 210 $, что на 35 $ выше рынка. С учётом полученной премии в 5 $, убыток трейдера составил 175 – 210 + 5 = –30 долларов.

Из этого можно сделать важный вывод: убытки покупателя опциона ограничены размером премии, а прибыль не ограничена ничем. Для продавца ситуация обратная – его максимальная прибыль это размер премии, в то время как возможные убытки никак не ограничиваются.

Для закрытия сделки по опционам можно просто дождаться срока экспирации, когда контракт закроется автоматически. Либо – в случае американского опциона – есть также возможность закрыть контракт в произвольную дату. Делается это, как и у фьючерсов, с помощью компенсационной сделки: для длинного кола это будет короткий кол, а для длинного пута, соответственно, короткий пут.

Применение опционов

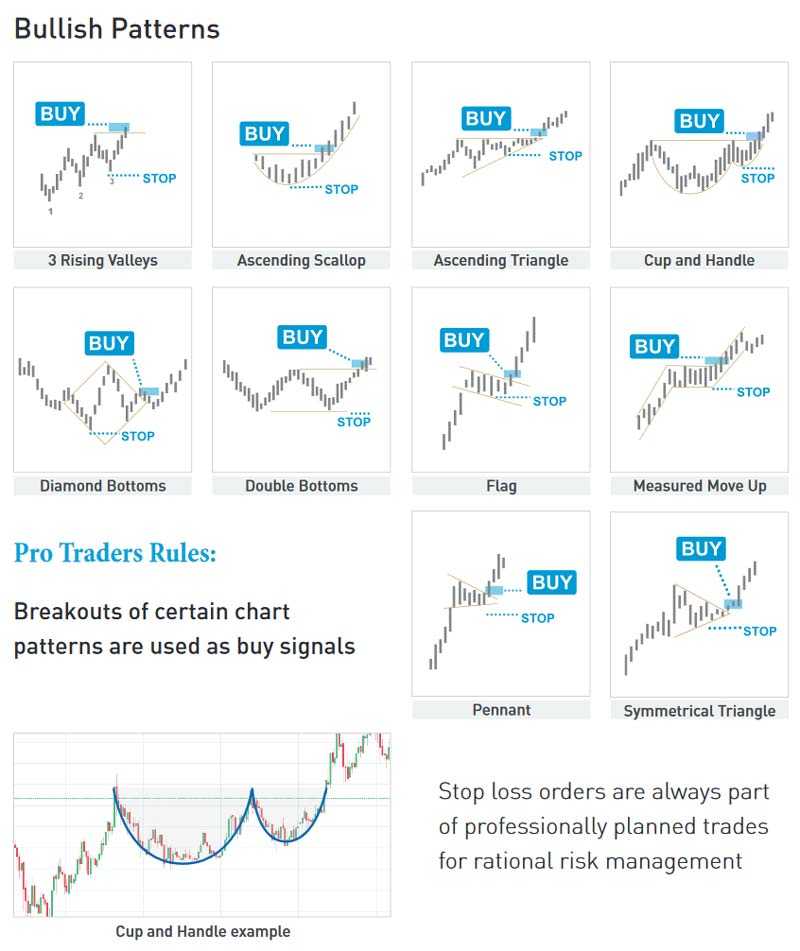

Довольно часто опционы применяются с целью получения спекулятивной прибыли, как это было рассмотрено в примерах выше. Однако из-за более высокой сложности опционов и неравномерности распределения риска между покупателем и продавцом, для спекуляций чаще применяют фьючерсные контракты.

Однако для опционов существует ещё одна важнейшая сфера применения – это хеджирование. Эта процедура представляет собой страхование от неблагоприятного изменения цены при помощи производных финансовых инструментов, и именно опционные контракты подходят для её реализации лучше всего.

Если инвестор хочет застраховаться от роста цены, он занимает длинную позицию по опциону колл. Например, в январе он решает, что в мае ему необходимо будет приобрести акции Apple. Их цена составляет 150 долларов, и он боится её повышения. В таком случае он покупает опцион колл с ценой исполнения в 150 $ за 5 $. В мае цена выросла и составила 190 $, но инвестор исполнил опцион и с учётом уплаченной премии купил акции за 155 $. Если бы цена упала, он бы отказался от исполнения и приобрёл бумаги по рыночной цене, потеряв только 5 долларов премии.

Аналогичным образом хеджируется цена актива от понижения с использованием длинного опциона пут: здесь падение цены на актив приводит к прибыли, тогда как его рост повлечет лишь уплату небольшой опционной премии. На российском рынке ликвидность по опционам очень низка, движение практически отсутствует — но на американском дела обстоят заметно лучше.

Простой пример, который объясняет суть опциона

Опцион отличается тем, что цена на покупку/продажу не фиксированная, а текущая на момент исполнения контракта. На финансовых рынках опционы делятся на два типа:

Трейдер покупает опционы в количестве 50 шт. на весь свой депозит. Эти деньги у него не блокируются (как в случае с фьючерсами), а списываются.

Если цена на товар не изменится или опустится, трейдер теряет все свои деньги. Чтобы выйти хоть в какую-нибудь прибыль цена на товар должна подняться больше, чем на 20$. При $140 за единицу товара трейдер выйдет в 0, при большей цене он выйдет в прибыль.

По соотношению риск-прибыль опционы выгоднее фьючерсов, но здесь легко и потерять свой депозит. Многие трейдеры, особенно новички, от не знания и жажды денег теряли свои депозиты на опционах. Поэтому к торговле стоит подходить с грамотным анализом, риск-менеджментом (сколько вы готовы потерять) и мани-менеджментом (сколько вы готовы заработать). Стоит исключить и эмоции – т.к. это самый главный враг трейдера. К трейдингу нужно подходить с холодной головой.

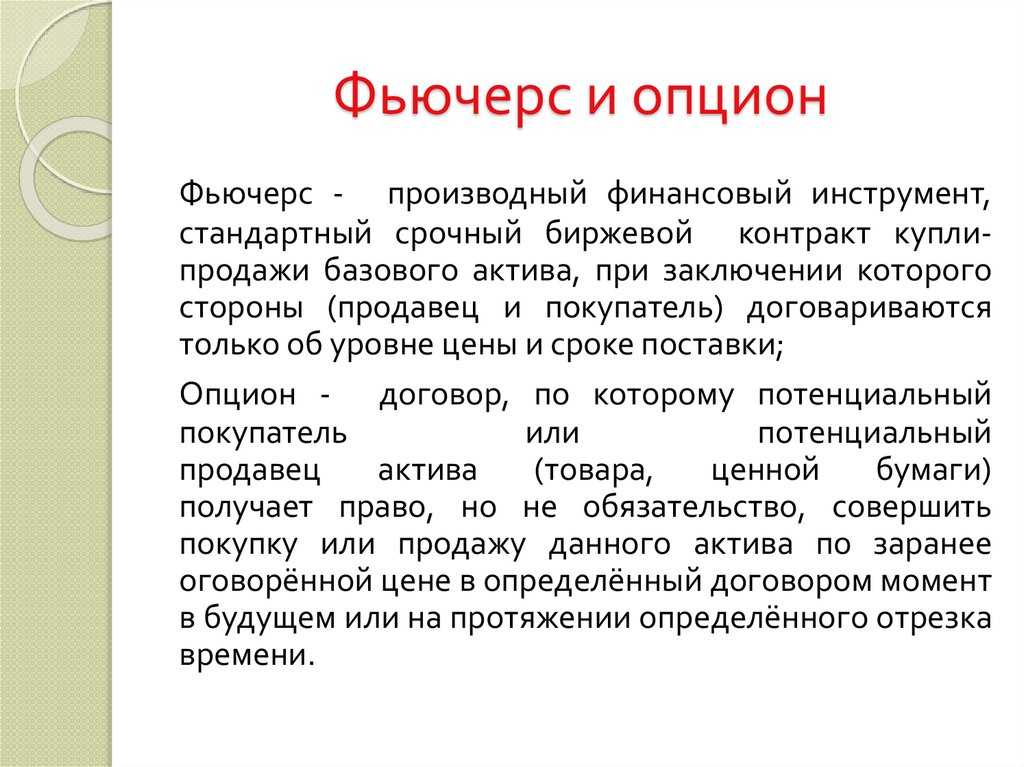

Опцион

Опцион появился значительно раньше фьючерса, является фактически его прообразом. Он определяет право, но не обязательство, продать базовый актив через определенное время по заранее установленной цене. Предельно гибкий инструмент, идеально подходящий для хеджирования валютных рисков на современных рынках.

К примеру, некто предполагает, что через определенный промежуток времени некий актив поднимется в цене, однако абсолютной уверенности в этом нет. Вместо того, чтобы сразу покупать, можно выставить или приобрести опцион на покупку, не предполагающий обязательного исполнения в отличие от фьючерса. По прошествии указанного периода, уже по факту видя рост цен, договор реализуется, и актив приобретается по заранее оговоренной цене.

Если же актив в отличие от прошлого примера понизился в цене, то никто не обязывает держателя опциона покупать или продавать. Учитывая огромное количество участников рынка и естественно их различные прогнозы, почти всегда можно найти вторую сторону, которая будет делать ставку на противоположный результат. Так опцион позволяет хеджировать риски практически во всех возможных направлениях торговой деятельности.

Опционы не регламентируются так строго в отличие от фьючерса и не являются обязательными к исполнению. Это лишь договор о возможности исполнения операции купли-продажи актива по заранее оговоренной цене. Зная, что такое фьючерсы и опционы, становится ясно, что последние обладают гораздо большей гибкостью, однако в отсутствии обязательного исполнения они же и на порядок рискованней.

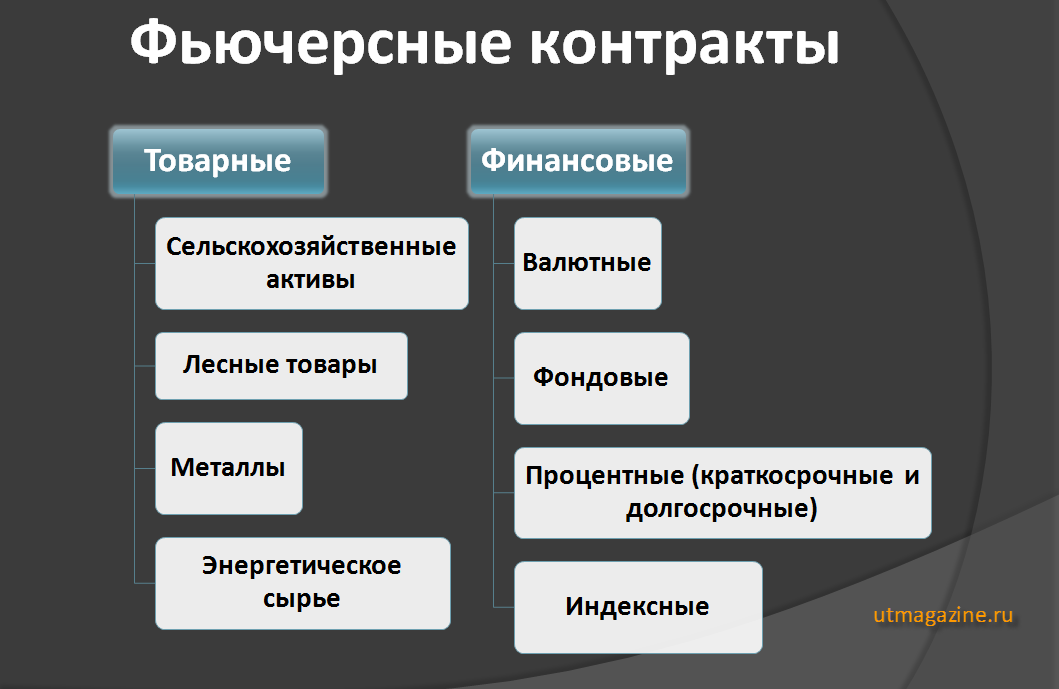

В чем отличие опциона и фьючерса. Особенности использования

Что может быть базовым активом для фьючерса:

- Фиксированный пакет акций;

- Фондовые индексы;

- Валюта;

- Товары и ресурсы;

- Процентные ставки.

Такие варианты как индексный, процентный фьючерс являются расчетными позициями, не предполагают фактической передачи ценных бумаг или товара между сторонами. Средства переходят из рук в руки в зависимости от изменения стоимости или оценки между установленной в договоре и текущей ценой.

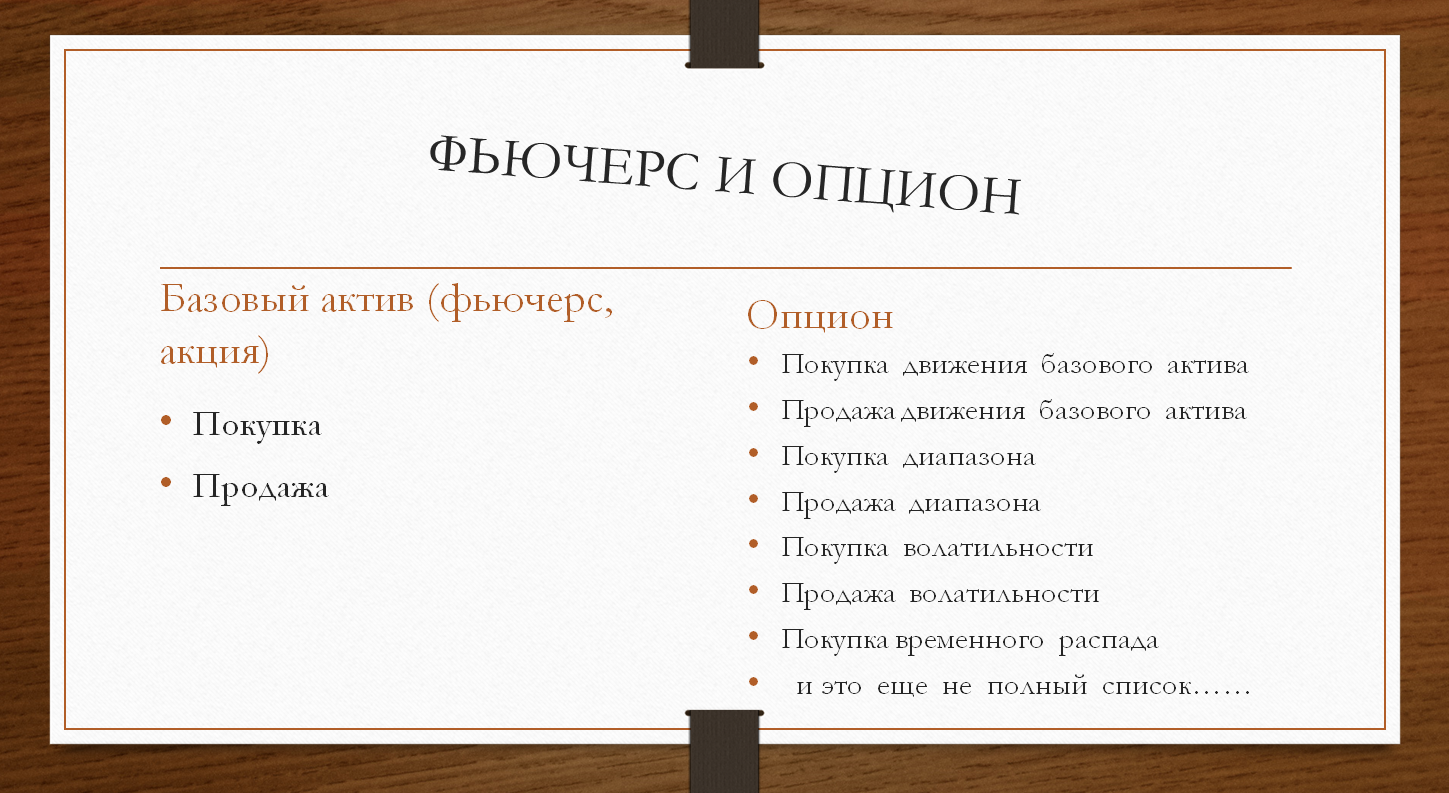

Активом для опциона могут выступать все перечисленные выше позиции, плюс сами фьючерсы. Большая часть современных опционов и торговля ими носят исключительно спекулятивный характер, однако при этом фьючерсы и опционы являются уникальными и обязательными финансовыми инструментами, позволяющими развиваться рынку и всей экономики в целом. Примечательно, что в расчете стоимости индексных фьючерсов нередко используются серии опционов, способных более точно отразить ожидания рынка.

Чтобы охарактеризовать опцион или фьючерс как прибыльный финансовый инструмент, анализировать его поведение, применяются сложные алгоритмы оценки. По отношению к опционам, которые используются уже не одно столетие, только за последние десятилетия было создано несколько принципиальных алгоритмов, согласно которым можно рассчитывать и прогнозировать их эффективность.

В случае с фьючерсами в отличие от опциона все намного проще. Это по определению жестко сформулированный договор, заключаемый между поставщиком и покупателем, регламентированный спецификацией, которую определяет биржа. Все параметры фьючерса общедоступны и однозначно описывают его. Для спекуляций с фьючерсами достаточно прогнозировать поведение стоимости и востребованности базового товара, лежащего в его основе.

Опционы описываются и заключаются фактически в произвольной форме, с достаточной для сторон точностью и спецификацией. Если это внутри биржевой опцион, то его параметры ограничиваются установками самой биржи и все равно проще и свободнее в отличие от фьючерса, если же он внебиржевой, то все его параметры оговариваются только договором между сторонами, как и формат его исполнения. Кроме всего этого используется разделение по назначению на пут и колл, определяя отличие действий с активом, будет он продан или куплен по окончании срока действия опциона.

Существуют такие виды опционов как:

- Европейский – реализовать право по договору можно только через установленный срок;

- Американский – можно реализовать в течение всего указанного периода времени;

- Азиатский – стоимость берется как средневзвешенное значение за весь период действия контракта, а не устанавливается заранее.

И это далеко не все типы. С таким многообразием и вариативностью использования опцион явно определяет больший круг задач, которые можно с его помощью реализовать. Финансовые инструменты опцион и фьючерс отличия которых были указаны выше, расширяют возможности участников рынка, являются важными инструментами для перераспределения ресурсов и средств, а также отличным инструментом хеджирования рисков.

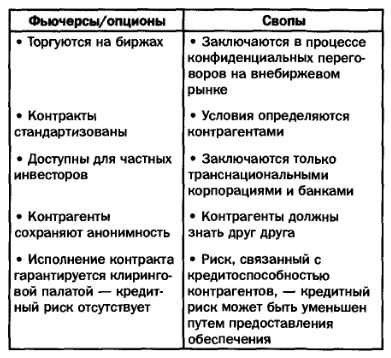

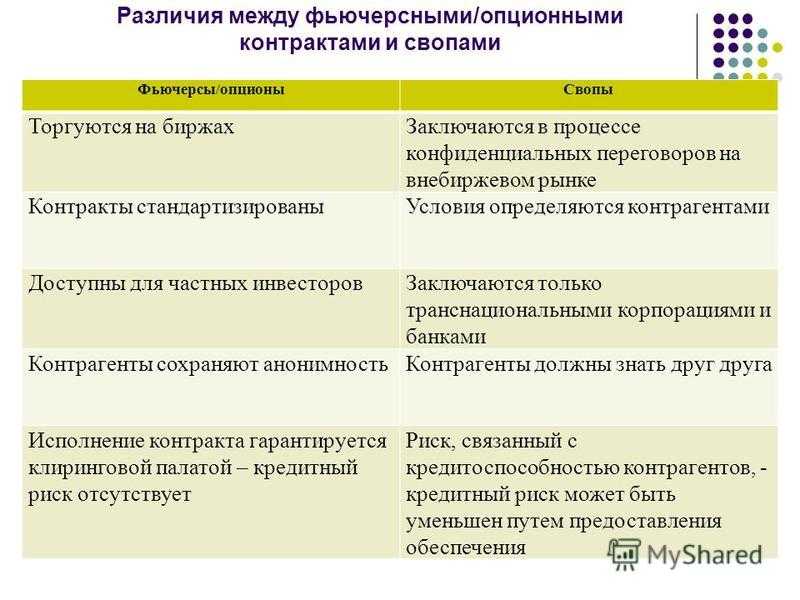

Форварды, свопы и варранты

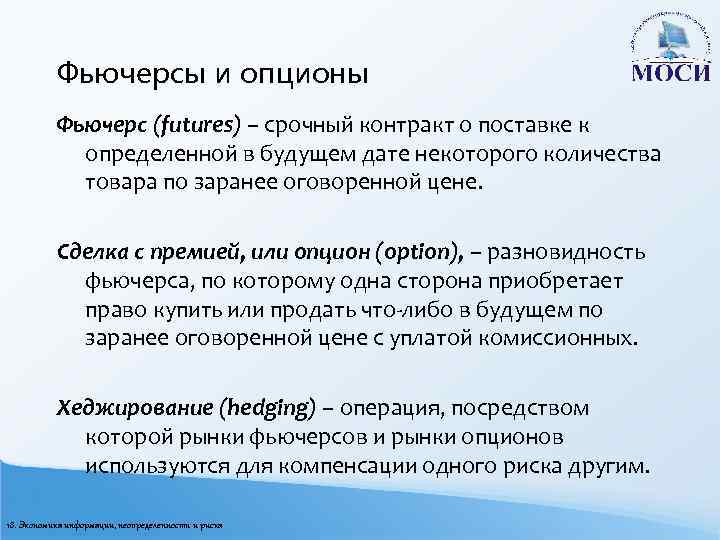

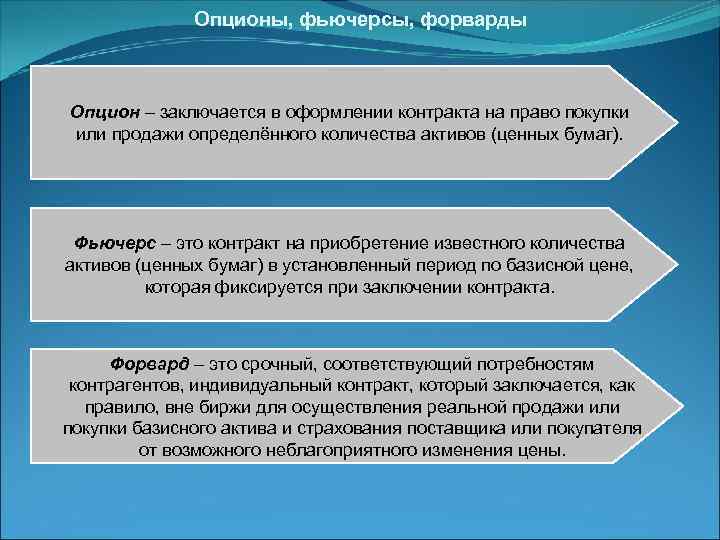

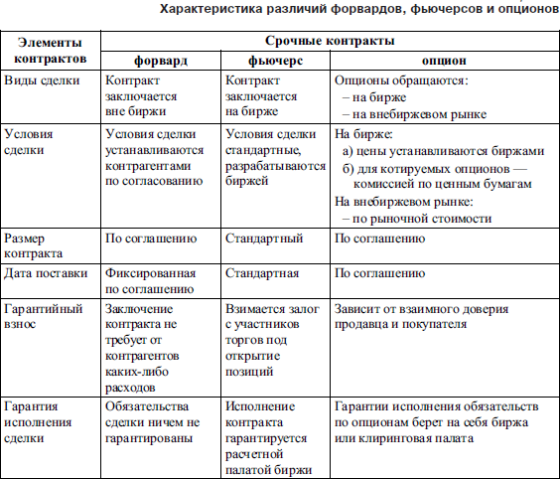

Фьючерсы и опционы, по сути, являются деривативами. Так в биржевом трейдинге принято называть производные финансовые инструменты. Однако только ими список деривативов не исчерпывается. Давайте кратко познакомимся с форвардами, свопами и варрантами.

Этимология термина форвард имеет очевидную отсылку к английскому языку. Forward по-английски означает вперед. Фьючерс и форвард очень близкие понятия. Вся разница между ними состоит в месте их обращения и некоторых параметрах. Если первые торгуются на бирже и имеют стандартизированные условия и сроки поставки, то вторые обращаются на межбанковском рынке и указанные параметры в их случае бывают произвольными.

Варрант представляет собой ценную бумагу, которая дает своему обладателю право на приобретение определенного количества акций в оговоренный день по установленной стоимости. Как правило, варранты используют при новой эмиссии акций. Торгуются они как ценные бумаги. Размер их стоимости определяется ценой тех акций, которые лежат в его основе.

Своп является деривативом, который позволяет обменивать одно финансовое обязательство на другое. Примером свопа может являться обмен настоящего финансового обязательства на будущее.

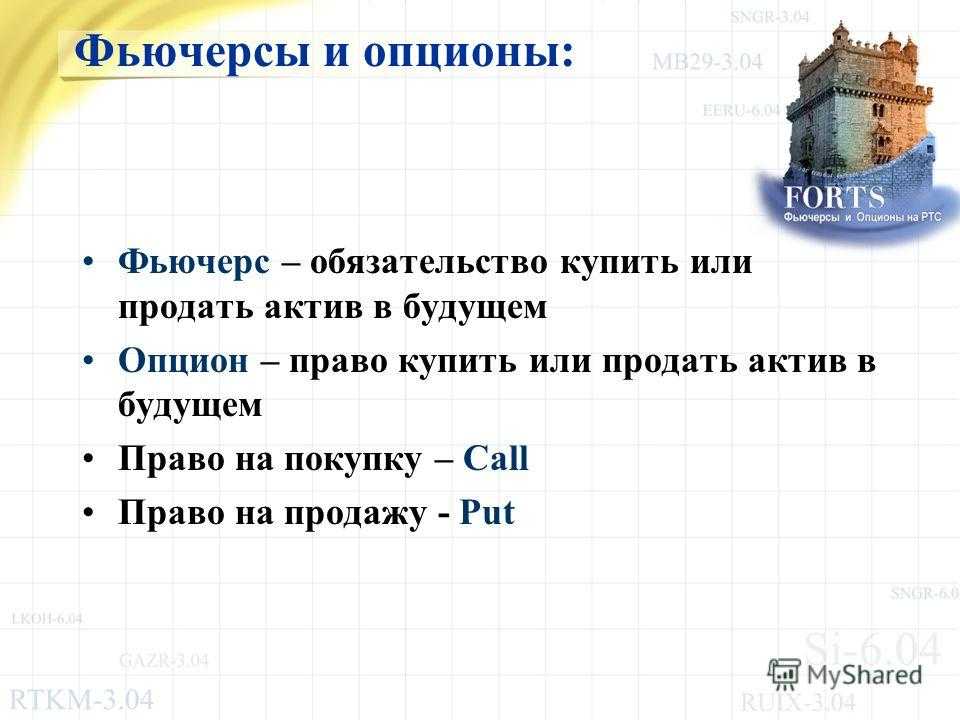

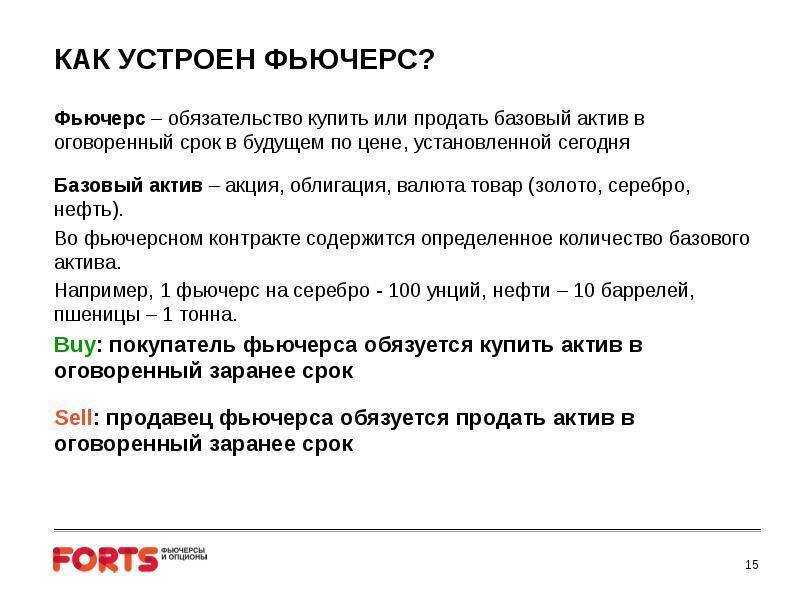

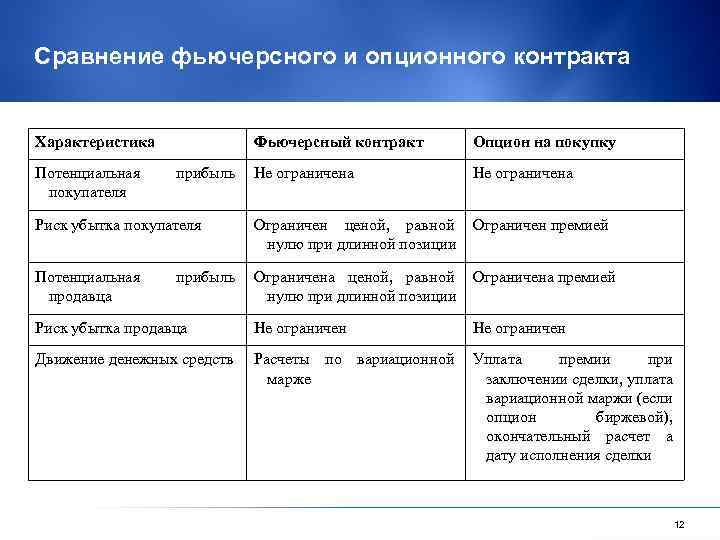

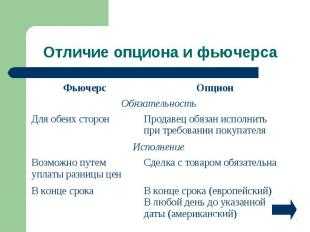

Право против обязательства

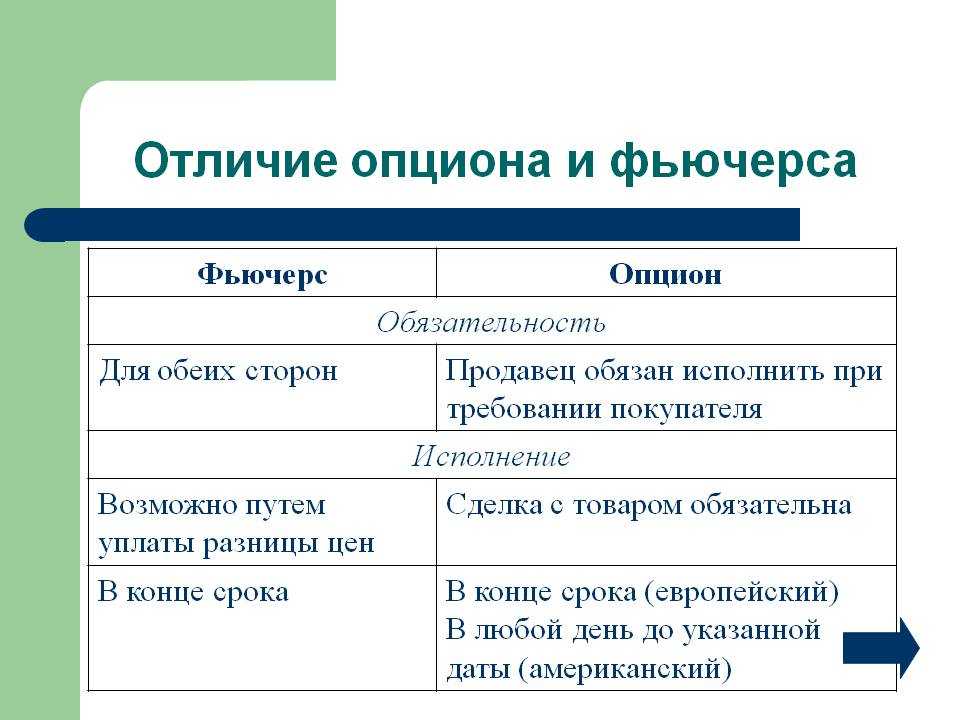

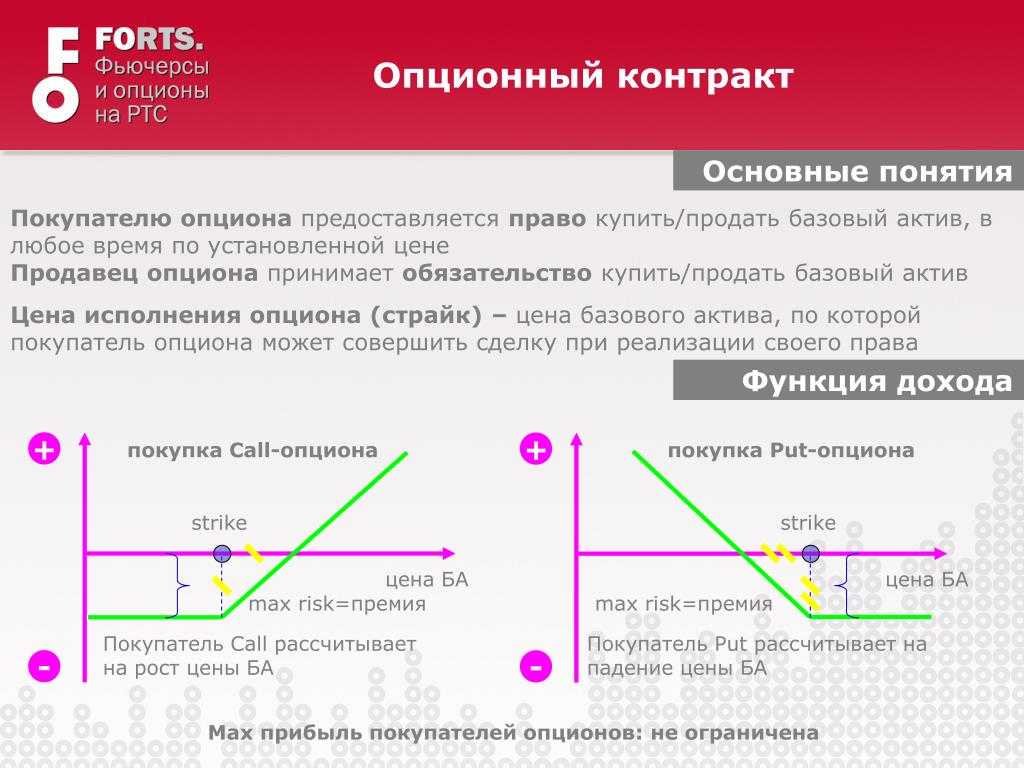

Чтобы понять, в чем разница между фьючерсом и опционом, обратимся к их определениям. Фьючерс — это контракт с оговоренным сроком исполнения (экспирации), по которому продавец возлагает на себя обязательство продать актив по определенной цене, а покупатель обязуется его оплатить. Опцион — это тоже срочный контракт, однако он предоставляет держателю лишь право купить (call-опцион) либо продать (put-опцион) актив по указанной цене (страйк-цене). Таким образом, главное отличие между инструментами заключается в правах покупателя.

Продавец опциона должен исполнить условия контракта вне зависимости от своего желания, если, конечно, держатель этого захочет. В качестве компенсации за ограничение своих прав продавец получает от покупателя премию, которая и составляет цену опциона. Если сделка будет для продавца убыточной, размер полученной премии немного скрасит его потери. Если же держателю будет невыгодно исполнять опцион, то полученная премия составит прибыль продавца.

Как торговать опционами на Московской бирже

Для торговли опционами на Московской бирже инвестор должен открыть брокерский счет, перевести на него деньги и получить доступ на срочный рынок. Чтобы торговать производными инструментами, с 1 октября 2021 года неквалифицированные инвесторы обязаны проходить тестирование.

На сайте Мосбиржи можно посмотреть список доступных деривативов. Базовым активом большинства опционов является фьючерс. Например, опцион на фьючерсный контракт на нефть марки Brent, фьючерсный контракт на индекс РТС и так далее. Но есть и опционы на поставочные фьючерсы на акции, а также на акции.

Ещё по теме:

Научиться инвестировать

21 сентября 2021

Инвестиционные стратегии: какими они бывают и как выбрать свою

10 минут

Параметры опционов есть на Доске опционов. На ней можно выбрать базовый актив и настроить колонки для отображения. Рассмотрим на примере Газпрома.

Перед нами опционы с датой исполнения (экспирации) 14.12.2022. Условно таблица делится на две части: CALL и PUT. В центре колонки «СТРАЙК» и IV.

«СТРАЙК» — это цена базового актива, которая фиксируется в контракте. IV — это внутренняя стоимость опциона, определяется как разность между текущей ценой базового актива и страйком.

18 000 руб. — это не цена одной акции Газпрома, а цена фьючерса, куда входит 100 акций. И это не цена самого опциона, а цена базового актива. Чтобы понять, по какой цене сегодня торгуется опцион на бирже, надо посмотреть другие колонки в таблице.

Теоретическая цена — это ориентир для трейдера. Ее рассчитывает Мосбиржа. По сути, это значение, к которому стремятся цены спроса и предложения на рынке.

Расчетная цена — теоретическая цена с учетом волатильности актива на рынке. Ее тоже рассчитывает биржа по своей методике.

«ПОКУПКА» — цена, по которой покупатели готовы купить опцион прямо сейчас. Это и есть размер уплачиваемой продавцу премии.

«ПРОДАЖА» — цена, по которой продавцы готовы продать опцион прямо сейчас. Это премия, которую получит продавец, если сделка с базовым активом не состоится.

Если трейдер покупает маржируемый колл-опцион GZ18000BL2, он заплатит за него 1 500 руб. Если продает, он получит 582 руб. Если трейдер покупает пут-опцион GZ18000BX2, он заплатит 3 400 руб. Если продает он получит 1 900 руб. Это премия продавцу.

Покупатель опциона выплачивает продавцу премию, а в процессе торгов идет расчет вариационной маржи. Сама сделка на покупку или продажу базового актива состоится через 62 дня или раньше, потому что контракт является американским

Полная информация по опциону содержится в карточке конкретного актива. Для ее отображения надо кликнуть по коду инструмента. В самом коде зашифрованы основные параметры опциона. Мосбиржа дает подробную инструкцию по расшифровке на своем сайте.

Продажа опциона

Теперь поговорим про продажу опционов. Продавая опцион, мы получаем деньги себе на счет сразу же, в момент совершения сделки. Конечно же, до момента закрытия сделки мы не можем их снять. Так вот, чтобы эти деньги стали нашей прибылью, цена не должна дойти до уровня страйка, в течение срока жизни опциона. Например, возьмем евро, мы ожидали, что рост процентных ставок в США приведет к укреплению доллара, и продавали опционы Кол на страйке 1.24 за 250$ на 49 дней в момент окончания коррекции вверх:

Цена на евро продолжила снижение, что позволило нам получить прибыль в размере 250$

Но в чем же преимущество продажи опционов? Все дело в том, что продавая опционы нам не важно как будет двигаться цена, нам важно лишь то, чтобы она не дошла до нашего страйка:. В любом из этих сценариев мы зарабатываем деньги, в то время как при покупке опционов, мы зарабатываем только в моменты сильного тренда в нашу сторону

В любом из этих сценариев мы зарабатываем деньги, в то время как при покупке опционов, мы зарабатываем только в моменты сильного тренда в нашу сторону.

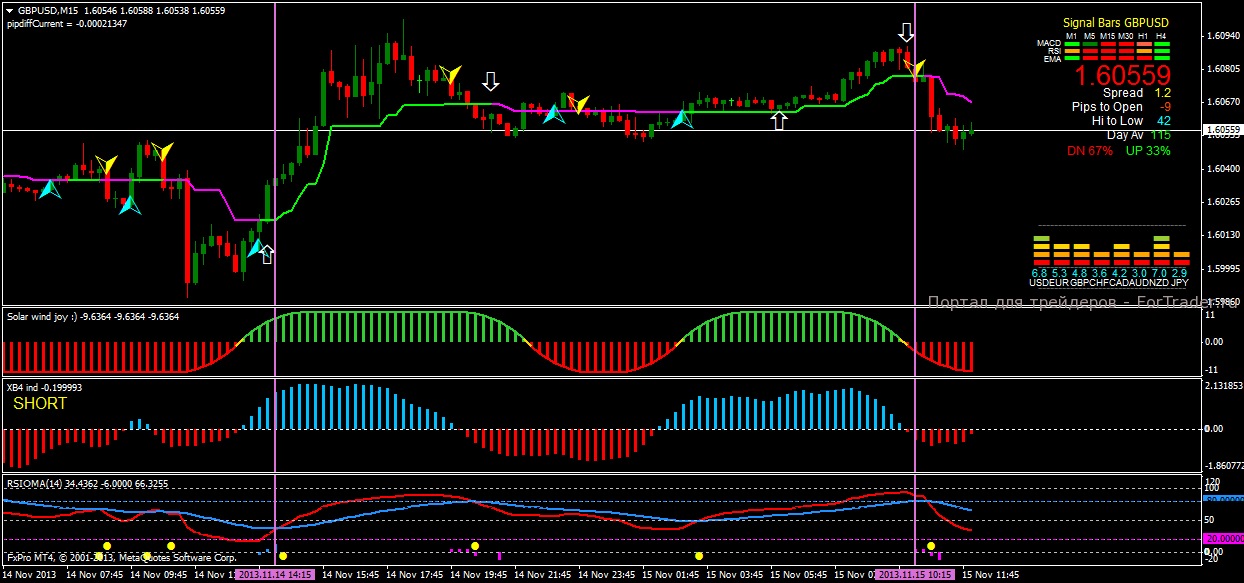

Как трейдеры Masterforex-V зарабатывают на торговле опционами?

Для начала определимся с горизонтом торговли, опционы это не тот инструмент, на котором можно совершать краткосрочные сделки. Горизонт торговли среднесрочный или долгосрочный

Это очень важно. Ведь если вы попытаетесь спекулировать ими внутри дня, вы очень быстро потеряете свои деньги, за счет спредов и комиссионных

Итак, когда мы говорим про заработок на опционах, у нас есть два варианта:

- Заработать на покупке опционов

- Заработать на продаже опционов

Когда мы говорим про торговлю валютой или фьючерсом, то у нас нет кардинальной разницы между покупкой и продажей. Когда мы говорим про торговлю опционами, их покупка и их продажа, это два совершенно разных вида трейдинга и сейчас вы поймете почему.

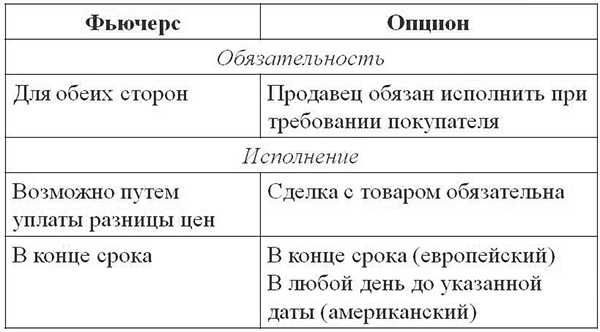

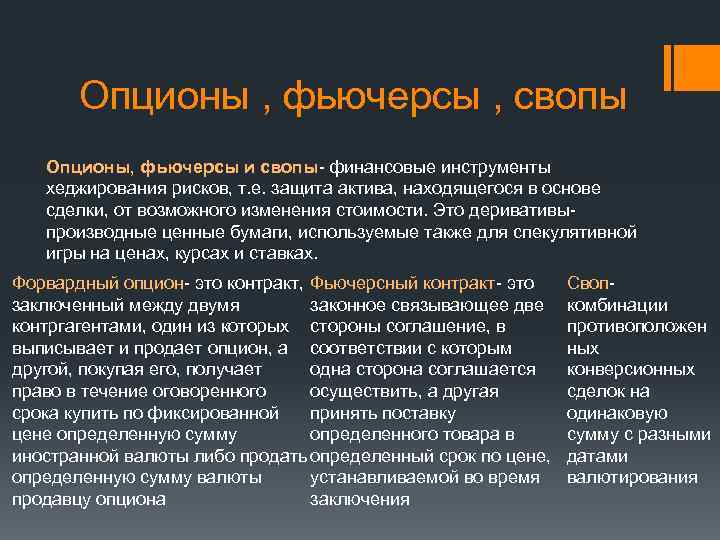

Чем отличаются между собой

Между деривативами есть несколько отличий, на которые стоит обратить внимание

| Опционы | Фьючерсы |

| Владелец приобретает право на продажу/покупку актива. При этом может отказаться или воспользоваться этим правом по своему желанию. | Сделка должна быть совершена независимо от желания сторон. |

| Доход от продажи получается из премии за производную ЦБ, т.е. разницы цен на актив. | Выгода сторон только в разнице рыночной стоимости актива. |

| Продавец получает невозвратную премию за подписание контракта. | Бирже платится сумма, выступающая гарантом сделки, которая компенсируется после исполнения требований по соглашению. |

Стили опционов

Важной характеристикой опционов является их стиль. Стиль может быть американским, европейским и азиатским.. Американский стиль – это опционный контракт, который может быть исполнен держателем в любой день до истечения срока

То есть, если погашение может быть произведено на протяжении всего времени до установленного дня, то опцион называют американским опционом.

Американский стиль – это опционный контракт, который может быть исполнен держателем в любой день до истечения срока. То есть, если погашение может быть произведено на протяжении всего времени до установленного дня, то опцион называют американским опционом.

Европейский стиль – опционный контракт, который может быть исполнен только по истечении срока. То есть, если исполнение условий договора может происходить в определенный установленный день, который оговорен в договоре, то такой опцион считается европейским.

Азиатский стиль – опцион, который исполняется по средневзвешенной цене за весь период действия опциона на протяжении всего времени с момента покупки.

Биржевые опционы чаще являются американскими, внебиржевые – европейскими и азиатскими.

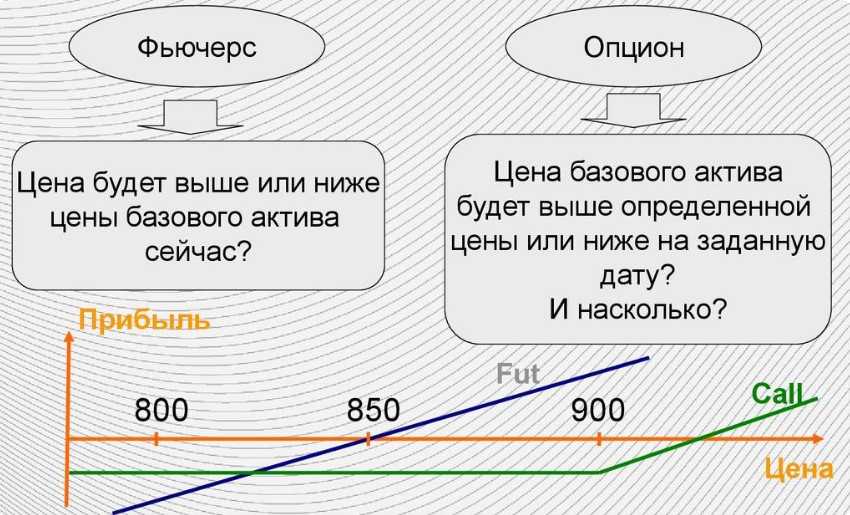

Ценообразование

Механизм формирования стоимости производных инструментов — еще один момент, который стоит упомянуть. Понятно, что цену деривативов определяет рынок, тем не менее существует некая справедливая стоимость контракта, которая позволяет судить, переоценен он или недооценен. Безусловно, от изменения цены БА напрямую зависит, сколько будет стоить и опцион, и фьючерс. Отличия же между ними в плане стоимости весьма существенны. Цена фьючерса всегда сопоставима с ценой БА: к примеру, при цене акции Сбербанка 130 рублей фьючерс с ближайшей датой экспирации может торговаться в районе 13 200 рублей. На цену фьючерсного контракта имеет влияние фактор времени: обычно чем дальше экспирация, тем выше стоимость фьючерса относительно БА, хотя при явных ожиданиях падения рынка фьючерс может стоить даже дешевле. К концу обращения разница между ценой актива и фьючерса «схлопывается».

С опционами все гораздо сложнее. Принимая решение о покупке контракта, трейдер сравнивает его рыночную стоимость с теоретической ценой, которая обычно транслируется в биржевом терминале. Теоретическая цена рассчитывается по сложной формуле и учитывает несколько показателей, среди которых основными являются следующие:

- в деньгах опцион или нет, то есть превышает ли стоимость БА цену исполнения опциона;

- время, которое осталось до экспирации;

- волатильность, то есть скорость, с которой меняется цена БА.

Каждый из этих факторов имеет свое влияние на цену опциона. Например, чем ближе экспирация, тем сильнее происходит так называемый временной распад — опцион начинает терять временную стоимость и дешеветь, даже когда цена БА практически не меняется. С другой стороны, если контракт был куплен в период затишья, а после этого вдруг начались сильные движения, то опцион может хорошо прибавить в стоимости за счет увеличения волатильности, причем иногда даже в случае движения цены БА в противоположном направлении.

Что такое опцион

Опцион простыми словами — это ценная бумага, которая подтверждает право инвестора купить или продать товар в определенное время по заранее оговоренной цене. При этом у продавца опциона появляется обязанность продать или купить товар в случае, если покупатель опциона решит реализовать свое право.

Опцион или опционное соглашение — это биржевой контракт на заранее оговоренных условиях, по которому покупатель получает право купить (колл, call) или продать (пут, put) определенный актив по определенной цене до назначенной даты.

Пример. Инвестор верит в рост капитализации компании Х через две недели. Сейчас ее акции стоят 100 рублей за штуку. Инвестор хочет купить 100 акций, но денег на них у него прямо сейчас нет. Он заключает опционный контракт, по которому получает право купить 100 акций компании Х по 100 рублей. При заключении опционного контракта он платит премию 300 рублей.

Если акции компании Х упадут или останутся на том же уровне, инвестор не воспользуется своим правом покупки акций и понесет убытки в размере премии (300 рублей). Если же акции компании вырастут, например, до 150 рублей, то инвестор может реализовать свой опционный контракт. То есть вместо 150 рублей за 100 акций инвестор покупает 100 акций по 100 рублей и может заработать на перепродаже 4 700 рублей.

(150 − 100) * 100 − 300 = 4 700 рублей.

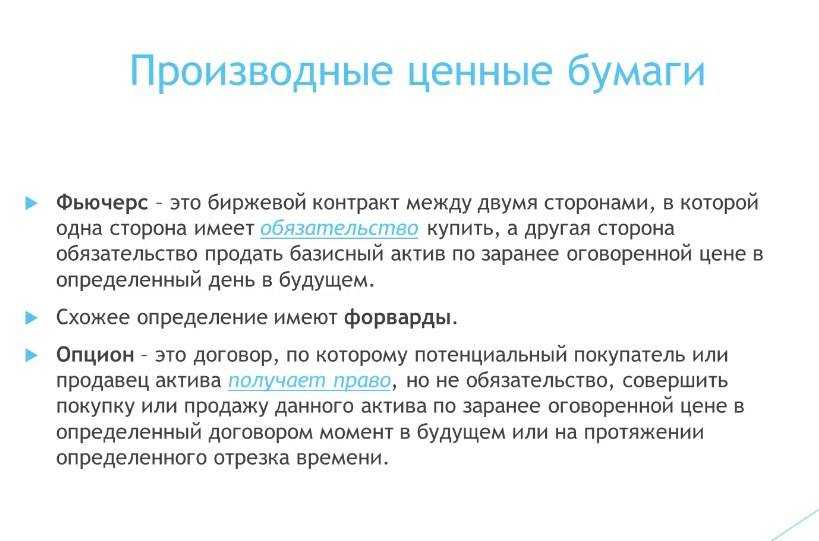

Что такое производные финансовые инструменты

Производные финансовые инструменты, или деривативы — это некие письменные соглашения по отношению к активам, которые называются базовыми.

Производные финансовые инструменты, или деривативы — это некие письменные соглашения по отношению к активам, которые называются базовыми.

Торговля на рынке деривативами совсем не означает перемещение самих базовых активов, она абстрактна и происходит чаще всего исключительно на бирже.

Опционы и фьючерсы представляют собой разновидности таких производных фининструментов рынка срочных сделок.

Начало рынка покупки-продажи деривативов можно соотнести с развитием сельского хозяйства. Фермерам и владельцам перерабатывающих заводов были нужны условия, при которых каждый из них имел бы страховку на случай непредвиденных обстоятельств в будущем, компенсацию на случай неурожая или, наоборот, высокой конкуренции при хорошем урожае.

Соответственно, они договаривались о будущих поставках по указанной цене, что дало начало рынку фьючерсных операций.

Основой рынка стала разница в покупке опционов и фьючерсов, а с дальнейшим развитием финансовых отношений физическое наличие товара перестало быть обязательным условием, и активами в таких операциях стали нефть, валюта, ценные бумаги, цветные и черные металлы.

Сейчас имеют абстрактную форму и проводятся с целью определения приблизительных цен на товары, только 2-3% таких сделок заканчиваются физической передачей актива покупателю.

Участники рынка — спекулянты и хеджеры. Первые заинтересованы в перепродаже самих ценных бумаг с получением заработка от этого процесса, а вторые — покупке физического актива. Соответственно, в конце торгов спекулянты продают ценные бумаги хеджерам.

Участники рынка — спекулянты и хеджеры. Первые заинтересованы в перепродаже самих ценных бумаг с получением заработка от этого процесса, а вторые — покупке физического актива. Соответственно, в конце торгов спекулянты продают ценные бумаги хеджерам.

Торги происходят онлайн на различных биржах — Московской, Нью-Йоркской, а их участники могут пребывать в любом месте. В любое время участники могут оценить ситуацию рынка с помощью онлайн-графиков, котировок и индикаторов. Сами же торги проходят по графику биржи.

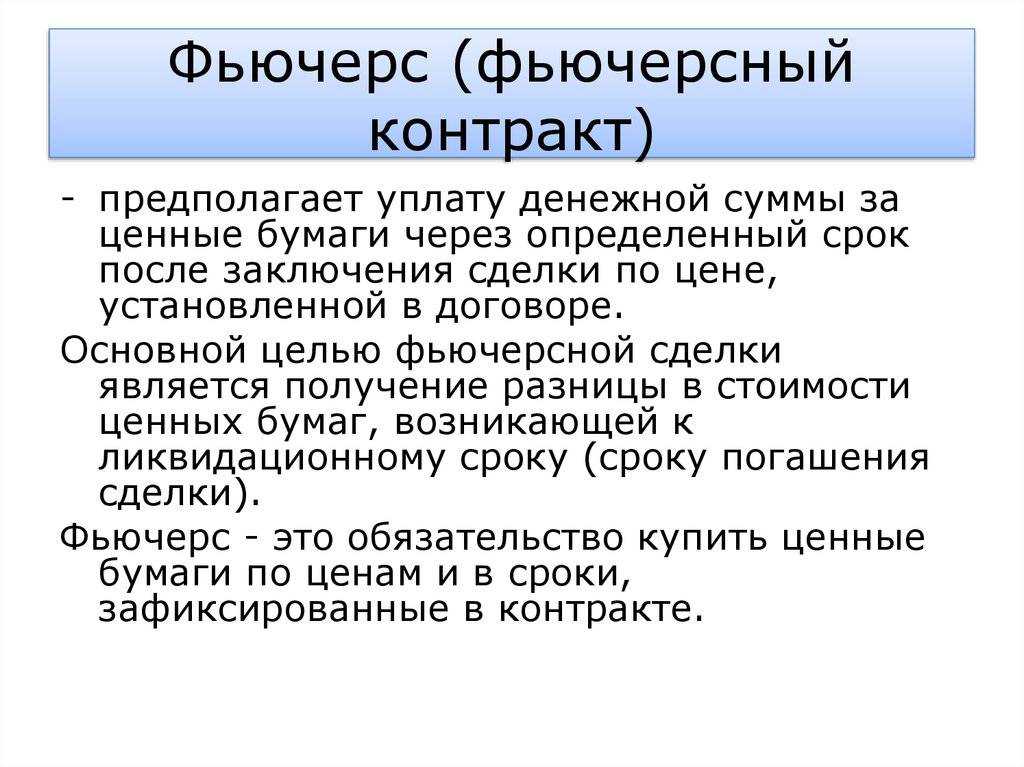

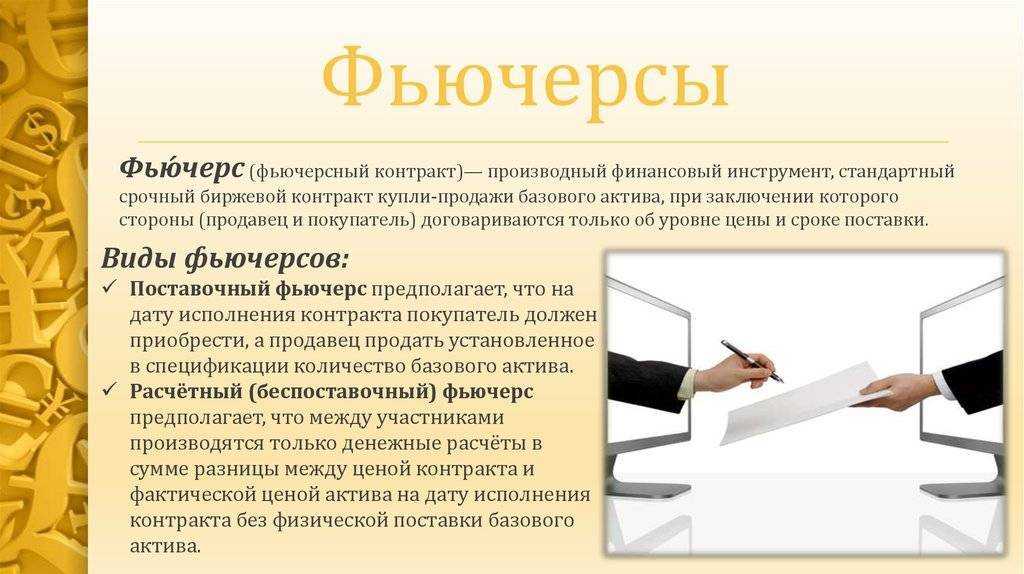

Что понимают под фьючерсами

Фьючерсы являются договорами (соглашениями) по купле-продаже некоторого количества выбранного актива, которая должна состояться строго в определенную дату в будущем и произойти по оговоренной в момент их заключения цене.

Двумя сторонами в подобных сделках являются покупатели и продавцы. При этом у покупателя появляется обязанность приобрести определенное количество актива. В противовес этому у продавца возникает обязанность соответственно продать его в оговоренную дату. Таким образом, обе стороны фьючерсной сделки являются ограничены взаимными обязательствами.

Каждый фьючерс имеет заранее определенные сведения о виде актива, размере, сроки реализации соглашения и цене.

Этимология или происхождение самого рассматриваемого термина имеет очевидную отсылку к английскому языку. Future по-английски означает будущее.

При этом важно понимать важную особенность фьючерсного соглашения. До того момента пока не истек указанный срок сторона договора имеет право аннулировать принятые на себя обязательства

Произойти это может двумя путями. Во-первых, она может продать данный фьючерс в случае, когда до этого он был приобретен. Во-вторых, она может его купить в случае, когда изначально он был продан.

Торговля фьючерсами представляет собой разновидность инвестиционного процесса, при которой имеются реальные возможности спекулировать на постоянно изменяющейся динамике котировок или стоимости базового актива.

В качестве актива по фьючерсному контракту могут выступать различные виды товаров. Например, речь может идти:

- о древесине;

- золоте;

- нефти;

- хлопке;

- зерне;

- стали;

- валюте;

- и многом другом.

Каждый день трейдеры из разных стран заключают миллионы тысяч сделок купли-продажи всех перечисленных выше товаров. При этом подобная торговля в подавляющем большинстве случаев носит исключительно спекулятивный характер. Проще говоря, каждый трейдер старается купить товар по низкой цене, а продать по более высокой. Ситуация, при которой трейдеры, приобретая фьючерсы, собираются получать или предоставлять прописанный в нем актив крайне редка.

Всех приветствуем!

Друзья, согласно проведенному опросу на нашем канале, постараемся раскрыть тему про улучшение позиции по фьючерсам с помощью опциона.

Скажем сразу, полностью избежать убытком от неудачной фьючерсной позиции с помощью опционов НЕВОЗМОЖНО. Если Вам будут говорить обратное, то, возможно, Вас либо вводят в заблуждение, либо человек, утверждающий данный факт, не совсем хорошо разбирается в теме. У опциона есть т.н. премия, которую вы либо платите при покупке опциона, что является вашими затратами, либо получаете при продаже опциона, что в этом случае является вашим доходом. Теперь разберем подробнее плюсы и минусы покупки или продажи опционов для улучшения позиции.

Давайте возьмем для наглядности следующий пример:

1. Предположим, вы стоите в покупке на фьючерсы РТС и хотите захеджировать позицию или уменьшить убыток по ней. Есть два варианта: в первом случае вы покупаете опционы пут на индекс РТС со страйком (цена исполнения опциона) близким к текущим ценам. При покупке опциона вы платите премию. Премия является, условно говоря, комиссией на сделку, т.е. затратами на приобретение опциона. При снижении фьючерса на индекс РТС опцион пут начнет дорожать, что позволит компенсировать убытки от позиции на фьючерсе, но не полностью, т.к. не забываем об уплаченной опционной премии. Во втором варианте хеджирования рисков продается опцион колл со страйком отличающимся в большую сторону от текущей цены. При продаже опциона, когда у вас длинная позиция по фьючерсу, уже вы получаете опционную премию, которая может частично компенсировать снижение фьючерса. Но, предположим, если вы получили премию 1000 пипсов, а фьючерс упал на 2000 пипсов – премия не сможет компенсировать полностью потери.

2. Теперь давайте рассмотрим вариант, при котором вы стоите в короткой позиции по фьючерсам РТС и есть желание захеджировать позицию или уменьшить убыток по ней. Существуют также два варианта по аналогии с предыдущим примером с лонгом: В первом варианте, как вы уже, наверное, догадались, мы будем покупать опционы колл со страйком близком к текущей цене. В случае дальнейшего снижения индекса, ваш доход будет уменьшаться на сумму премии, заплаченной за этот опцион колл при покупке. Во втором же случае мы будем продавать опционы пут со страйком меньшим, чем текущая цена. И в случае дальнейшего снижения фьючерса на индекс РТС размер прибыли будет ограничен страйком опциона пут.

Надо четко понимать, что 100% случаем избежать потерь при открытии позиций. Есть просто много способов их снизить или уменьшить. При работе с опционами есть свои особенности и своя специфика, но это отличный инструмент для хеджирования позиций.

Что такое опционы простыми словами

Опцион это производный финансовый инструмент, по условиям исполнения которого покупатель получает право приобрести или продать актив, являющийся базисным для контракта, в определённое время в будущем по ранее оговоренной цене. Вместе с тем продавец получает обязательство продать или выкупить этот актив у покупателя.

Вот цитата из книги «A Random Walk Down Wall Street», где на примере упомянутых выше луковиц очень доступно объясняется как суть опциона, так и его преимущество при спекуляциях:

Из-за существования двух типов опционов термины «покупатель» и «продавец» становятся весьма условными, из-за чего нередко можно встретить названия держатель и подписчик (выписыватель). Кроме того, согласно биржевой терминологии, покупатель опциона во время сделки открывает длинную позицию по инструменту, а продавец – короткую. Сходу выглядит не очень понятно, но ниже будут реальные примеры опционов.

Важно! Опционный контракт позволяет держателю продать или купить базисный актив, но не обязывает его делать это, в то время как подписчик обязан совершить сделку, если занимающий длинную позицию решит своё право реализовать. Именно это отличает опцион от фьючерса

Другое отличие в том, что за получение такого права держатель опциона выплачивает премию подписчику независимо от исполнения контракта – именно она считается ценой инструмента. Ещё одним моментом, вызывающим недопонимание, является наличие у актива, являющегося базисным для опциона, двух цен:

- Спот. Это фактическая рыночная цена, которую имеет базисный актив в реальном времени.

- Страйк. Это сумма, за которую покупатель имеет право, а продавец обязан приобрести или продать актив. Ее также называют ценой исполнения опциона.

Прибыль покупателя классических опционов составляет разница между спот ценой актива на дату исполнения и страйком, за вычетом размера премии. Для лучшего понимания рассмотрим два примера: бытовой и рыночный.

Как это работает?

В быту примером опциона может быть небольшая сумма за резервирование услуги или товара. Например, вы покупаете билет на самолет, но не уверены, что сможете полететь — вы срочно за день до вылета понадобитесь работодателю. В таком случае вы немного доплачиваете и затем используете опцию возврата билета, получая назад его стоимость. Можно сказать, что вы исполнили опцион, а переплата была ценой опциона.

Предположим, что цена акции на 3 июня поднялась и составила 230 долларов. Тогда инвестор (держатель) примет решение не исполнять опционный контракт, по которому у него получается убыток 210-230-5= -25 долларов. Использовав свое право не исполнять опцион, его убыток составит только 5 долларов – размер премии. Она же будет прибылью контрагента.

Существует много активов, на которые выпускаются опционы. Ими могут быть как товарные активы (нефть, газ, золото), так и ценные бумаги, индексы, и даже другие ПФИ.

Заключение

Опцион — это сложный биржевой инструмент. Это ценная бумага, которая подтверждает право инвестора купить или продать товар в определенное время по заранее оговоренной цене. Он может дать опытному инвестору возможность спекулятивного заработка, но несет и немалые риски. Если у человека нет собственного навыка торговли на бирже, лучше для начала выбрать более простые инструменты. С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать актуальную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции или облигации.

Вас также может заинтересовать: