- Порядок исчисления и уплаты торгового сбора

- Какие показатели используются при расчете торгового сбора?

- Каков размер торгового сбора в Москве?

- Кому и как платить торговый сбор

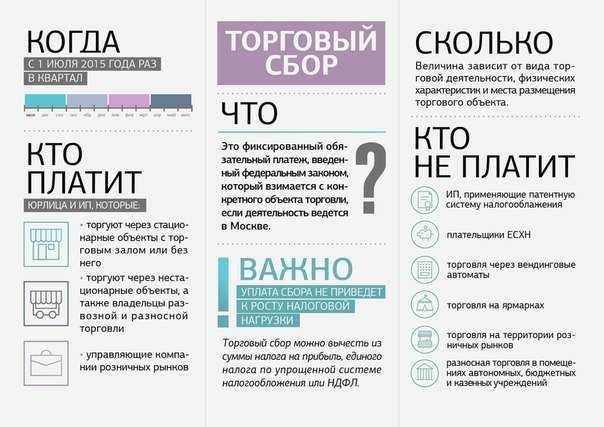

- Что такое торговый сбор?

- Кто должен платить торговый сбор?

- Кто освобождается от уплаты торгового сбора?

- Виды торговли, осуществление которых подразумевает уплату торгового сбора

- Что является объектом обложения торговым сбором?

- Сроки уплаты

- Порядок постановки и снятия с учета как плательщика сбора

- Как платить торговый сбор

- Как рассчитывается размер торгового сбора

- Пример, как рассчитывать торговый сбор

- Как встать на учет в качестве плательщика торгового сбора

- Налоговая ставка

- Где и с кого взимают торговый сбор в 2020 году

- Уменьшение налогов на торговый сбор

- Кто освобождается отуплаты торгового сбора?

- Учет плательщиков торгового сбора

- Как определяет торговый сбор Налоговый Кодекс РФ

Порядок исчисления и уплаты торгового сбора

Согласно статьи 414 НК РФ Периодом обложения сбором признается квартал.

Сумма сбора определяется плательщиком самостоятельно для каждого объекта обложения сбором, начиная с квартала, в котором плательщиком представлено уведомление, как произведение ставки сбора в отношении соответствующего вида предпринимательской деятельности и фактического значения физического показателя по соответствующему объекту осуществления торговли.

Уплата сбора производится не позднее 25 числа месяца следующего за периодом обложения.

В случае представления от уполномоченного органа информации о выявленных объектах обложения сбором, в отношении которых в налоговый орган не представлено уведомление, или в отношении которых в уведомлении указаны недостоверные сведения, налоговый орган направляет плательщику сбора требование об уплате сбора в срок не позднее 30 дней со дня поступления указанной информации.

Указанная в требовании сумма сбора исчисляется на основании сведений, представленных в налоговые органы уполномоченным органом .

Пример расчета торгового сбора в г.Москваоткрыть/закрыть

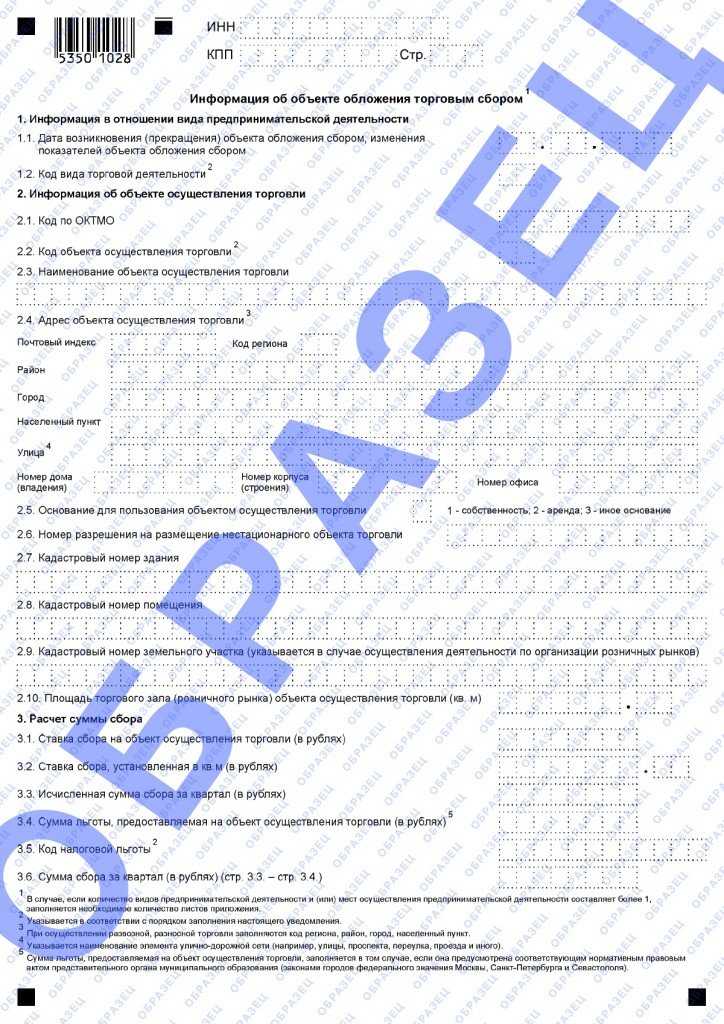

Какие показатели используются при расчете торгового сбора?

Как мы уже выяснили, в форме ТС-1 необходимо указать исчисленный фактический торговый сбор за квартал. Таким образом, все показатели, используемые для его расчета, определяются в корреляции с кварталом (ст. 414 НК РФ).

Основные показатели, влияющие на величину ТС, — это ставка по торговому сбору и физическая характеристика торгового объекта. ТС определяется как произведение данных показателей.

Физическая характеристика торгового объекта может быть представлена площадью территории продаж (торгового зала) либо фактическим наличием соответствующего объекта в составе торговой инфраструктуры. Ставка сбора — денежная величина в рублях, устанавливаемая НПА городов, в которых законодатель разрешает вводить ТС. При этом она не может превышать максимального значения, которое определяется исходя из критериев, установленных в пп. 1–4 ст. 415 НК РФ.

Выше мы отметили, что заполнение первых 2 полей формы ТС осуществляется по взаимоисключающему принципу. Специфика здесь в следующем:

- если физическая характеристика используемого объекта — площадь территории, то в форме ТС-2 указывается ставка, установленная для 1 кв. м площади соответствующего объекта;

- если физическая характеристика — фактическое наличие объекта в составе инфраструктуры, то в форме ТС-2 указывается ставка, установленная для соответствующего типа объекта.

Каков размер торгового сбора в Москве?

| Категория объекта | Ставка сбора в квартал |

| Объекты без торгового зала как передвижные, таки недвижимые | За объект |

| ЦАО | 81 000 |

| В пределах МКАД | 40 500 |

| За пределами МКАД | 28 350 |

| Объекты развозной и разносной торговли | За объект |

| Все округа | 40 500 |

| Стационарные торговые объекты с залами до 50 М2 | За объект |

| ЦАО | 60 000 |

| В пределах МКАД | 30 000 |

| За пределами МКАД | 21 000 |

| Стационарные торговые объекты с залами до 50 М2 | за М2 |

| ЦАО | 1 200 за каждый метр до 50, 50 рублей за каждый дополнительный метр |

| В пределах МКАД | 600 за каждый метр до 50, 50 рублей за каждый дополнительный метр |

| За пределами МКАД | 420 за каждый метр до 50, 50 рублей за каждый дополнительный метр |

| Розничные рынки | за М2 |

| Все округа | 50 рублей за метр |

Кому и как платить торговый сбор

Закон о торговом сборе регулируется на региональном уровне. Это означает, что объекты обложения, процентные ставки, порядок и сроки уплаты, льготы устанавливаются органами местной власти.

Что такое торговый сбор?

Торговый сбор – это дополнительный муниципальный сбор, который уплачивается организациями, занимающимися мелокооптовой, крупнооптовой и розничной куплей-продажей товаров, которая осуществляется с использованием стационарных или нестационарных объектов недвижимости, а также товарных складских помещений. Этот сбор предприниматели платят за право на ведение торговой деятельности. Объектом налогообложения является не доход, а торговая площадь.

Кто должен платить торговый сбор?

- ИП и другие организации, осуществляющие торговую деятельность и применяющие общий режим налогообложения (ОСНО);

- ИП и другие организации, осуществляющие торговую деятельность и применяющие упрощенную систему налогообложения (УСН).

Кто освобождается от уплаты торгового сбора?

- ИП и другие организации, применяющие патентную систему налогообложения;

- ИП и другие организации, применяющие ЕСХН.

ВАЖНО: закон предусматривает, что режим налогообложения ЕНВД нельзя применять к деятельности, в отношении которой установлен обязательный торговый сбор. Если в настоящее время организация осуществляет свою деятельность по системе ЕНВД, но она попадает в категорию лиц, обязанных уплачивать торговый сбор, то придется перейти на другой режим налогообложения.

Виды торговли, осуществление которых подразумевает уплату торгового сбора

В п. 2 ст. 413 НК РФ определены виды торговли, осуществление которых подразумевает уплату обязательного торгового сбора. К ним относятся:

- Торговля в объектах стационарной недвижимости, имеющих торговые залы;

- Торговля в объектах стационарной недвижимости, не имеющих торговые залы;

- Торговля через нестационарные торговые сети;

- Торговля с использованием складских помещений.

ВАЖНО: согласно п. 3 ст

413 НК РФ осуществление деятельности по организации розничных рынков приравнивается к торговой деятельности, поэтому также облагается торговым сбором.

Что является объектом обложения торговым сбором?

Торговым сбором облагаются не доходы и прибыль компании, а объект недвижимости и имущество, которые используются для осуществления торговой деятельности

Причем неважно, находится ли они в собственности предпринимателя, или арендуются

К объектам, которые облагаются торговым сбором, относятся:

- Любое помещение, стационарный или нестационарный объект недвижимости, который используется при осуществлении торговой деятельности;

- Любое недвижимое имущество, используя которое предприниматель организует розничный рынок.

Сроки использования объекта обложения торговым сбором не учитываются. Так как торговый сбор исчисляется ежеквартально, то даже при разовом осуществлении торговой деятельности, например, на рынке выходного дня или сезонной ярмарке, предприниматель обязан уплатить торговый сбор.

Сроки уплаты

Уплата сбора производится ежеквартально не позднее 25-го числа месяца, следующего за периодом обложения, т.е. квартала (пункт 2 статьи 417 НК РФ).

| Код бюджетной классификации | |

|---|---|

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 05010 02 1000 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (пени по соответствующему платежу) |

182 1 05 05010 02 2100 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (проценты по соответствующему платежу) |

182 1 05 05010 02 2200 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 05010 02 3000 1100 |

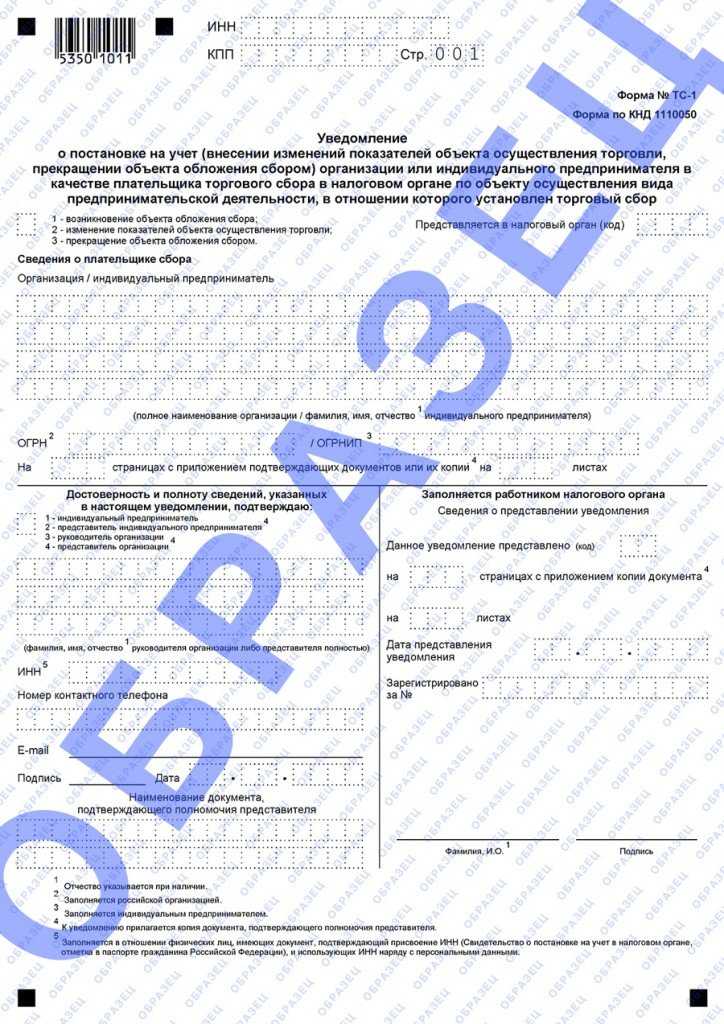

Порядок постановки и снятия с учета как плательщика сбора

Потребуется отправить в ФНС уведомление по

форме № ТС-1 КНД 1110050 в 5-дневный срок со дня начала торговой деятельности.

Затем в адрес плательщика сотрудники ФНС отправят свидетельство по форме № ТС

КНД 1120450. Если лицо использует недвижимость в торговле, то необходимо встать

на учет по адресу ее нахождения. В остальных ситуациях нужно встать на учет по

адресу проживания предпринимателя или нахождения юридического лица.

Для того чтобы сняться с учета, лицо

направляет в ФНС уведомление по форме № ТС-2 КНД 1110051. Подать уведомление

можно в бумажном или электронном виде по ТКС с ЭЦП.

Как платить торговый сбор

Плательщик должен самостоятельно определить сумму сбора для каждого объекта и указать их в уведомлении при постановке на учет. Если этого не сделать, постановка произойдет принудительно, а требование по уплате сформирует ФНС.

В общем виде формулу расчета торгового сбора можно представить следующим образом:

ТС = ФИЗ × СТАВКА × КОЭФ

Здесь ТС — торговый сбор, ФИЗ — физическая характеристика имущества (квадратные метры / объект), СТАВКА — ставка в рублях, КОЭФ — коэффициент-дефлятор, используемый только при расчетах для розничного рынка.

Рассмотрим в качестве примера расчет торгового сбора для юридического лица с организационно-правовой формой ООО, имеющего стационарный торговый объект с торговым залом площадью 95 квадратных метров в Тверском районе Центрального административного округа Москвы.

- 1080 рублей за каждый квадратный метр, объект не превышающий 50 квадратных метров.

- 60 рублей за каждый квадратный метр свыше.

При изменении площади объектов как в большую, так и меньшую сторону, плательщик должен подать в ФНС новое уведомление в течение 5 дней. Это необходимо для корректного определения размера платежа.

Торговый сбор уплачивается ежеквартально при использовании объекта хотя бы раз за квартал. Оплата должна осуществляться не позднее 25 числа месяца, следующего за периодом обложения. Авансовые платежи не предусмотрены.

Таким образом, при самостоятельной постановке на учет в ФНС и своевременной уплате торгового сбора, налоговая нагрузка для большинства добросовестных налогоплательщиков не возрастет. Это достигается благодаря уменьшению размера платежей по налогу на прибыль в счет уплаченного торгового сбора.

Как рассчитывается размер торгового сбора

Каждый предприниматель рассчитывает размер торгового сбора самостоятельно. Налог уплачивается ежеквартально не позднее 25 числа следующего месяца нового отчетного периода.

Для расчетов предпринимателю нужно пользоваться формулой:

Торговый сбор = ставка сбора * площадь объекта осуществления торговой деятельности.

Право на установление ставки торгового сбора отдано органам местной власти. В эти полномочия входят:

- установление различных ставок торгового сбора для различных районов города и различных видов объектов;

- снижение ставок на свое усмотрение, вплоть до нуля.

Вполне логично предположить, что ставка торгового сбора может зависеть от вида объекта торговли (ставка для павильонов в торговом центре будет выше, чем ставка для уличного ларька), от расположения объекта торговли (например, в центре города ставка будет выше, чем на окраине), или от вида реализуемых товаров (продовольственные товары, непродовольственные товары, товары для детей, для взрослых и так далее).

Наряду с этим на уровне федерального законодательства установлены ограничения по максимальным ставкам торгового сбора. При установлении ставки местные органы власти должны будут учитывать:

- стоимость патента на торговлю. То есть максимальная ставка сбора не может превышать стоимость патента, выданного на три месяца;

- вид торговли. Например, при осуществлении деятельности по организации розничного рынка ставка не может быть превышена 550 рублей на 1 квадратный метр площади торговли;

- площадь объекта, который используется для торговой деятельности. Например, если торговля осуществляется в магазине, площадь которого больше 50 квадратных метров, то ставка рассчитывается на 1 квадратный метр, при этом максимальная стоимость патента, выданного на три месяца, должна делиться не более, чем на 50 единиц.

Пример, как рассчитывать торговый сбор

Если торговля осуществляется в стационарном объекте площадью 75 кв. м в г. Москва, то формула для расчета будет выглядеть следующим образом: торговый сбор = стоимость патента/50 * площадь магазина. На данный момент в Москве стоимость патента на торговлю сроком на 3 месяца равна 30 000 рублей. При расчете получаем, что максимальный торговый сбор за 1 квартал составит 30 000 руб/50 *75 кв. м. = 45 000 рублей.

ВАЖНО: размер торгового сбора напрямую зависит от стоимости патента на торговлю. Если власти повысят цену на патент, то увеличится и сумма торгового сбора.

Как встать на учет в качестве плательщика торгового сбора

Если предприниматель попадает в категорию лиц, обязанных уплачивать торговый сбор, то ему необходимо встать на учет в налоговой инспекции в качестве плательщика торгового сбора. Для этого в налоговый орган необходимо подать уведомление, заполненное в порядке, установленном законом.

Уведомление можно подать лично, посетив налоговую инспекцию, или отправить в электронной форме по доступному каналу связи.

Уведомление подается в течение 5 дней со дня начала использования объекта налогообложения для ведения торговой деятельности и содержит следующие данные:

- вид торговли;

- объект, с помощью которого осуществляется торговая деятельность;

- физические характеристики объекта (площадь, количество торговых точек и так далее).

В случае изменения каких-либо характеристик объекта торговли, предприниматель обязан уведомить об этом налоговую инспекцию в течение 5 дней в установленном законом порядке.

Налоговая ставка

Ставка налога действует для каждой категории организаций своя. Размер налога рассчитывается произведением ставки на количество или площадь объектов налогообложения. При несоблюдении организационных моментов действует ряд санкций:

- При злоумышленной неполной уплате – 40% от итоговой суммы налогового отчисления и сам сбор.

- При частичной уплате, не зависящей от компании, – 20% от итоговой суммы налогового отчисления и сам сбор.

- Несвоевременная постановка на учет – 10 тыс. рублей.

- Ведение торговли без постановки на учет – 10% от суммарной выручки за отчетный период, но не более 40 тыс. рублей.

- Несоблюдение срока подачи извещения о поправке характеристик объекта налогообложения – 200 рублей.

Ставка различается в зависимости от площади помещения, типа объекта, а также локации на городской карте. Налоговый кодекс устанавливает минимальный и максимальный размер ставки, которые могут меняться в каждом субъекте страны. Неизменным остается только то, что сумма отчислений по торговому сбору должна быть меньше налога за три месяца по патенту. Сегодня в единственном городе, где собирается торговый сбор, сумма ставки колеблется от 50 рублей за квадратный метр недвижимости до 81 тысячи за весь объект. На примере Центрального административного округа рассмотрим ставки налогов. Отметим, что в этом регионе действуют самые высокие налоговые сборы.

| Регион столицы | Тип торговли | Налоговая ставка за квартал |

|---|---|---|

| Центральный административный округ (ЦАО) | Торговля посредством объектов недвижимости без залов для продажи (не считая заправочных станций для автомобилей) | 81 тыс. руб. за весь объект |

| Торговля посредством мобильных объектов (не считая развоза и разноса продукции) | 81 тыс. руб. за весь объект | |

| Торговля посредством объектов недвижимости с залами для продажи площадью менее 50 кв. м | 60 тыс. руб. за весь объект | |

| Торговля посредством объектов недвижимости с залами для продажи площадью более 50 кв. м | 1,2 тыс. руб. за квадратный метр площади торгового зала до 50 кв. м | |

| 50 руб. за каждый дополнительный полный квадратный метр площади зала для торговли свыше 50 кв. м |

Где и с кого взимают торговый сбор в 2020 году

Закон о взимании торгового взноса в Москве был принят еще летом 2015 года. После этого законодатели не раз обещали ввести его и в  других областях, крупных городах России, но пока не решаются это сделать. В 2016 году никаких изменений не последовало – сбор по-прежнему обязаны заплатить только москвичи и жители города, осуществляющие официальную торговлю.

других областях, крупных городах России, но пока не решаются это сделать. В 2016 году никаких изменений не последовало – сбор по-прежнему обязаны заплатить только москвичи и жители города, осуществляющие официальную торговлю.

Чтобы не взваливать на плечи представителей малого бизнеса, которые декларируют небольшие доходы, торговый сбор, законодатели приняли поправки к подписанному закону. Благодаря этим поправкам, удалось сформировать такие категории льготников, которые могут не вносить дополнительные отчисления в бюджет:

- Организации и ИП в своей деятельности вынуждены применять торговые автоматы, продающие продукцию на ярмарках, на территории рынков, розничная реализация товаров. Чиновники считают справедливым освободить от торгового взноса тех, кто продает вразнос в государственных и бюджетных учреждениях, к примеру, предлагает сотрудникам и населению обеды.

- Предприятия, числящиеся автономными, бюджетными или казенными заведениями, отделения федеральной почты.

- Торговый сбор не исчисляется от реализации билетов в кинотеатрах, театрах, музеях, планетариях и цирках, кроме случаев, когда выручка превысила 50% от общих поступлений предпринимателя.

- Если в ларьке или на переносном столике продают печатную продукцию, новый налог тоже не фигурирует.

Уменьшение налогов на торговый сбор

За тот квартал, в котором был уплачен торговый сбор, можно уменьшить следующие налоги:

- налог на прибыль для организаций;

- налог на доходы физлиц (НДФЛ) для ИП;

- единый налог по УСН, если выбран объект обложения «Доходы» .

Примечание

: налог по УСН«Доходы» можно уменьшить только в том случае, если налог и торговый сбор платятся в один и тот же бюджет. Например, ИП зарегистрированный в Московской области, не вправе уменьшить налог, если он ведет торговую деятельность и платит сбор в Москве.

Прямого указания о том, что на величину торгового сбора можно уменьшить налог по УСН с объектом «Доходы минус расходы»

нет. Поэтому, пока не появились официальные разъяснения, уплаченный торговый сбор можно учитывать только в понесенных расходах.

Обратите внимание

, уменьшить налог можно только за тот квартал, в котором был перечислен торговый сбор. Поэтому, если сумма торгового сбора окажется больше, чем исчисленный налог, то перенести оставшийся торговый сбор для уменьшения налога в следующем квартале будет нельзя.

Кто освобождается отуплаты торгового сбора?

- Индивидуальные предприниматели, применяющиесистему налогообложения на основании патента.

- Автозаправочные станции

- Юридические лица уплачивающие ЕСХН

- Торговые автоматы и вендинговые машины

- Торговые объекты (ларьки, палатки) на ярмаркахвыходного дня и иных специализированных и местных ярмарках

- Торговые объекты на территории розничных рынков(налог платит владелец рыночных площадей)

- Разносная торговля на территории различныхбюджетных учреждений

- Почтовые отделения

- Бюджетные организации

- Торговые объекты в кинотеатрах, музеях, театрах,специализированные ларьки печать

- Религиозные организации на культовыхтерриториях, зданиях и земельных участках.

Учет плательщиков торгового сбора

Постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляется на основании соответствующего уведомления плательщика сбора, представляемого им в налоговый орган, либо на основании информации, представленной уполномоченным органом в налоговый орган.

В уведомлении указывается объект обложения сбором (вид предпринимательской деятельности и объект осуществления торговли, с использованием которого осуществляется (прекращается) указанная предпринимательская деятельность), а также характеристики (количество и (или) площадь) объекта осуществления торговли, необходимые для определения суммы сбора.

Плательщик сбора для малого бизнеса представляет соответствующее уведомление не позднее пяти дней с даты возникновения объекта обложения сбором.Осуществление вида предпринимательской деятельности, в отношении которого установлен сбор для малого бизнеса, без направления указанного уведомления приравнивается к ведению деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе.

Плательщик сбора обязан уведомить налоговый орган о каждом изменении показателей объекта осуществления торговли, которое влечет за собой изменение суммы сбора, не позднее пяти дней со дня соответствующего изменения.

Постановка на учет производится на основании уведомления, представленного плательщиком сбора, в течение пяти дней после получения налоговым органом указанного уведомления. В течение пяти дней с даты постановки на учет плательщику сбора направляется соответствующее свидетельство.

В случае прекращения осуществления предпринимательской деятельности с использованием объекта осуществления торговли плательщик сбора представляет соответствующее уведомление в налоговый орган.

Датой снятия с учета организации или индивидуального предпринимателя в качестве плательщика сбора является дата прекращения осуществления плательщиком сбора вида деятельности, указанная в уведомлении.

Формы уведомлений, а также порядок и состав сведений, указываемых в уведомлениях, определяются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Уведомление о постановке на учет в качестве плательщика сбора по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен сбор, представляет собой письменное заявление или заявление, составленное в электронной форме и переданное по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи, о расчете сбора, служащее основанием для исчисления и уплаты сбора.

Постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляется:

- по месту нахождения объекта недвижимого имущества – в случае, если предпринимательская деятельность, в отношении которой установлен сбор, осуществляется с использованием объекта недвижимого имущества;

- по месту нахождения организации (месту жительства индивидуального предпринимателя) — в иных случаях.

В случае, если несколько объектов осуществления видов предпринимательской деятельности, в отношении которых установлен сбор, находятся в одном муниципальном образовании (городе федерального значения Москве, Санкт-Петербурге или Севастополе) на территориях, подведомственных разным налоговым органам, постановка на учет плательщика сбора осуществляется налоговым органом по месту нахождения указанного объекта, сведения о котором поступили от плательщика сбора, впервые.

Как определяет торговый сбор Налоговый Кодекс РФ

Торговый сбор – обязательный местный платеж, введенный с 1 июля 2015 года в Москве, а затем в Санкт-Петербурге и Севастополе, перечисляемый за ведение реализаторской деятельности на различных объектах, среди которых:

- неперемещаемые торговые объекты без специальных залов (кроме торговли на автозаправочных станциях);

- «движимые» точки для осуществления продаж (лотки, палатки, торговля с автомобилей, столов, раскладок и т.п.);

- торговые залы в постоянных торговых помещениях (магазины, лавки, павильоны);

- склады с отпускаемыми прямо оттуда товарами.

Муниципальные объединения, для которых обязателен торговый сбор, своей властью регламентируют в юридических актах льготные условия для тех, кто должен его оплачивать, а также обозначают категории льготников и процедуру использования особых ставок.

ВАЖНАЯ ИНФОРМАЦИЯ! В упомянутых городах торговый сбор должен уплачиваться неукоснительно, а в других местах РФ его можно ввести только после принятых законодательных новшеств на уровне государства и региона.

Торговый сбор взимается, если хотя бы единожды в квартал вышеупомянутые объекты (перемещаемые или стационарные) были использованы по назначению: период применения, особенности продаваемой продукции и полученный доход или убыток не оказывают влияния на размер торгового сбора

Для ИНФС неважно также, находится ли данный реализаторский объект у предпринимателя на правах собственности или же арендуется

Деятельность предпринимателя попадет под обязательство этого сбора, если торговля происходит на одном из четырех предусмотренных типов торговых точек или помещений. В таких случаях говорят, что для нее применяется объект осуществления торговли – движимые или недвижимые материальные активы, с помощью которых производят реализацию товаров. Именно эти имущественные активы и составляют объект торгового сбора.

К СВЕДЕНИЮ! Базой для данного платежа являются не средства, вырученные в результате реализации товара, а определенные характеристики примененного для осуществления торговли стационарного или движимого объекта.