- Когда и как применять новые КБК

- Структура КБК по НДС

- Чем чревата ошибка в КБК

- Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Расшифровка и для чего нужны КБК

- КБК 2017. Платежи за пользование природными ресурсами

- КБК по страховым взносам с 2023 года

- КБК 2017. Страховые взносы

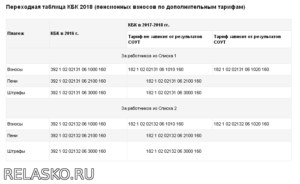

- КБК 2017 — Пенсионные взносы

- КБК 2017 — Взносы на обязательное социальное страхование

- КБК 2017 — Взносы на обязательное медицинское страхование

- Прочие коды КБК

- Как не допустить ошибок в КБК

- КБК по страхвзносам

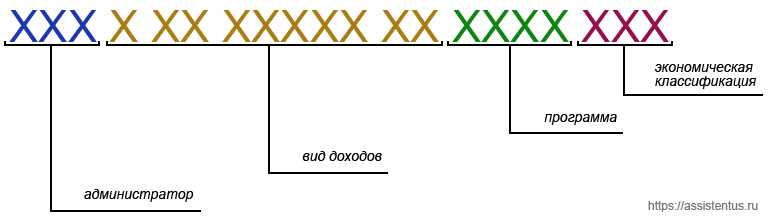

- Строение КБК

- Что такое КБК

- Кбк страховые взносы 2021 таблица – Предприятие Инфо

- КБК-2021 для уплаты налогов для организаций и ИП на ОСН

- КБК-2021 для уплаты налогов для организаций и ИП на спецрежимах

- КБК: страховые взносы-2021

- Кбк для взносов за периоды, истекшие до 01.01.2021

- Новые КБК по страховым взносам с 2021 года

- Кбк пени по страховым взносам в 2021-2021 годах

- Расчет пени по страховым взносам в 2021-2021 годах

- КБК по НДФЛ на 2017 год

- Сроки уплаты страховых взносов в 2017 году

- Что нужно знать о КБК

- Налог на имущество, транспорт, землю

Когда и как применять новые КБК

КБК на 2023 год регламентированы Приказом Минфина от 17.05.2022 г. № 75н. Документ скорректировали на основании Приказа Минфина от 22.11.2022 г. № 177н, который был опубликован 28.12.2022 г. Скорректированный список КБК начал действовать с 08.01.2023 г.

Существенные нововведения связаны с новыми КБК для уплаты страхвзносов, НДФЛ и акцизов. С 2023 года КБК по налогам, сборам и страхвзносам потребуется указывать в:

- уведомлениях о рассчитанных налогах и страхвзносах;

- платежных поручениях взамен уведомлений, когда налогоплательщик в течение 2023 года не уплачивает ЕНП, а перечисляет налоги, сборы и страхвзносы отдельными платежками;

- декларациях и расчетах по отдельным видам налогов и по страхвзносам.

Важно! В указанных поправках имеется новый КБК — 182 01 06 12 01 01 0000 510. Он называется «Увеличение финансовых активов за счет операций по единому налоговому платежу»

Данный код предназначается для перечисления ЕНП, который ФНС указывала в своей памятке по переходу на ЕНП.

Структура КБК по НДС

Поскольку код бюджетной классификации – это некий шифр налогового платежа, соответственно каждая цифра в нем имеет свою смысловую нагрузку. Рассмотрим какую именно.

Первые три цифры кода позволяют идентифицировать – кто является администратором платежа:

- Для федеральной налоговой службы применяется код 182;

- Для федеральной таможенной службы применяется код 153.

Следующая цифра кода помогает определить вид поступления:

- 1 – это налоговый платеж;

- 2 – это безвозмездное поступление.

Последующие две цифры определяют сам вид налога:

- Для подоходного налога используется код 01;

- Если расчетный НДС получен от реализации продукции в рамках нашей страны, то используется код 03;

- Если же от товаров, которые были импортированы из других стран мира, то используется код 04.

Далее идут цифры классификации дохода, который подлежит уплате в бюджет. НДС платежи имеют код доходной классификации 01000.

Поскольку НДС – это налог федерального уровня, следовательно, он подлежит уплате в федеральный бюджет с применением кода 01.

Следующие четыре цифры классифицируют тип платежа:

- Налоги и сборы имеют код 1000;

- Пени по НДС – 2100;

- Штрафы – 3000.

И напоследок – последние три цифры кода определяют вид экономической деятельности по отношению, которого изымается налог:

- 110 – это налоговый доход;

- 160 – социальные отчисления.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Расшифровка и для чего нужны КБК

У аббревиатуры КБК есть крайне простая расшифровка — она значит «коды бюджетной классификации». Так в Российской Федерации с 1995 года предусматривается формирование специальных многоразрядных кодов, за счет которых группируются поступающие в Федеральный бюджет средства, в том числе и из выплат, осуществляемых за счет российских налогоплательщиков.

С точки зрения законодательства, применение кодов бюджетной классификации в 2021 году регулируется широким перечнем документов. В частности, рассматривается их применение следующими нормативными актами:

-

- Статья 19 Бюджетного кодекса РФ. В данной статье рассматриваются базовые принципы формирования и использования кодов бюджетной классификации в РФ.

- Статья 165 Бюджетного кодекса РФ регламентирует, что ответственность за установление, контроль и обработку КБК в России несёт Министерство финансов РФ.

- Приказ Минфина России №85н от 06.06.2019 предусматривает принципы формирования КБК на 2021 год, которые состоят из 20 знаков.

Каждый код — это не просто случайно определяемый набор цифр. Принципы определения кодов имеют достаточно строгую последовательность, которая при необходимости может быть расшифрована и самим плательщиком. Так, первые три цифры кода обозначают администратора средств, поступающих в бюджет, цифры с четвертой по тринадцатую — используются для обозначения вида доходов бюджета, а с 14 по 20 — подвида.

КБК нужны в Российской Федерации для того, чтобы эффективно обеспечивать распределение средств, поступающих от налогоплательщиков между разными статьями государственного федерального бюджета. Их использование упрощает перевод средств и их последующее перераспределение, снижая общий уровень нагрузки на бюджетную систему Российской Федерации. Конечно, применение кодов увеличивает часть нагрузки на бухгалтерию и субъекты хозяйствования, но в целом, ознакомиться с актуальным перечнем КБК на 2021 год несложно — это может сделать каждый, так как все используемые коды находятся в открытом доступе.

Неправильное указание КБК в бухгалтерской отчетности практически не признается серьезной ошибкой, подлежащей штрафу. Однако, неточно указанный КБК на 2021 год может привести к тому, что придется подавать уточняющую отчетность. И в некоторых случаях фискальные органы могут все же принять решение о применении штрафных санкций к предприятию.

КБК 2017. Платежи за пользование природными ресурсами

| Наименование платежа | КБК для платежа |

|

Плата за негативное воздействие на окружающую среду |

048 1 12 01010 01 0000 120 |

|

Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами |

048 1 12 01020 01 0000 120 |

|

Плата за сбросы загрязняющих веществ в водные объекты |

048 1 12 01030 01 0000 120 |

|

Плата за размещение отходов производства и потребления |

048 1 12 01040 01 0000 120 |

|

Плата за иные виды негативного воздействия на окружающую среду |

048 1 12 01050 01 0000 120 |

|

Плата за пользование водными биологическими ресурсами по межправительственным соглашениям |

076 1 12 03000 01 0000 120 |

|

Плата за пользование водными объектами, находящимися в федеральной собственности |

052 1 12 05010 01 0000 120 |

|

Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка |

076 1 12 06000 01 0000 120 |

|

Доходы, полученные от продажи на аукционе права на заключение договора о закреплении долей квот добычи (вылова) водных биологических ресурсов или договора пользования водными биологическими ресурсами, находящимися в федеральной собственности |

076 1 12 07010 01 0000 120 |

КБК по страховым взносам с 2023 года

С 2023 года в части страховых взносов произошли три события, существенно изменившие правила их начисления и уплаты:

- объединились ПФР и ФСС;

- взносы по всем видам ОСС, кроме травматизма, начали рассчитываться с единой базы и по единому тарифу;

- введена уплата налогов и взносов с единого налогового счета.

При этом для 2023 года действует переходный период, когда расчеты с бюджетом можно вести либо по новой схеме — посредством ЕНП с подачей уведомлений о начисленных налогах и взносах, либо по прежней — отдельная платежка на каждый налог, взнос и без уведомлений.

Исходя из принятого способа расчетов вы будете выбирать КБК.

Если решились на ЕНП, то перечисляя деньги в счет страховых взносов, в платежке нужно указывать КБК 182 01 06 12 01 01 0000 510. Это код для всех платежей в виде ЕНП.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Если сохраняете старую схему, надо брать КБК, установленные для взносов.

ВАЖНО! Поменять старую схему на новую можно в любое время. А вот вернуться с ЕНП на использование в качестве уведомлений платежек уже нельзя

Как только подадите первое уведомление об исчисленных налогах, взносах, дальше надо подавать их постоянно.

По первой схеме всё достаточно ясно: в платежке — КБК для ЕНП, в уведомлении за соответствующий месяц — КБК по взносам.

Образец заполнения платежки на ЕНП от ФНС .

По второй схеме у бухгалтеров по КБК возникают вопросы.

Приказом Минфина от 22.11.2022 № 177н введены разные КБК по страховым взносам.

За периоды с 01.01.2023:

- единый КБК для взносов, распределяемых по видам страхования (кроме травматизма), — 182 1 02 01000 01 0000 160;

- и три КБК по отдельным видам ОСС:

- 182 1 02 01010 01 0000 160 — для пенсионных взносов;

- 182 1 02 01030 01 0000 160 — медицинских;

- 182 1 02 01020 01 0000 160 — от ВНиМ.

За периоды до 2023 года:

- 182 1 02 14010 06 1000 160 — для пенсионных взносов;

- 182 1 02 14030 08 1000 160 — медицинских

- 182 1 02 14020 06 1000 160 — от ВНиМ.

КБК для пеней и штрафов в новом приказе тоже есть, но теперь они вряд ли понадобятся страхователям. С 2023 года чтобы заплатить пени и штрафы, составлять отдельные платежки на них не надо. При наличии положительного сальдо ЕНС инспекция сама спишет деньги в их погашение. Пени погашаются в третью очередь после недоимок и текущих платежей. Если средств не хватает, нужно внести деньги на ЕНС в виде единого налогового платежа.

Каких-то конкретных пояснений, как пользоваться всеми этими кодами, чиновники не давали. Полагаем, поступать нужно так:

- Взносы за периоды с 01.01.2023 перечислять одной платежкой с указанием единого КБК — 182 1 02 01000 01 0000 160. Объяснение в том, что взносы теперь начисляются единой суммой, база и тариф по ним едины и по видам ОСС не разбиваются. Отдельные КБК на 2023 год, полагаем, установлены не для страхователей, а для учета взносов по статьям бюджета.

- Взносы за периоды до 2023 года (в том числе за декабрь 2022) перечислить разными платежками, указав КБК по ОПС, ОМС и ОСС от ВНиМ соответственно.

Образец заполнения платежки, выступающей уведомлением о начисленном налоге, взносе, от ФНС .

КБК 2017. Страховые взносы

КБК 2017 — Пенсионные взносы

| Наименование платежа | КБК для взносов |

КБК для пеней |

КБК для штрафов |

|---|---|---|---|

|

Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой и накопительной* части трудовой пенсии |

392 1 02 02010 06 1000 160 | 392 1 02 02010 06 2100 160 | 392 1 02 02010 06 3000 160 |

|

*Уплата страховых взносов на обязательное пенсионное страхование осуществляется единым расчетным документом с применением КБК, предназначенного для учета страховых взносов, зачисляемых в ПФР на выплату страховой части трудовой пенсии (Федеральный закон от 04.12.2013 № 351-ФЗ) |

|||

|

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой части трудовой пенсии в пределах лимита |

392 1 02 02140 06 1100 160 | 392 1 02 02140 06 2100 160 | 392 1 02 02140 06 3000 160 |

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой части трудовой пенсии сверх лимита | 392 1 02 02140 06 1200 160 | 392 1 02 02140 06 2100 160 | 392 1 02 02140 06 3000 160 |

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых во вредных условиях по списку 1, зачисляемые в ПФР на выплату страховой части трудовой пенсии | 392 1 02 02131 06 1000 160 | 392 1 02 02131 06 2000 160 | 392 1 02 02131 06 3000 160 |

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на тяжелых видах работ по списку 2, зачисляемые в ПФР на выплату страховой части трудовой пенсии | 392 1 02 02132 06 1000 160 | 392 1 02 02132 06 2000 160 | 392 1 02 02132 06 3000 160 |

| Дополнительные страховые взносы на накопительную пенсию (согласно представленному в бухгалтерию работодателя соответствующему заявлению работника, участвующего в программе государственного софинансирования формирования пенсионных накоплений) | 392 1 02 02041 06 1100 160 | — | — |

| Взносы работодателя (из средств работодателя) в пользу застрахованных лиц на накопительную пенсию | 392 1 02 02041 06 1200 160 | — | — |

| Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в ПФР на выплату доплат к пенсии | 392 1 02 02080 06 1000 160 | 392 1 02 02080 06 2000 160 | 392 1 02 02080 06 3000 160 |

КБК 2017 — Взносы на обязательное социальное страхование

| Наименование платежа | КБК для взносов |

КБК для пеней |

КБК для штрафов |

|---|---|---|---|

|

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний |

393 1 02 02050 07 1000 160 | 393 1 02 02050 07 2100 160 | 393 1 02 02050 07 3000 160 |

|

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

393 1 02 02090 07 1000 160 | 393 1 02 02090 07 2100 160 | 393 1 02 02090 07 3000 160 |

КБК 2017 — Взносы на обязательное медицинское страхование

| Наименование платежа | КБК для взносов |

КБК для пеней |

КБК для штрафов |

|---|---|---|---|

|

Страховые взносы на обязательное медстрахование работающего населения, зачисляемые в ФФОМС |

392 1 02 02101 08 1011 160 | 392 1 02 02101 08 2011 160 | 392 1 02 02101 08 3011 160 |

|

Страховые взносы на обязательное медстрахование работающего населения, ранее зачислявшиеся в ТФОМС (за расчетные периоды до 2012 г.) |

392 1 02 02101 08 1012 160 | 392 1 02 02101 08 2012 160 | 392 1 02 02101 08 3012 160 |

| Страховые взносы в фиксированном размере на обязательное медстрахование зачисляемые в ФФОМС | 392 1 02 02103 08 1011 160 | 392 1 02 02103 08 2011 160 | 392 1 02 02103 08 3011 160 |

Прочие коды КБК

- 00000000000000000130 — Доходы от оказания услуг

- 00000000000000000510 — Обеспечение исполнения контракта по электронному аукциону

- 15311009000010000180 — Авансовые платежи в счет будущих таможенных и иных платежей

- 18210801000011000110 — Государственная пошлина по делам, рассматриваемым в арбитражных судах

- 18210803010011000110 — Государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями

- 18210807010011000110 — Государственная пошлина за регистрацию ИП или Организации

- 18211301020016000130 — Плата за предоставление сведений сведений ЕГРЮЛ и ЕГРИП

- 18211603010010000140 — Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 118, 119.1, пунктами 1 и 2 статьи 120, статьями 125, 126, 128, 129, 129.1, 132, 133, 134, 135, 135.1 НК

- 18211603010016000140 — Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 118, пунктом 2 статьи 119, статьей 1191, пунктами 1 и 2 статьи 120, статьями 125, 126, 128, 129, 1291, статьями 1294, 132, 133, 134, 135, 1351 и 1352 НК

- 18810807141011000110 — Госпошлина за регистрацию транспортного средства в ГИБДД

- 18811630020016000140 — Штраф за нарушение ПДД

- 32110807020011000110 — Государственная пошлина за государственную регистрацию прав, ограничений (обременений) прав на недвижимое имущество и сделок с ним

- 32110807020018000110 — Государственная пошлина за государственную регистрацию прав, ограничений (обременений) прав на недвижимое имущество и сделок с ним (при обращении через МФЦ)

- 3220000000000000180 — Штрафы за нарушение законодательства РФ о суде и судоустройстве, об исполнительном производстве и судебные штрафы

Как не допустить ошибок в КБК

Каждый бухгалтер может допустить ошибку. Можно скопировать КБК не правильно, посмотреть не в том источнике или просто допустить опечатку. Со всеми случается. Мы советуем придерживаться ряда принципов, благодаря которым можно всегда верно совершать платежи:

- Сделайте один раз шаблон в банковской программе. Сегодня практически все банки внедрили такой удобный функционал.

- Обзаведитесь электронным справочником, их много. Они позволят получать актуальную информацию без лишних поисков. Удовольствие не бесплатное, но штрафы за ошибки тоже стоят денег.

- Проверяйте периодически КБК на сайте налоговой службы. Там можно совершенно бесплатно сформировать правильное платежное поручение для фирмы, а потом сравнить с тем, какое поручение составлено фактически.

- Можно выделить КБК, который внесли, и скопировать в поисковую строку в интернете. Поисковик идентифицирует, что это за код. Так можно понять правильность внесения КБК.

КБК по страхвзносам

Большинство КБК, которые относятся к уплате страхвзносов, отменили, а вместо них ввели новые:

|

Вид бюджетного платежа |

Старый КБК |

Новый КБК |

|

Для работодателей |

||

|

Взносы на ОПС на выплату страховой части пенсии |

182 1 02 02010 06 1010 160 |

182 1 02 01010 01 1000 160 |

|

Взносы на ОПС на выплату накопительной части пенсии |

182 1 02 02020 06 1000 160 |

|

|

Взносы на ОПС по доптарифу при работах по списку 1 (п. 1 ч. 1 ст. 30 Закона от 28.12.2013 г. № 400-ФЗ) |

Тариф зависит от итогов СОУТ 182 1 02 02131 06 1020 160 |

Тариф зависит от итогов СОУТ 182 1 02 04010 01 1020 160 |

|

Тариф не зависит от итогов СОУТ 182 1 02 02131 06 1010 160 |

Тариф не зависит от итогов СОУТ 182 1 02 04010 01 1010 160 |

|

|

Взносы на ОПС по доптарифу при работах по списку 2 (п. 2-18 ч. 1 ст. 30 Закона от 28.12.2013 г. № 400-ФЗ) |

Тариф зависит от итогов СОУТ 182 1 02 02132 06 1020 160 |

Тариф зависит от итогов СОУТ 182 1 02 04020 01 1020 160 |

|

Тариф не зависит от итогов СОУТ 182 1 02 02132 06 1010 160 |

Тариф не зависит от итогов СОУТ 182 1 02 04020 01 1010 160 |

|

|

Взносы по травматизму |

393 1 02 02050 07 1000 160 |

797 1 02 12000 06 1000 160 |

|

Взносы на ВНиМ |

182 1 02 02090 07 1010 160 |

182 1 02 01020 01 1000 160 |

|

Взносы на ОМС |

182 1 02 02101 08 1013 160 |

182 1 02 01030 01 1000 160 |

|

Для ИП без сотрудников и иных частников |

||

|

Фиксированные взносы на ОПС на выплату страховой части |

182 1 02 02140 06 1000 160 |

● с доходов не больше 300 тыс. руб. в год 182 1 02 02010 01 1000 160 ● с доходов больше 300 тыс. руб. в год 182 1 02 03000 01 1000 160 |

|

Фиксированные взносы на ОПС на выплату накопительной части |

182 1 02 02150 06 1000 160 |

|

|

Взносы на ОМС |

182 1 02 02103 08 1000 160 |

182 1 02 02020 01 1000 160 |

Кроме того, ввели КБК для уплаты страхвзносов и штрафов за расчетные периоды до 2023 года:

|

Взносы на ОПС |

182 1 02 14010 06 0000 160 |

|

Штрафы по взносам на ОПС |

182 1 16 21010 06 0000 140 |

|

Взносы на ОМС |

182 1 02 14030 08 0000 160 |

|

Штрафы по взносам на ОМС |

182 1 16 21030 08 0000 140 |

|

Взносы на ВНиМ |

182 1 02 14020 06 0000 160 |

|

Штрафы по взносам на ВНиМ |

182 1 16 21020 06 0000 140 |

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

-

«Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Что такое КБК

КБК или код бюджетной классификации – это реквизиты в платёжных и банковских документах, на основании которых происходит распределение перечисленных плательщиком сумм. Если указан неверный КБК, платёж будет считаться уплаченным, но из-за того, что он распределён неверно, за плательщиком будет признана недоимка. Чтобы разобраться в этом вопросе, придётся производить розыск платежа и его перераспределение.

В отношении уплаты страховых взносов за сотрудников и индивидуальных предпринимателей за себя ситуация усложняется тем, что в 2017 году меняется получатель платежей. Взносы на обязательное пенсионное и медицинское страхование, а также взносы на случай временной нетрудоспособности и материнства теперь оплачивают в налоговую инспекцию. Только взносы на травматизм за работников по-прежнему выплачивают в фонд соцстраха.

Основная часть страховых взносов, уплаченных страхователями в 2016 году, уже ушла на реквизиты фондов (ПФР, ФОМС, ФСС). А вот дополнительный взнос ИП за себя (1% при превышении лимита годового дохода в 300 тысяч рублей), если он ещё не был уплачен в текущем году, надо перечислять уже в ФНС. Для работодателей же важен вопрос: по каким КБК платить страховые взносы за декабрь 2016 в январе 2017?

Важно: ставки взносов страхователей за работников и ИП за себя в 2017 году остались прежними. Изменение фиксированных платежей для исчисления пенсии по возрасту индивидуальным предпринимателям вызвано ростом МРОТ (минимальный размер оплаты труда в 2017 году составляет 7 500 рублей), а не увеличением тарифов

Кбк страховые взносы 2021 таблица – Предприятие Инфо

КБК на 2021 год вы найдете в отдельном материале.

С 2021 года меняются некоторые КБК для уплаты налогов и взносов (Приказ Минфина России от 07.12.2021 N 230н). В наших таблицах вы найдете все коды бюджетной классификации, необходимые для правильного заполнения платежек в 2021 году. Изменившиеся по сравнению с 2021 г. коды, а также новые КБК-2021 выделены курсивом и отмечены звездочкой.

КБК-2021 для уплаты налогов для организаций и ИП на ОСН

| Налог на прибыль, в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 01 01011 01 1000 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| — по имуществу, входящему в ЕСГС | 182 1 06 02021 02 1000 110 |

| НДФЛ (ИП «за себя») | 182 1 01 02021 01 1000 110 |

КБК-2021 для уплаты налогов для организаций и ИП на спецрежимах

| Налог при УСН, когда применяется объект налогообложения: | |

| — «доходы» | 182 1 05 01011 01 1000 110 |

| — «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110* |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

Организациям и ИП на УСН нужно обратить внимание на то, что отменен отдельный КБК для перечисления минимального налога. С 2021 года минимальный налог зачисляется на тот же код бюджетной классификации, что и УСН-налог, уплачиваемый в обычном порядке

О последствиях указания в платежке старого КБК при уплате минимального налога читайте в ГК, 2021, № 1, с.63.

КБК: страховые взносы-2021

КБК для всех взносов, контролируемых с 2021 года ФНС, стали новыми.

Обращаем ваше внимание, что для взносов за периоды, истекшие до 2021 г. будут одни КБК, а для взносов за периоды начиная с 2021 г. – другие

То есть, если например взносы за декабрь 2021 г. вы будете перечислять в январе 2021 г., то они уплачиваются на КБК, предназначенные для взносов за периоды, истекшие до 2021 года.

Кбк для взносов за периоды, истекшие до 01.01.2021

| Страховые взносы на ОПС, уплачиваемые в ИФНС | 182 1 02 02010 06 1000 160* |

| Страховые взносы на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ИФНС | 182 1 02 02090 07 1000 160* |

| Страховые взносы на ОМС, уплачиваемые в ИФНС | 182 1 02 02101 08 1011 160* |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02140 06 1100 160* |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя в ИФНС (1%-ные взносы) | 182 1 02 02140 06 1200 160* |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02103 08 1011 160* |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе (уплачиваются в ИФНС): |

Новые КБК по страховым взносам с 2021 года

С 2021 года контроль за расчётом и уплатой страховых взносов переходит от фондов к Федеральной налоговой службе, в связи с чем изменятся реквизиты платёжных документов. На следующий год уже утверждены новые КБК: страховые взносы за работников и в ПФР в 2021 году для ИП за себя.

Кбк пени по страховым взносам в 2021-2021 годах

КБК пени по страховым взносам – в 2021-2021 годах в них вносились изменения. Причем происходило это дважды. Не запутаться в кодах и верно уплатить пени вам поможет эта статья. А заодно расскажем, и как их посчитать.

Расчет пени по страховым взносам в 2021-2021 годах

Заполнение платежки при уплате пени

Новые КБК для уплаты пени по доптарифам страховых взносов с 23.04.2021

Изменения в КБК с 2021 года

Последствия ошибок при уплате пени

Итоги

Расчет пени по страховым взносам в 2021-2021 годах

С 2021 года правила определения суммы пени регламентируются п. 4 ст. 75 НК РФ, содержащим 2 формулы расчета, при которых сумма задолженности умножается на количество дней просрочки и на ставку, равную:

- 1/300 ставки рефинансирования — применяется для физлиц и ИП (независимо от числа дней задержки оплаты) и для юрлиц, допустивших просрочку платежа не больше чем на 30 календарных дней;

- 1/150 ставки рефинансирования — действует только для юрлиц и только для периода задержки оплаты, превысившего 30 календарных дней, при этом за 30 дней задержки будет применена ставка 1/300.

«Несчастные» взносы, которые продолжает курировать ФСС, подчиняются порядку, описанному в ст. 26.11 закона «О соцстраховании от несчастных случаев и производственного травматизма» от 24.07.1998 № 125-ФЗ, и рассчитываются по аналогичной вышеописанным формуле с применением ставки 1/300 ставки рефинансирования.

КБК по НДФЛ на 2017 год

| Наименование платежа | КБК для налога |

КБК для пеней |

КБК для штрафов |

|---|---|---|---|

|

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ |

182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

|

НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: |

182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

|

НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ |

182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

|

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 НК РФ |

182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

Сроки уплаты страховых взносов в 2017 году

В соответствии с п.3 ст.431 НК РФ страховые взносы за истекший календарный месяц перечисляются в бюджет до 15-го числа (включительно) следующего календарного месяца. Если крайний срок уплаты выпадает на выходной или нерабочий праздничный день, то налоговая обязанность исполняется в ближайший следующий за ним рабочий день (п.7 ст.6.1 НК РФ).

Таким образом, страховые взносы в 2017 году нужно перечислить не позднее тех дат, которые указаны в таблице 5.

Таблица 5 — Сроки уплаты страховых взносов в ИФНС в 2017 году

| Период, за который производится уплата | Крайний срок уплаты |

| Декабрь 2016 года | До 16 января 2017 года |

| Январь 2017 года | До 15 февраля 2017 года |

| Февраль 2017 года | До 15 марта 2017 года |

| Март 2017 года | До 17 апреля 2017 года |

| Апрель 2017 года | До 15 мая 2017 года |

| Май 2017 года | До 15 июня 2017 года |

| Июнь 2017 года | До 17 июля 2017 года |

| Июль 2017 года | До 15 августа 2017 года |

| Август 2017 года | До 15 сентября 2017 года |

| Сентябрь 2017 года | До 16 октября 2017 года |

| Октябрь 2017 года | До 15 ноября 2017 года |

| Ноябрь 2017 года | До 15 декабря 2017 года |

| Декабрь 2017 года | До 15 января 2018 года |

Итак, в 2017 году:

1. Взносы на обязательное пенсионное, медицинское и социальное страхование (за исключением взносов «на травматизм») перечисляйте в ИФНС по месту регистрации по новым КБК:

. взносы за декабрь 2016 года со сроком платежа в январе 2017 года перечисляйте по КБК с новым кодом администратора «182» — ФНС России; цифры КБК с 4-й по 20-ю остаются без изменения (за исключением пенсионных взносов по доптарифам);

. взносы за периоды с 2017 года перечисляйте по КБК с новым кодом администратора «182» — ФНС России и новым кодом группы подвида доходов;

2. Взносы «на травматизм» перечисляйте в территориальные отделения ФСС по прежним КБК;

3. Взносы в ИФНС и ФСС перечисляйте не позднее 15-го числа каждого месяца.

Правильное оформление платежных документов – обязательное условие для благополучного выполнения финансовой операции, например, по уплате налогов или страховых взносов. На основании Приказа Минфина РФ 01.07.2013 № 65н подготовлены новые КБК на 2017 год. Коды бюджетной классификации на 2017 год

– важные реквизиты документа, которые нужно заполнять правильно. Наша рубрика в поможет быстро разобраться во всех изменениях по КБК с 2017 года. Чуть ниже вы найдете таблицу с новыми кодами на 2017 год с расшифровкой. В нашем материале уже учтены все изменения КБК, предусмотренные Приказом Приказ Минфина России от 07.12. 2016 № 230н, которым, в частности, введены новые КБК по страховым взносам с 2017 года.

Что нужно знать о КБК

Классификационные бюджетные коды выступают связующим звеном с бюджетом. КБК является отражением многих элементов, которые пришлось бы расписывать долго и нудно, если бы не наличие чисел, ответственные за определенное действие.

Составляющей частью кода является наличие 20 цифр, которые имеют внутреннее функциональное делением. Цифры классификационного бюджетного кода выступают распространиелями данных, отрегулированные законодательно.

Применение КБК позволяет быстро распределять налоги и отчетную документацию по их целевому назначению согласно контролирующему органу.

Налог на имущество, транспорт, землю

- 18210601010031000110 — Налог на имущество физических лиц в местные бюджеты

- 18210601020041000110 — Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов

- 18210601020042100110 — Пени по налогу на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов

- 18210601030101000110 — Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений

- 18210602010021000110 — Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения

- 18210602010022100110 — Пени по налогу на имущество организаций по имуществу, не входящему в Единую систему газоснабжения

- 18210604011021000110 — Транспортный налог с организаций

- 18210604011022100110 — Пени по транспортному налогу с организаций

- 18210604012022100110 — Транспортный налог с физических лиц

- 18210606042041000110 — Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов

- 18210606043101000110 — Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений