- Определение суммы недостачи (порчи)

- Образец

- Счет 94 в бухгалтерском учете: отражение недостач и порчи

- Ждать ли помощи от программы?

- УСН

- Зачем нужны нормативы потерь?

- Особенности налогового учёта

- Налог на прибыль

- НДС

- Бухучет

- При инвентаризации выявлена недостача: как поступить?

- При этом в учете это отражается следующим образом:

- Как правильно составить

- Списание, если виновник не найден

- На что обратить внимание

- Нормативное регулирование

- Корреспонденция счета 94

- Списание в границах норм естественной убыли

- Как оформить недостачу

- На каких основаниях проводится инвентаризация

Определение суммы недостачи (порчи)

Чтобы правильно отразить в бухучете недостачу (порчу), выявленную при приемке ТМЦ, по каждой номенклатурной единице этих активов нужно определить:

- общую сумму недостачи (порчи);

- сумму недостачи (порчи) в пределах норм естественной убыли;

- сумму недостачи (порчи) сверх норм естественной убыли.

Если поставка сопровождалась транспортно-заготовительными расходами, то помимо этого необходимо рассчитать:

- сумму транспортно-заготовительных расходов (ТЗР), которая приходится на общую сумму недостачи (порчи);

- сумму ТЗР, которая приходится на недостачу (порчу) в пределах норм естественной убыли;

- сумму ТЗР, которая приходится на недостачу (порчу) сверх норм естественной убыли.

Действующие на сегодняшний день нормы естественной убыли представлены в таблице.

Общую сумму недостачи (порчи) рассчитайте по формуле:

| Общая сумма недостачи (порчи) | = | Количество недостающих (испорченных) ТМЦ (в соответствующих единицах измерения) | × | Договорная (продажная) цена поставщика (без НДС) за единицу измерения |

Сумму недостачи (порчи) в пределах норм естественной убыли рассчитайте по формуле:

| Сумма недостачи (порчи) в пределах норм естественной убыли | = | Общее количество ТМЦ (в соответствующих единицах измерения) | × | Норма естественной убыли (в %) | × | Договорная (продажная) цена поставщика (без НДС) за единицу измерения |

Сумму недостачи (порчи) сверх норм естественной убыли рассчитайте по формуле:

| Сумма недостачи (порчи) сверх норм естественной убыли | = | Общая сумма недостачи (порчи) | – | Сумма недостачи (порчи) в пределах норм естественной убыли |

Сумму ТЗР, которая приходится на общее количество недостающих (испорченных) ТМЦ, рассчитайте по формуле:

| Сумма ТЗР, которая приходится на общее количество недостающих (испорченных) ТМЦ | = | Сумма ТЗР по данной поставке (без НДС) | × |

Недостача (порча) в натуральных единицах измерения _________________________________ |

||

| Общее количество ТМЦ по данной поставке в натуральных единицах измерения |

Сумму ТЗР, которая приходится на недостачу (порчу) ТМЦ в пределах норм естественной убыли, рассчитайте по формуле:

| Сумма ТЗР, которая приходится на недостачу (порчу) ТМЦ в пределах норм естественной убыли | = | Сумма ТЗР по данной поставке (без НДС) | × |

Недостача (порча) в пределах норм естественной убыли в натуральных единицах измерения ________________________________ |

||

| Общее количество ТМЦ по данной поставке в натуральных единицах измерения |

Сумму ТЗР, которая приходится на недостачу (порчу) ТМЦ сверх норм естественной убыли, рассчитайте по формуле:

| Сумма ТЗР, которая приходится на недостачу (порчу) ТМЦ сверх норм естественной убыли | = | Сумма ТЗР, которая приходится на общее количество недостающих (испорченных) ТМЦ | – | Сумма ТЗР, которая приходится на недостачу (порчу) ТМЦ в пределах норм естественной убыли |

Такой порядок следует из положений пункта 58 и подпункта «а» пункта 234 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н. Расчет оформите бухгалтерской справкой.

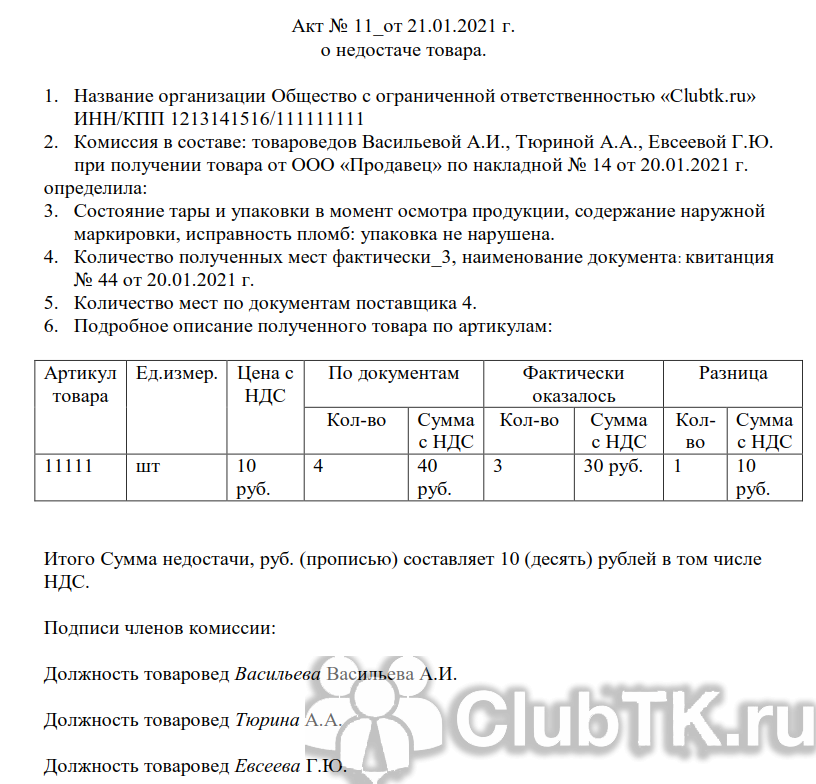

Образец

Предлагаем образец типовой формы:

|

Акт _______ №________от________20___г.

при получении товара от ООО «____________» по накладной №_______________ от_________сч. ф. №_____________от______________ определила:

Итого: Сумма недостачи, руб. (прописью) составляет__________________в том числе НДС, руб. (прописью)__________________________. Подписи членов комиссии: Должность______________________подпись_______________Ф.И.О. Должность______________________подпись_______________Ф.И.О. Должность______________________подпись_______________Ф.И.О. |

Заполненный образец:

Счет 94 в бухгалтерском учете: отражение недостач и порчи

Отражать недостачи по 94 счету следует в случаях, выявленных при:

- проведении инвентаризации;

- получении ТМЦ от поставщика, в пределах, прописанных в договоре поставки (естественная убыль)

По дебету счета 94 проводят недостачи в суммах:

- фактической себестоимости, если ТМЦ полностью испорчены или отсутствуют

- остаточной стоимости – для основных средств, которые полностью пришли в негодность или отсутствуют

- фактические убытки, если ТМЦ утрачено частично

Основные проводки начислений по счету 94:

| Операций | Счет |

| Списание остаточной стоимости основного средства при его полной негодности или отсутствии (хищении, недостаче) | 01 |

| Недостача или порча материалов | 10 |

| Недостача или порча товаров на складе | 41 |

| Недостача или порча оборудования | 07 |

| Недостача денежных средств в кассе | 50 |

| Недостача, выявленная на производстве | 20 (23, 29) |

| Недостача, выявленная при приемке ТМЦ от поставщика | 60 |

| Недостача вложений во внеоборотные активы | 08 |

Ждать ли помощи от программы?

Программные продукты, придуманные для ведения бухгалтерского учета, предоставляют разные возможности для выявления недостачи и закрытия оборотов.

В 1С версии 8.3 отразить сумму найденных при инвентаризации недостач можно с помощью документа «Инвентаризация товаров на складе» по подразделению и МОЛ.

После его заполнения и проведения можно «создать на основании» этого документа «Списание товаров». Здесь уже вручную необходимо выполнить подбор товарной номенклатуры, проставить количество, а сумму проставит программа. Изучить этот процесс можно с помощью видео

Списание в пределах норм и выше, независимо от наличия виновного лица, придется делать в любой версии 1С в ручных операциях. В версии 8.2 и 8.3 для этого необходимо зайти в меню «Учет, налоги и отчетность», выбрать раздел «Ведение учета» и зайти в подраздел «Операции, введенные вручную». При самостоятельном создании операции нужно прописывать все проводки и заполнять все требуемые субконто.

Для конфигурации 1С УПП 94 счет закрывается списанием товаров, но необходимо прописать в настройках способ оценки стоимости «По плановой себестоимости». В противном случае себестоимость может некорректно считаться из-за перекоса в регистрах.

УСН

Налоговую базу организаций на упрощенке, которые платят единый налог с доходов, расходы в виде недостачи и порчи не уменьшают (п. 1 ст. 346.14 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, то потери от недостачи (порчи), выявленные при приеме ТМЦ, включите в состав материальных расходов в пределах норм естественной убыли (подп. 5 п. 1, п. 2 ст. 346.16, подп. 2 п. 7 ст. 254 НК РФ). Эти расходы уменьшают налоговую базу при выявлении недостачи (порчи) при условии, что полученные материалы были оплачены (подп. 1 п. 2 ст. 346.17 НК РФ).

Недостачу (порчу) сверх норм естественной убыли при расчете единого налога не учитывайте. На эту сумму выставьте претензию поставщику (перевозчику). Если поставщик (перевозчик) признал претензию и вернул излишне полученную сумму организации-покупателю, налоговую базу не увеличивайте. Эта сумма не является доходом (ст. 41 НК РФ). Она лишь уменьшает дебиторскую задолженность, возникшую у организации в связи с недостачей (порчей). Поэтому ни к доходам от реализации, ни к внереализационным доходам эту сумму отнести нельзя (п. 1 ст. 346.15 НК РФ). Такой подход подтверждают, например, письма УФНС России по г. Москве от 30 сентября 2005 г. № 18-11/3/69747 и от 31 марта 2005 г. № 18-11/3/21626.

Зачем нужны нормативы потерь?

Счет 94 «Недостачи и потери от порчи ценностей» оказывает влияние на формирование расходной части. На нем отображаются:

- Недостачи, выявленные в ходе инвентаризации.

- Ущерб в результате порчи имущества предприятия.

Данный счет — активно-пассивный, поэтому у него могут быть остатки по дебету и по кредиту. На дебете собирается утраченное имущество в суммовом выражении. В зависимости от количества для потерь существуют определенные показатели, руководствуясь которыми, компания списывает свой урон:

- в пределах норм естественной убыли;

- сверх норм естественной убыли с назначением ответственного лица;

- сверх норм естественной убыли без конкретного виновника.

Естественная убыль — это свойства имущества к усушке, утряске, гниению, бою посуды и прочим факторам, не зависящим от перевозчика, поставщика или кладовщика.

Для каждого такого продукта в торговле есть нормы, в пределах которых допустимы недостачи и потери. Например, при перевозке персиков некоторое количество может быть раздавлено в таре, так как это очень нежный продукт, а на дорогах встречаются ямы и колдобины.

Чтобы этот фактор не использовался в целях хищения, для товара установлен свой норматив. Утрата сверх положенного норматива расценивается как кража или умышленная порча. Рассчитывается естественная убыль по формуле:

стоимость (масса) товара * норматив убыли / 100.

Особенности налогового учёта

Посмотрим на выявленную недостачу сквозь призму Налогового кодекса.

Налог на прибыль

На основании 265 статьи Налогового кодекса, выявленная недостача приравнивается к внереализационным расходам. При необходимости восполнения материально-производственных запасов, это учитывается в качестве расходов в том периоде, когда была выявлена недостача.

НДС

В принципе, налог на добавленную стоимость подлежит восстановлению, однако, в списке оснований, установленных ст. 170 Налогового кодекса, недостача не значится. Поэтому данный аспект остаётся спорным, что часто приводит к судебным разбирательствам.

https://youtube.com/watch?v=QdDh5tAcqFk%3F

Бухучет

В бухучете недостачу (порчу) ТМЦ отразите проводками:

Дебет 94 Кредит 60

– отражена недостача (порча) ТМЦ в пределах норм естественной убыли;

Дебет 10 (15, 41) Кредит 94

– списана недостача (порча) ТМЦ в пределах норм естественной убыли.

На сумму недостачи (порчи) сверх норм естественной убыли выставите претензию поставщику (перевозчику). Сумма претензии должна включать в себя НДС, ранее предъявленный поставщиком, и ТЗР (в части, относящейся к недопоставленным (испорченным) ТМЦ):

Дебет 76 Кредит 60

– выставлена претензия на сумму недостачи (порчи) с учетом НДС и ТЗР.

Такой порядок установлен пунктом 59 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Если поставщик (перевозчик) признал претензию, то он обязан вернуть излишне полученную сумму на расчетный счет организации-покупателя или зачесть ее в счет будущих поставок (транспортных услуг):

Дебет 51 (60) Кредит 76

– отражен возврат денег (зачет) в связи с признанием претензии поставщиком (перевозчиком).

Сумма недостачи (порчи) отражается в составе прочих расходов, если:

- она возникла в результате форс-мажорных обстоятельств;

- поставщик (перевозчик) отказался возмещать недостачу (порчу) и в судебном порядке взыскать возмещение не удалось.

В этих случаях в учете сделайте проводки:

Дебет 94 Кредит 76

– списана недостача (порча), претензия по которой была отклонена (возникшая в результате форс-мажорных обстоятельств);

Дебет 91-2 Кредит 94

– включена в состав прочих расходов сумма списанной недостачи (порчи).

Такой порядок следует из пунктов 11 и 13 ПБУ 10/99 и Инструкции к плану счетов.

Порядок налогового учета недостач (потерь), выявленных при приеме ТМЦ, зависит от системы налогообложения, которую применяет организация.

При инвентаризации выявлена недостача: как поступить?

Обнаружение расхождений в ходе проверки требует составления специальной ведомости. В документ вносятся полученные результаты инвентаризации: размеры недостачи, естественная убыль, показатели допустимой недостачи, рыночная и балансовая стоимость продукции и разница между базовыми показателями. Документ заверяется членами инвентаризационной комиссии.

Базовыми документами для оформления недостачи считаются унифицированные формы:

- ИНВ-6 или акт для инвентаризации продукции, находящейся в пути;

- ИНВ-5 или перечень уже принятой и хранящейся на складе продукции или выставленной в торговом зале;

- ИНВ-19 или сличительная ведомость для учета материальных ценностей.

Итогом проведенной инвентаризации становится принятие администрацией магазина правомерных решений в отношении дальнейших действий. К самым распространенным относятся:

- штрафные санкции по отношению к виновным лицам;

- фиксирование недостачи в порядке нормы естественной убыли;

- проведение контрольных бухгалтерских проверок.

Важно! В ряде случаев при отсутствии доказательств вины конкретного лица, может потребоваться организация уголовного дела

При этом в учете это отражается следующим образом:

|

Корреспонденция счетов |

Содержание операции |

||

|

Дебет |

Кредит |

||

|

94 |

60 |

Отражена недостача в пределах норм |

|

|

44 |

94 |

Недостача в пределах норм списывается на транспортно-заготовительные расходы |

Недостача, выявленная при приемке товаров (сверх норм естественной убыли) оформляется соответствующим актом.

Недостача товаров сверх норм естественной убыли выставляется поставщику в виде претензии, в которой выдвигаются требования на возмещение самой недостачи и, если договором поставки были предусмотрены штрафные санкции, предъявляются требования и по их уплате.

В бухгалтерском учете выставление претензии поставщику отражается следующим образом:

|

Корреспонденция счетов |

Содержание операции |

||

|

Дебет |

Кредит |

||

|

76-2 |

60 |

Отражена недостача сверх норм |

|

|

76-2 |

91-2 |

Признана поставщиком сумма штрафных санкций в соответствии с договором |

Если поставщик не признает сумму штрафных санкций, то торговая организация — покупатель, вправе обратиться в арбитраж, и тогда на основании вынесенного судебным органом решения, бухгалтер торговой организации либо начисляет штрафные санкции, либо нет. Суммы полученных штрафных санкций будут представлять собой у организации-покупателя внереализационными доход.

При оплате поставщиком суммы недостачи и штрафных санкций составляется следующая бухгалтерская запись:

|

Корреспонденция счетов |

Содержание операции |

||

|

Дебет |

Кредит |

||

|

51 |

76-2 |

Получены от поставщика денежные средства |

Если судебные инстанции отказывают во взыскании сумм потерь с поставщиков или транспортных организаций, тогда сумма недостачи, первоначально учтенная на счете 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по претензиям» списывается на счет 94 «Недостачи и потери от порчи ценностей».

Штрафные санкции (штрафы, пени, иные санкции, связанные с нарушением договорных обязательств, а также суммы возмещения ущерба) в соответствии со статьей 250 НК РФ признаются внереализационными доходами. В связи с этим необходимо несколько слов сказать и о налоге на добавленную стоимость по таким штрафным санкциям. Будет ли при их получении, у организации — покупателя, возникать НДС?

Думается, что нет. Попробуем аргументировать свою позицию.

НДС с суммы штрафных санкций возникает в тех случаях, когда речь идет о штрафах, связанных с оплатой реализованных товаров (работ, услуг). В такой ситуации на основании положений пункта 2 статьи 153 и статьи 162 НК РФ, НДС возникает.

Мы же рассматриваем вариант получения штрафных санкций при выставлении претензии поставщику, в случае, если штрафные санкции за нарушение договорных обязательств, предусмотрены договором поставки.

Согласно статье 330 Гражданского кодекса Российской Федерации:

«Неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения. По требованию об уплате неустойки кредитор не обязан доказывать причинение ему убытков».

Данные штрафные санкции никак не связаны с оплатой реализованных товаров. Они выступают способом исполнения обязательств. А если сумма штрафа не связана с оплатой реализованных товаров, то у организации — покупателя нет оснований для начисления НДС, так как в указанных статьях НК РФ (153 и 162) речь идет о суммах штрафных санкций, связанных с оплатой товаров (работ, услуг). Таким образом, сумма штрафа, полученная от поставщика, не включается организацией торговли в налогооблагаемую базу по НДС.

Как правильно составить

Существует официальная бухгалтерская форма акта недостачи товара — ТОРГ-2 (для импортных изделий — ТОРГ-3). Бланк этой формы состоит из четырех листов и приспособлен для максимально подробного описания недостачи, что является как преимуществом, так и недостатком. Не всем удобно использовать такой образец. Поэтому, если она не подходит под ваши цели, можете создать собственную: закон этого не запрещает. Главное — составить правильную структуру. Если вы хотите создать собственный шаблон акта недостачи товара, придерживайтесь следующей схемы:

- Шапка документа отводится для реквизитов адресата: название компании (либо ФИО поставщика) и адрес, по которому следует доставить акт;

- После шапки следует название акта и начинается его фактологическая часть с детальным описанием произошедшего;

- В нижней части размещаются места для подписей всех участников комиссии.

Списание, если виновник не найден

Но вернемся к 94-му счету и рассмотрим третий вариант его списания.

В том случае, когда виновник не установлен либо суд отказал во взыскании материального ущерба, здесь делать нечего, ущерб списывается на финансовые результаты предприятия, в прочие расходы:

| Дебет | Кредит |

| 91 | 94 |

Частным случаем этого варианта является ущерб, возникший в результате чрезвычайных ситуаций или стихийного бедствия (война, пожар, наводнение, ураган, падение метеорита и пр.). Этим «виновникам» предъявить претензию, к сожалению, не получится. В таком случае списание производится сразу на 99-й счет «Прибыли и убытки», и проводка выглядит так:

| Дебет | Кредит |

| 99 | 94 |

На что обратить внимание

Подписанный акт направляют в бухгалтерский отдел компании, где документ заверяют круглой печатью и оставляют на хранение в архиве. Акты хранятся в течение трех лет.

Акт недостачи товара применяется во время приемки, при инвентаризации предприятия, в случае несчастного случая, повлекшего потерю товара: это отражается в названии документа и его фактологической части.

По возможности, комиссия, подписывающая акт, должна состоять, как минимум, из трех человек. Исключения допускаются для индивидуальных предпринимателей без сотрудников.

Обратите внимание на то, что заявление на компенсацию расходов, связанных с недостачей, должно быть подано не позднее, чем через месяц после заверения акта недостачи

Нормативное регулирование

Чтобы правильно оформить различные акты стоит обратиться к нормативным документам, устанавливающим порядок заполнения таких документов.

Чтобы правильно оформить различные акты стоит обратиться к нормативным документам, устанавливающим порядок заполнения таких документов.

- ТОРГ-2 заполняют в случае приема товара. Он должен оформляться в 4-х экземплярах;

- ТОРГ-3 оформляют при сотрудничестве с зарубежными партнерами в 5-ти экземплярах;

- ТОРГ-12 учитывают товары, подлежащие возврату и перечисляют недостающую продукцию.

Сотрудникам, ответственным за заполнение этих документов необходимо ознакомится с каждым из них и знать тонкости их заполнения. Так как это даст возможность избежать проблем с контролирующими органами в будущем.

О проводках по списанию недостачи товара расскажет видеоролик ниже:

Корреспонденция счета 94

Таблица 1. По дебету счета 94:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

| Дт | Кт | Описание проводки |

| 94 | 01 | Зарегистрирована недостача основных средств |

| 94 | 03 | Зарегистрирована недостача имущества для сдачи в аренду |

| 94 | 07 | Зарегистрирована недостача оборудования сданного в монтаж |

| 94 | 08 | Зарегистрирована недостача вложений во внеоборотные активы |

| 94 | 10 | Зарегистрирована недостача материалов |

| 94 | 11 | Зарегистрирована потеря стоимости вынужденно забитых или павших животных |

| 94 | 16 | Отнесена сумма отклонений касающихся испорченных или недостающих МПЗ на недостачи (при использовании счета 15) |

| 94 | 19 | Отнесена сумма НДС касающихся испорченных или недостающих МПЗ на недостачи |

| 94 | 20 | Зарегистрирована недостача, обнаруженная в производстве |

| 94 | 21 | Зарегистрирована недостача полуфабрикатов |

| 94 | 23 | Зарегистрирована недостача, обнаруженная во вспомогательном производстве |

| 94 | 29 | Зарегистрирована недостача, обнаруженная в обслуживающих производствах |

| 94 | 41 | Зарегистрирована недостача товаров |

| 94 | 42 | Отражена сторнированная торговая наценка по выбывшим розничным ТМЦ |

| 94 | 43 | Зарегистрирована недостача готовой продукции |

| 94 | 44 | Отнесены расходы на продажу по выбывшим товарам или готовой продукции на недостачи |

| 94 | 45 | Зарегистрирована недостача отгруженных товаров или готовой продукции |

| 94 | 50.1 | Зарегистрирована недостача наличных денег в кассе (при ревизии или инвентаризации) |

| 94 | 50.2 | Зарегистрирована недостача денежных документов в кассе (при ревизии или инвентаризации) |

| 94 | 60 | Зарегистрирована недостача при приёмке ТМЦ поступивших от поставщиков |

| 94 | 71 | Зарегистрированы подотчётные суммы, по которым подотчетное лицо не отчиталась в установленный срок или потраченные необоснованно |

| 94 | 73.2 | не подлежащая взысканию с виновного лица (сотрудника) сумма материального ущерба учтена в составе потерь и недостач |

| 94 | 76.2 | Сумма недостач и потерь не подлежащая взысканию с виновного лица (поставщика) учтена в составе потерь и недостач |

Таблица 2. По кредиту счета 94:

| Дт | Кт | Описание проводки |

| 08.3 | 94 | Списана недостача ТМЦ предназначенных для строительства (в пределах естественной убыли) |

| 20 | 94 | Нормируемые недостачи учтены в производстве |

| 23 | 94 | Нормируемые недостачи учтены во вспомогательном производстве |

| 25 | 94 | Нормируемые недостачи учтены на общепроизводственные затраты |

| 26 | 94 | Нормируемые недостачи учтены на общехозяйственные затраты |

| 29 | 94 | Нормируемые недостачи учтены в обслуживающем производстве |

| 44 | 94 | Нормируемые недостачи учтены в расходах на продажи |

| 70 | 94 | Ненормируемые недостачи возмещены из заработной платы сотрудника |

| 73.2 | 94 | Ненормируемые недостачи возмещены виновным лицом (не из заработной платы) |

| 91.2 | 94 | Ненормируемые недостачи списаны на прочие расходы |

Списание в границах норм естественной убыли

В том случае, когда потери от порчи ТМЦ находятся в границах естественной убыли (усушка, утруска и пр.), эти потери списываются на себестоимость, то есть на счета издержек производства:

| Дебет | Кредит |

| 20 «Основное производство»

23 «Дополнительное производство» 25 «Общепроизводственные расходы» 26 «Общехозяйственные расходы» |

94 |

В случае если недостачи выявлены при приемке товарно-материальных ценностей от поставщика и находятся в пределах оговоренных в заключенных с ним договоре значений, то такие потери списываются на стоимость принятых ТМЦ:

| Дебет | Кредит |

| 10 «Материалы» (по соответствующим субсчетам)

41 «Товары» |

94 |

Как оформить недостачу

Когда по итогам инвентаризации обнаружили недостачу, действовать нужно так:

- Оформить инвентарищационную опись и сличительную ведомость.

- Составить ведомость учета результатов инвентаризации.

- Отразить недостачу на бухгалтерских счетах.

- Указать недостачу в налоговом учете.

Оформить инвентаризационную опись и сличительную ведомость. В инвентаризационной описи указывают все товары, которые необходимо проверить на инвентаризации. В сличительной ведомости фиксируют только расхождения. В нашем случае — недостачу.

Если проводили инвентаризацию основных средств, нужно использовать инвентаризационную опись ИНВ-1 и сличительную ведомость ИНВ-18.

Что такое основные средства

При инвентаризации остального имущества используют формы ИНВ-3 и ИНВ-19.

Форма ИНВ-19

Один экземпляр сличительной ведомости оставляют в бухгалтерии, а второй передают материально ответственному лицу.

Недостачи отражают на второй странице формы ИНВ-19

Составить ведомость учета результатов инвентаризации. Для этого разработали форму ИНВ-26, в ней отражают сумму всех избытков и недостач по бухгалтерским счетам и указывают причину, по которой произошла недостача.

Форма ИНВ-26

В ведомости ИНВ-26 отражают сумму недостачи по бухгалтерским счетам

Отразить недостачу на бухгалтерских счетах. Как отразить недостачу в бухучете, зависит от того, есть ли МОЛ и по какой причине недосчитались имущества.

Общей для всех случаев недостачи будет следующая проводка: дебет 94, кредит счета, по которому выявили недостачу. Например, при недостаче товарно-материальных ценностей — кредит 10.

Если есть материально ответственное лицо и доказана его вина, можно отнести сумму недостачи на расчеты с ним проводкой: дебет 73-2, кредит 94.

Для взыскания недостачи с работника можно использовать проводку: дебет 50, кредит 73-2 — если он уплатит сумму в кассу. Дебет 70, кредит 73-2 — если сумму недостачи удержите из зарплаты.

Если виновного нет, списание недостачи при инвентаризации относят в прочие расходы: дебет 91-2, кредит 94.

Отразить недостачу в налоговом учете. Недостачу в рамках норм естественной убыли приравнивают к материальным расходам. Все, что больше норм, можно отнести на внереализационные расходы. Для этого недостачу нужно подтвердить актом инвентаризации.

Если недостача произошла по вине работника или других лиц и вина доказана, понадобятся документы, которые подтверждают, что сотрудник готов возместить недостачу или решение суда о взыскании ущерба. Если виновник возместит потери, сумму надо включить во внереализационные доходы.

Если недостача возникла в результате чрезвычайной ситуации, нужно оформить документы, которые это подтверждают. Их предоставят по запросу соответствующие госструктуры, например при пожаре — МЧС, при хищении — полиция.

На каких основаниях проводится инвентаризация

Инвентаризация необходима на любых предприятиях, независимо от направления деятельности, в том числе, бюджетным организациям

По способу проведения, инвентаризация может быть плановой и внеплановой. В первом случае, проведение данной процедуры регулируется нормативными документами предприятия. Периодичность проверки устанавливается руководителем, в зависимости от оборота и специфики деятельности.

Основаниями для внеплановой инвентаризации могут послужить чрезвычайные происшествия. Например:

- Подозрение на хищение товаров;

- Пожар на складе;

- Продажа предприятия.

Кроме того, проверка наличия товарно-материальных ценностей может производиться при смене лица, ответственного за хранение.