- Каким критериям должны соответствовать расходы?

- Правило «50-30-20» для распределения расходов

- Что думают бизнесмены о новом режиме

- НДС при отсутствии доходов

- Что запомнить по бизнес-картам

- Бизнес-карты от Тинькофф

- Плюсы бюджетирования

- 1. Бюджет помогает проанализировать работу компании

- Подстройте приложение под себя, чтобы не чувствовать его «вес»

- Контроль должен стать рутиной, которая полезна для ваших карманов

- Бюджетный цикл

- Если работаете с НДС и покупаете у контрагентов, нужны акты, накладные и счета-фактуры

- Если работаете без НДС, сохраните кассовый чек после покупки

- Форма отчёта о финансовых результатах

- Шаг 1. Записываем все расходы

- Живите как миллионер

- Как приучить себя учитывать расходы регулярно?

- Минусы АУСН

- От учёта никуда не деться

- Можно работать только с определёнными банками

- Есть неудобства для работодателей и их сотрудников

Каким критериям должны соответствовать расходы?

Основной риск для налогоплательщика при применении УСН «доходы минус расходы» заключается в непризнании налоговой инспекцией расходов, заявленных им в декларации. Если инспекция не согласится с формированием налоговой базы, то, кроме недоимки, будет рассчитана пеня и наложен штраф по ст. 122 НК РФ (20% от неуплаченной суммы налога)

Поэтому важно понимать, каким критериям должны соответствовать расходы, помимо наличия в представленном выше перечне.

Учитываемые налогоплательщиком на УСН расходы должны быть одновременно экономически оправданны, документально подтверждены и направлены на получение дохода (п. 1 ст. 252 НК РФ):

Экономическая оправданность расходов и направленность их на получение дохода

Расходы должны быть направлены на получение прибыли, т.е. иметь деловую цель. Например, налогоплательщик может доказать, что расходы на выплаты увольняемых работников являются целесообразными, так как значение имеет деловая цель – намерение получить положительный экономический эффект в связи с увольнением конкретных работников, в том числе вследствие уменьшения или изменения структуры персонала, замены работников; кроме того, выходное пособие выполняет функцию защиты работника от временной потери дохода до трудоустройства4.

В случае отсутствия деловой цели налоговый орган, а вслед за ним и суд могут сделать вывод о получении налогоплательщиком необоснованной налоговой выгоды с доначислением соответствующей суммы налога. О необоснованности налоговой выгоды могут свидетельствовать подтвержденные доказательствами доводы налогового органа о наличии следующих обстоятельств5:

- невозможность реального осуществления налогоплательщиком указанных операций с учетом времени, места нахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг (например, среднесписочная численность сотрудников организации – 0 человек, а она оказала услуги на несколько миллионов рублей);

- отсутствие условий, необходимых для достижения результатов соответствующей экономической деятельности, в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- учет для целей налогообложения только тех хозяйственных операций, которые непосредственно связаны с возникновением налоговой выгоды, если для данного вида деятельности также требуются совершение и учет иных хозяйственных операций;

- совершение операций с товаром, который не производился или не мог быть произведен в объеме, указанном налогоплательщиком в документах бухгалтерского учета.

Отметим, что налоговое законодательство не содержит положений, позволяющих налоговому органу при применении ст. 252 НК РФ оценивать произведенные налогоплательщиками расходы с позиции их экономической целесообразности6.

Таким образом, обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности7.

Документальная подтвержденность расходов

Минфин разъяснил, что под документально подтвержденными расходами понимаются затраты, подтвержденные8:

- документами, оформленными в соответствии с законодательством РФ;

- документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы;

- документами, косвенно подтверждающими расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Затраты налогоплательщиков могут быть обоснованы любыми документами, напрямую или косвенно подтверждающими факт их осуществления, так как Налоговый кодекс не устанавливает конкретный перечень документов, подтверждающих произведенные расходы.

В то же время суд встанет на сторону налогового органа при формальном составлении первичных документов, в которых не отражены действительные хозяйственные операции9, либо при представлении документов, по которым невозможно определить, как осуществлялся учет оказанных услуг, каким образом рассчитывалась их стоимость и размер затрат10.

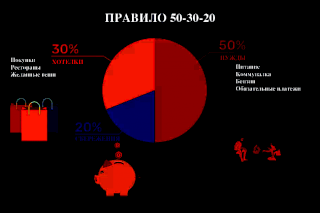

Правило «50-30-20» для распределения расходов

Если раньше вы никогда не занимались систематизированием своего семейного бюджета, то прежде чем внедрять новое правило, необходимо некоторое время понаблюдать за ежемесячными тратами. Опыт других людей не подойдет, так как каждый имеет свой список расходов.

Для эффективного управления личными финансами и внедрения системы «50-20-30» не нужно составлять сложные планы и таблицы. Будет достаточно распределить все свои траты на три категории:

- Первая составляет 50% всего дохода. В нее входят расходы на питание, оплату коммунальных услуг и другие обязательные платежи.

- На вторую отводится 20%. Это будут сбережения на мечту, открытие своего бизнеса, инвестиции в прибыльное дело или же эти деньги можно использовать на уплату долгов, если они есть.

- На третью категорию отводится 30% дохода – они предназначены для развлечений, покупку не очень нужных, но желанных вещей.

Правило 50-30-20

Правило 50-30-20

Что думают бизнесмены о новом режиме

По данным опроса, 97% представителей микробизнеса, попавших в выборку, не собираются переходить на АУСН. Основные причины:

- Не получится перейти по формальным признакам — 47%. Ограничения по выручке и численности для АУСН намного жёстче, чем для обычной упрощёнки.

- Невыгодно из-за повышения налоговой нагрузки — 39%. Не всегда повышение ставок по АУСН перекрывает экономию на страховых взносах.Это мы покажем на примерах в конце статьи.

- Другая причина — 11%. Чаще всего бизнесмены из этой группы говорили, что не доверяют расчётам налоговиков и хотят сначала посмотреть, как будет практически применяться новый режим.

НДС при отсутствии доходов

Данный вопрос изначально является спорным. На практике сложилось два варианта действий в ситуации, когда доходов нет, а затраты и «входной» НДС по ним присутствуют. Прокомментируем возможные действия на примере.

Пример 4. ООО «Орел» и ООО «Рикс» в текущем налоговом периоде понесли расходы, направленные на извлечение прибыли, однако выручку предприятия не имели. При этом по понесенным расходам компании уплатили своим контрагентам «входной» НДС. При этом руководителями организаций был утвержден следующий порядок действий.

ООО «Орел». Сумма уплаченного НДС была отнесена на вычет при расчетах с бюджетом в текущем налоговом периоде.

ООО «Рикс». Сумма уплаченного НДС не отражалась в книге покупок текущего налогового периода, а была оставлена на следующие налоговые периоды до момента появления реализации.

Обратите внимание: какой бы способ ни выбрало предприятие, необходимо не забыть прописать его в учетной политике. Это поможет отстоять правоту своей позиции перед налоговым органом и, если события разовьются дальше, в суде

За более консервативный и выгодный для бюджета вариант на протяжении ряда лет выступают финансисты (см., например, Письма Минфина России от 30.03.2010 N 03-07-11/79, от 25.12.2007 N 03-07-11/642, от 08.02.2005 N 03-04-11/23), а также представители налогового ведомства (см. Письмо УФНС России по г. Москве от 23.12.2009 N 16-15/135777).

Суды не соглашаются с таким подходом. Об этом можно прочитать в Постановлении Президиума ВАС РФ от 03.05.2006 N 14996/05. Аналогичные решения принимают и суды регионов (Постановление ФАС Восточно-Сибирского округа от 06.08.2007 N А33-1401/07-Ф02-4901/07 и др.). Поэтому каждое предприятие должно определить для себя ту меру риска, которую оно согласно нести в отношениях с государством.

Но вернемся к исходной ситуации и рассмотрим ее под другим углом. Фирма только начала свою деятельность или приняла решение об открытии нового производства. Раз у организации нет доходов, то финансироваться она может либо из накопленных собственных средств, либо из привлеченных, то есть заемных, средств. Если текущая деятельность оплачивается за счет собственных средств, то возможности отнесения НДС к возмещению и позицию контролеров мы уже рассмотрели выше.

Но очень часто источником финансирования выступают заемные средства, что добавляет сложности в непростую ситуацию и приводит к отказам со стороны проверяющих в принятии заявленных налогоплательщиками вычетов. По этому поводу существует немало судебных разбирательств, что не мешает налоговикам вновь и вновь отказывать налогоплательщикам в вычетах, постоянно подозревая их в недобросовестности.

Постановление Президиума ВАС РФ от 30.10.2007 N 6399/07 признало правоту налогоплательщика и право на вычет сумм налога, уплаченного за счет заемных средств. При этом судьи использовали следующую логику размышлений. Выводы об отсутствии у общества права на возмещение налога на добавленную стоимость в связи с расчетом за товар заемными денежными средствами не соответствует закону. Приобретенное имущество является собственностью общества, следовательно, в случае невозможности погашения кредитов денежными средствами имеется возможность исполнения кредитных обязательств путем реализации этого имущества. Привлечение дополнительных средств при расчетах за приобретенное лизинговое имущество не может служить свидетельством создания схемы, направленной на незаконное возмещение из бюджета налога на добавленную стоимость.

При этом суд в целях разграничения реальных и притворных сделок анализировал реальность затрат налогоплательщика. Суд установил, что требование о подтверждении реальности затрат налогоплательщика может быть не соблюдено только в том случае, если задолженность заемщика перед кредитором явно не подлежит оплате в будущем (то есть стороны договора займа изначально предполагали, что заемные средства не будут возвращены).

Таким образом, при отсутствии доходов НДС по понесенным расходам, оплаченным как за счет собственных, так и за счет заемных средств, принимается к вычету при расчетах с бюджетом. А вот окончательное решение, стоит рисковать или нет, остается за налогоплательщиком.

Что запомнить по бизнес-картам

- ИП на ПСН, НПД и УСН «Доходы» не собирают подтверждающие документы, если оплачивают покупки сами. Если бизнес-картой расплачиваются сотрудники, нужен авансовый отчет.

- ИП на УСН «Доходы минус расходы» и ОСН собирают подтверждающие документы по тратам на бизнес, чтобы уменьшить налог на доходы. Если бизнес-картой расплачиваются сотрудники, дополнительно нужен авансовый отчет.

- Компании всегда собирают подтверждающие документы по расходам.

- Кассовый чек используют как подтверждающий документ, если не нужно принимать НДС к вычету.

- Акты и накладные используют как подтверждающий документ, если заключили договор с контрагентом.

- НДС к вычету принимают по счету-фактуре, в котором он выделен отдельной строкой. Компания получит такой документ, если заключила договор с контрагентом на ОСН.

- Без счета-фактуры НДС принимают к вычету только по командировочным расходам на гостиницу, авиа- и ж/д билеты. В этих случаях подойдет бланк строгой отчетности с выделенным НДС.

- Компании и ИП с сотрудниками на УСН «Доходы минус расходы» и ОСН предоставляют авансовый отчет по всем тратам сотрудников.

Предложение Тинькофф

Бизнес-карты от Тинькофф

Бесплатно выпустим карты к вашему расчетному счету.

- Все траты отражаются в личном кабинете

- Ограничение трат по лимитам и категориям для сотрудников

- Детализированные чеки

Оставить заявкуМне нравится статья

Плюсы бюджетирования

1. Бюджет помогает проанализировать работу компании

Процесс планирования заставляет отстраниться и посмотреть со стороны на свой бизнес, что дает возможность увидеть ошибки. Иногда в текущей работе не очевидны большие затраты на аренду, рекламу, недооцениваются мелкие расходы

При составлении и исполнении бюджета на эти моменты приходится обращать внимание

Светлана Соколова, генеральный директор коммуникационного агентства MYGRIBS:

«Много заработать» – звучит как мечта, а не как цель. Много это сколько? За какой период? Какими способами этого добиться? Бюджет помогает конкретизировать цель и определить, сколько нужно потратить средств для ее достижения.

Максим Ковалевский, директор Chocolate Fiesta:

Подстройте приложение под себя, чтобы не чувствовать его «вес»

Настройте его заранее. Уберите ненужные статьи расходов, добавьте важные вам, внесите кошельки, карты, кредиты и заначки. Это ускорит и сделает нагляднее весь процесс.

Разделите питание минимум на две категории: продукты из магазина и еда вне дома вроде фастфуда, кафе и ресторанов. Будет удобнее отслеживать свои привычки.

Не бойтесь остаться без групп, которые только кажутся нужными. Например, «спорт» или «образование». Если вы не ходите на фитнес или учитесь на бюджете, то освободите место для «творчества» или «ремонта».

Определите приоритетные статьи лично для себя, потому что бесплатные версии приложений часто ограничивают их количество.

Контроль должен стать рутиной, которая полезна для ваших карманов

Записывать советую постоянно, особенно, если часто оплачиваете наличными. В самом начале не захочется тратить время. Но потом от не введённых расходов появится зуд, как если бы не почистили утром зубы.

Потом приходит четкое понимание, где и когда вы потратились. Часто злился от удивления, если денег было на счету меньше, чем ожидал. Сейчас открываю нужный месяц или неделю и проверяю, что за яма.

Некоторые приложения предлагают синхронизацию с банковскими картами и возможность добавлять чеки. Это облегчает ввод данных, но чаще всего фичи закрыты за пейволом.

Графики отражают доминирующие группы, которым следует уделить внимание. Например, много потратили на проезд – проверьте, не слишком ли часто пользовались такси

После первого месяца учёта можно установить бюджеты по категориям и проверить, насколько вписываетесь в них. А сэкономленное отложить.

Наглядное сравнение помогает изменить образ жизни. Вижу, что трачусь на развлечения сильнее, чем на здоровье и спорт, значит, покупаю меньше игр и иду к тренеру. Это личные примеры, которые стараюсь исправить. У вас могут появиться свои, и вот это выявление приоритетов мотивирует улучшать ежедневную рутину.

Бюджетный цикл

Он состоит из трех фаз: планирования, контроля и анализа.

Самая важная часть ведения бюджета – планирование, ошибка здесь может дорого обойтись. Но остановиться на планировании нельзя: без выполнения следующих шагов бюджет останется просто проектом.

На этапе контроля все расходы и доходы, возникающие в результате работы компании, аккуратно фиксируются. Бюджетный период обычно разбивают на более короткие отрезки, например, квартал или месяц, чтобы было более четкое понимание показателей, к которым нужно стремиться. Это поможет скорректировать работу, если возникнет какая-то проблема.

После выполнения бюджета наступает стадия анализа. Рассматривается прошедший период, сравниваются плановые и фактические показатели, выясняется, удалось ли достигнуть поставленных целей, что помогло, что помешало, какие факторы нужно учесть в следующем бюджете.

Потом опять начинается стадия планирования: на основе полученных данных формируется бюджет на следующий период.

Каким бы сложным не казалось ведение бюджета, достаточно просто начать. Планирование доходов и расходов дает предпринимателю очень много – это анализ работы компании и возможность объективно оценить свою деятельность. Два числа на листочке с планом по выручке и затратам – уже бюджет, если он основан на анализе и принят к исполнению. Со временем из него может вырасти идеально отлаженная система, подходящая для конкретной фирмы.

Если работаете с НДС и покупаете у контрагентов, нужны акты, накладные и счета-фактуры

Обычно компании переводят деньги контрагентам с расчетного счета или оплачивают наличными, а после сделки партнер выдает закрывающие документы. В том числе счет-фактуру с выделенным НДС, если контрагент работает на ОСН.

При переводе на расчетный счет контрагента компания платит комиссию за платеж. Если оплатить товары в офисе или магазине партнера через банковский терминал бизнес-картой, можно сэкономить — за такие платежи банк не берет комиссию.

Как именно получить закрывающие документы, зависит от договоренности с контрагентом. Он может передать вам их лично, когда привезет товары или окажет услугу, отправить по почтовому адресу компании или электронно — через систему электронного документооборота.

Если работаете без НДС, сохраните кассовый чек после покупки

Кассовым чеком подтверждают расходы на УСН: не нужно принимать к вычету НДС. На ОСН тоже можно учитывать расходы только по чеку, но тогда НДС принять к вычету не получится.

Кассовые чеки выдают почти все компании и ИП, которые продают за наличные или по картам. Исключений мало, скорее всего, вы с ними не столкнетесь.

Во всех чеках должна быть информация о продавце, товарах и услугах, сумме и фискальных параметрах ККТ. При покупках в интернете в чеке дополнительно должны быть указаны электронная почта и сайт магазина, номер телефона или электронная почта покупателя.

Полный список требований к кассовому чеку — ст. 4.7 закона 54-ФЗ

Пример корректного бумажного кассового чека: есть информация о продавце, товарах и услугах, сумме и фискальных параметрах ККТПример электронного кассового чека: помимо основных параметров есть сайт магазина и электронная почта покупателя

Если потеряли чек или он испортился, есть шанс все исправить. Его можно восстановить, если в приложение вашей бизнес-карты подтягиваются все покупки. Например, такая функция есть у карт Тинькофф Бизнеса. А чтобы не рисковать из-за некачественной печати, рекомендуем сразу снимать скан чека после покупки и прикладывать его к оригиналу.

Детализированный кассовый чек из приложения Тинькофф Бизнеса

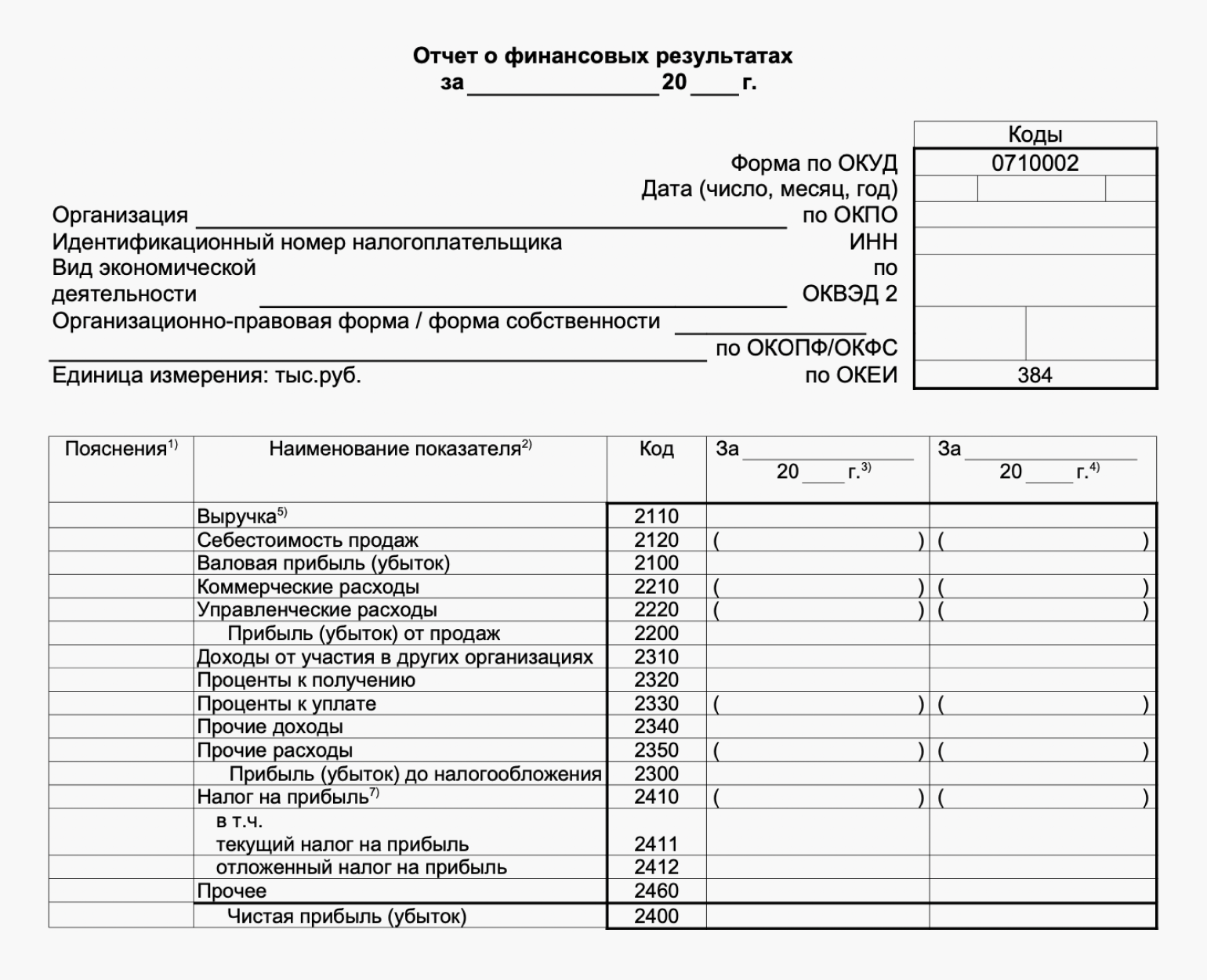

Форма отчёта о финансовых результатах

Бланк формы отчёта о финансовых результатах — таблица, над которой указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Таблица с показателями отчёта ОФР для компаний, который ведут учёт в общем порядке, включает пять граф:

- Номер пояснения к отчёту — указывают, если к этому показателю есть подробная расшифровка в пояснениях к бухгалтерской отчётности.

- Наименование показателя — подробнее все показатели формы разбираем .

- Код строки — его указывают в соответствии с приложением 4 к .

- Величина показателя за текущий отчётный период.

- Величина показателя за этот же период прошлого года — её переносят из отчёта ОФР за прошлый год.

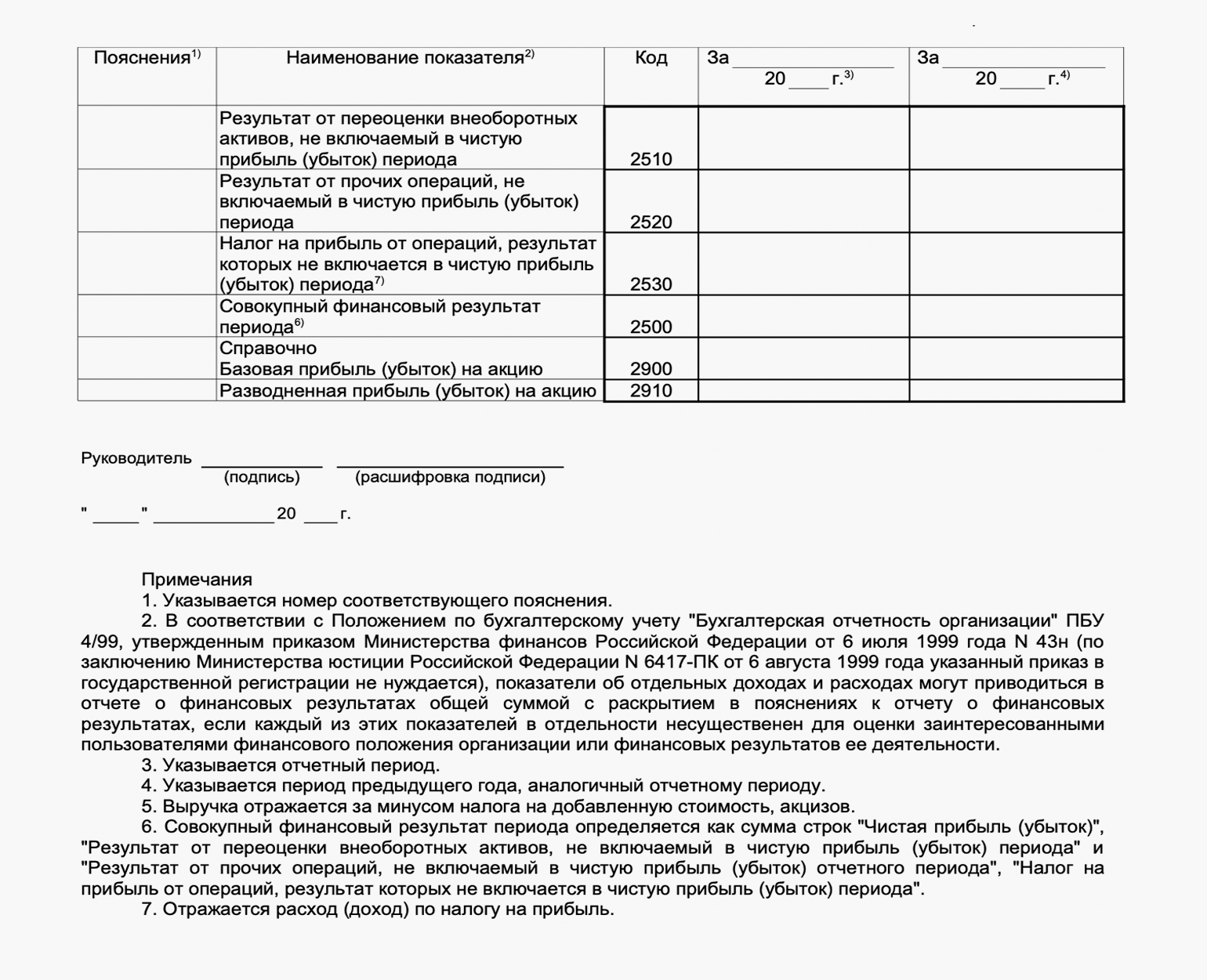

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в общем порядкеСкриншот: «Главбух»

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в общем порядкеСкриншот: «Главбух»

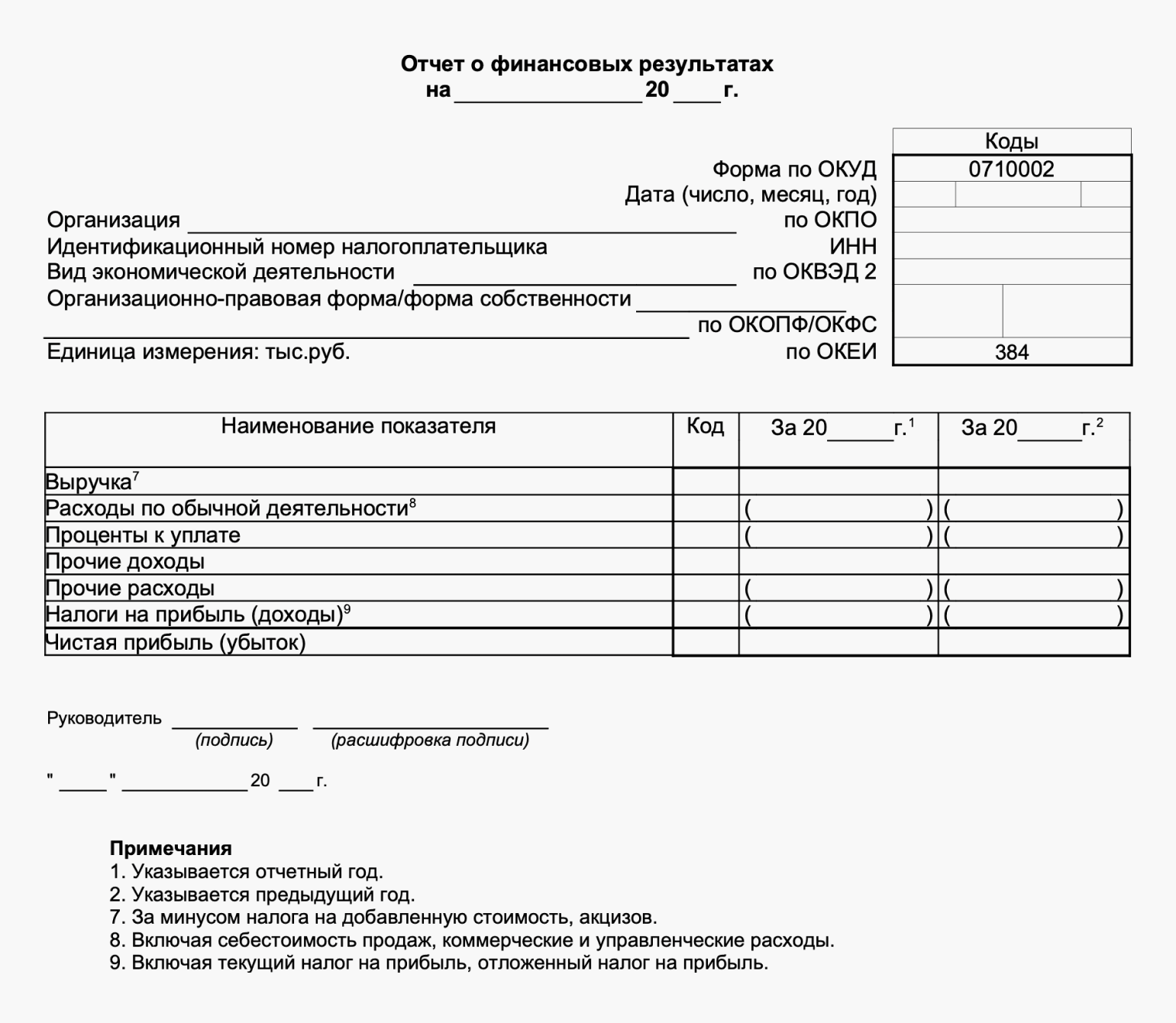

Компании, которые ведут бухгалтерский учёт в упрощённом порядке, могут заполнять либо общую форму, как в примере выше, либо форму с меньшим количеством показателей.

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в упрощённом порядкеСкриншот: «Главбух»

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде.

Шаг 1. Записываем все расходы

Для начала важно понять, насколько мы рентабельны: сколько зарабатываем и сколько тратим. Для этого нужно вести простой, но постоянный учет расходов с помощью удобных приложений: CoinKeeper, Money Lover, Money On, ZenMoney и др

Не стоит слишком детализировать расходы: вполне достаточно написать «продукты», не перечисляя их.

Думаете, считать деньги скучно? Возможно, вас вдохновит опыт миллионеров, которые уверены в обратном.

Живите как миллионер

Авторы книги «Мой сосед — миллионер» Томас Стэнли и Уильям Данко общались с тысячами богатых американцев, изучали их привычки и образ жизни и обнаружили, что миллионеры обычно живут гораздо скромнее, чем могут себе позволить.

Помните бородатый анекдот: «Может ли женщина сделать мужчину миллионером. Ответ: да, если он был миллиардером»? Но в жизни все иначе: супруги миллионеров тоже очень бережливы.

И, наконец, большинство миллионеров ведет бюджет.

Если миллионеры не считают деньги, они, как и простые граждане, оказываются в долгах.

Посмертный долг Майкла Джексона составил $400 млн. Пушкин оставил вдове и детям 120 тысяч рублей долга, но царь его выкупил.

Как приучить себя учитывать расходы регулярно?

Учет расходов — такая же привычка, как и любая другая. Чтобы ее сформировать, нужны регулярность, настойчивость и немного времени. Чарльз Дахигг, автор бестселлера «Сила привычки. Почему мы живем и работаем именно так, а не иначе» советует запускать механизм привычки при помощи так называемой «петли привычки», включающей сигнал, посылаемый мозгу,шаблон, запускающий привычные действия (физические, эмоциональные или умственные) и награду.

Вы вернулись вечером домой и разбираете сумку с покупками. Видите кошелек (это сигнал к тому, что надо записать расходы). Вы следуете шаблону: открываете приложение для учета личных финансов, заносите в него все расходы и получаете награду — удовлетворение от порядка в финансах и понимание, сколько у вас денег и на что вы их тратите. Через 2–3 недели — именно столько времени нужно на закрепление привычки — вы будете делать все это автоматически!

Важно! Фиксируйте расходы честно и безоценочно. Купили вечером бутылку вина и торт? Оставили на распродаже половину зарплаты? Просто запишите, сколько потратили

Избегайте самобичевания. Иначе возникнет соблазн утаить что-то вредное. И вы не увидите реальной картины расходов

Купили вечером бутылку вина и торт? Оставили на распродаже половину зарплаты? Просто запишите, сколько потратили. Избегайте самобичевания. Иначе возникнет соблазн утаить что-то вредное. И вы не увидите реальной картины расходов.

Минусы АУСН

От учёта никуда не деться

Несмотря на слово «автоматический» в названии, на АУСН не получится полностью отказаться от учёта, и вот почему:

- Инспекторы считают налог на основе данных из трёх источников: уполномоченного банка, контрольно-кассовой техники и личного кабинета налогоплательщика. На каждом этапе могут быть ошибки при передаче и обработке информации: что-то вы неправильно внесли, где-то банк «накосячил» и т.д. Да, по правилам вы можете оспорить и исправить неверные данные, но для для этого нужно хранить первичные документы и отслеживать, какие доходы и расходы налоговики брали для расчёта налога. То есть полностью расслабиться и ничего не считать не получится.

- Если есть сотрудники, которым вы платите зарплату, НДФЛ будет исчислять уполномоченный банк. Но для этого вы должны будете передавать информацию о выплатах. И не просто кому и сколько, а разделить по видам выплат и указать коды выплат и вычетов из приказа ФНС. Какие доходы облагаются НДФЛ, а какие нет, какие вычеты полагаются сотрудникам — разбираться во всём этом придётся вам, а банк просто посчитает НДФЛ на основе этой информации, причём только по ставке 13%.

Хотя на АУСН не нужно платить страховые взносы, придётся ещё указывать коды выплат, которые не облагаются страховыми взносами. Это нужно для начисления пенсионных баллов.

3. Не будет при АУСН и полного освобождения от отчётности, связанной с сотрудниками.

Так, отчёт СЗВ-ТД сдавать придётся в любом случае.

СЗВ-М и СЗВ-СТАЖ на штатных сотрудников сдавать не нужно, но если нанимаете физлиц по договорам ГПХ — придётся отчитываться.

Освобождение от СЗВ-СТАЖ тоже действует не всегда. Его придётся сдавать на сотрудников, которые были в декрете, в неоплачиваемом отпуске, и ещё в некоторых случаях. Например, на тех, кто работал на Крайнем Севере.

4. Все организации обязаны вести бухучёт и сдавать бухгалтерскую отчётность. У организаций на АУСН в этом вопросе нет никаких послаблений.

Таким образом, говорить о том, что АУСН облегчает работу и позволяет обойтись без бухгалтера — ещё очень рано.

Можно работать только с определёнными банками

При использовании АУСН можно открывать счета только в банках, которые получили у ФНС статус уполномоченных кредитных организаций. Если вы уже работаете с другими банками, счета в них придётся закрыть ().

По состоянию на середину августа 2022 года в ФНС входили 7 банков: Модульбанк, Сбербанк, Альфа-банк, Точка, Промсвязьбанк, Тинькофф, ВТБ.

Если вас не устроят условия, предлагаемые уполномоченными банками — выбора нет.

Есть неудобства для работодателей и их сотрудников

В связи с ограничениями из у работодателей во многом связаны руки. Так, на АУСН не получится:

- Нанимать налоговых нерезидентов РФ.

- Платить сотрудникам наличными, в натуральной форме или в виде материальной выгоды.

- Нанимать сотрудников для работ, которые дают им право на досрочную пенсию. Такие виды работ перечислены в п. 1 ст. 30 и ст. 31 закона от 28.12.2013 № 400-ФЗ. Это, например, работа в горячих цехах, на лесосплаве, в геологических экспедициях и т.п.

- Предоставлять имущественные и социальные вычеты сотрудникам. То есть если сотрудник купил квартиру, оплатил лечение или обучение и хочет получить вычет по НДФЛ, ему придётся обращаться для этого напрямую в налоговую инспекцию. Работодатель на АУСН сможет предоставить только стандартные вычеты. Это, например, вычеты на детей по 1 400 рублей за первого и второго ребёнка, и 3 000 за третьего и каждого последующего.