- Стоит ли покупать акции США

- Snap Inc

- Методика проведения анализа и сущность дивидендов

- Товарные биржи

- Универсальные биржи

- Специализированные биржи

- Инвестиции в акции США

- Особенности налогообложения дивидендов

- Российские и американские акции — сравнение доходностей

- Особенности инвестиций в «истории роста»

- Резюме

- Шаг 5: Оптимизировать подходы

- Стоит ли покупать российские акции

- ONEOK, Inc.

- Доходность акций компаний нефтегазовой отрасли

- 1. Россия

- 1.1. Газпром

- 1.2. Роснефть

- 1.3. ЛУКОЙЛ

- 2. США

- 2.1 Exxon Mobil

- 2.2 Chevron

- Валютные биржи

- Salesforce

- Как в справочнике подбираются американские акции

- Какие бумаги относят к акциям роста

- Шаг 1: Открыть брокерский счет

Стоит ли покупать акции США

Для российского инвестора зарубежные акции с одной стороны привлекательные, с другой стороны не совсем понятные. Давайте перечислим плюсы и минусы покупки акций США.

- Есть крупнейшие мировые компании, которые точно никуда не денутся;

- Котируются в долларах, значит, девальвация рубля не страшна;

- Огромный выбор компаний;

- Волатильность фондового рынка США меньше;

- Невозможно увидеть компанию своими глазами. Например, Сбербанк, ВТБ, Магнит мы можем оценить хотя бы визуально побывав в них;

- Не так много информации по компаниям в русскоязычном сегменте. Искать информацию на английском потребует знания языка и ещё финансовой грамотности;

- Небольшие дивиденды;

- Рынок США выглядит «перегретым» и дорогим;

Для сравнения, давайте посмотрим на реальные котировки акций США в рублях (эти графики не учитывают еще выплаты дивидендов).

1. График котировок Berkshire Hathaway в рублях (компания Уоррена Баффета, тикер BRK.B):

2. График котировок Apple в рублях (тикер APPL):

3. График котировок Coca-Cola в рублях (тикер KO):

4. График котировок Walt Disney Company в рублях (тикер DIS):

5. График котировок Google в рублях (тикер GOOG):

6. График котировок Exxon Mobil в рублях (тикер XOM):

Как видно большинство компаний растут в рублях.

Snap Inc

- Доходность за год: 213,5%.

- Отрасль: IT-технологии.

- Факторы роста: увеличение числа пользователей Snapchat из-за карантинных ограничений COVID-19. Возврат рекламодателей к покупке рекламы в мобильном приложении. Ориентация Snap Inc на разработку технологий просмотра рекламы через дополненную реальность.

Компания, которая владеет мессенджером Snapchat, где можно обмениваться сообщениями с прикреплёнными фото или видео. Особенность приложения в том, что сообщения доступны другому пользователю только некоторое время.

Кроме этого, у Snap Inc есть и другие продукты: умные очки Spectacles, приложения Bitmoji и Zenly.

Методика проведения анализа и сущность дивидендов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

Подписаться

Сравнить показатели роста доходности, в том числе и дивидендной, оказалось непросто. Во-первых, с ростом цен на нефть за последний год акции компаний отдельных секторов активно ушли вверх, а с выборами в США американский фондовый рынок и вовсе показал резкий рост, которого не было последние 3 года. Во-вторых, картина не была бы полной без выплаты дивидендов.

Теоретически факт выплаты дивидендов и их объем определяются собранием учредителей. То есть, даже если компания получила прибыль, акционеры могут принять решение не выплачивать дивиденды, а, например, отправить деньги на разработку новых технологий. Однако в апреле 2016 года с целью пополнения бюджета Дмитрий Медведев подписал указ, в соответствии с которым все государственные компании должны возвращать акционерам не менее 50% чистой прибыли по стандартам РСБУ или МСФО (смотря, по каким стандартам прибыль больше). Результат мгновенно отразился на котировках:

- 18 апреля акции «Газпрома» стоили 146,30 рублей, 29 апреля—168,47;

- «Роснефть» поднялась с 309,75 до 351 рублей за тот же период;

- «Башнефть» на эту новость не отреагировала вовсе. Объяснить это сложно, одна из версий — неясность вокруг планируемой тогда и свершившейся осенью 2016 года приватизации компании.

Правда, почти сразу котировки вернулись на прежний уровень

И вот здесь я хотел бы акцентировать внимание на ошибке, которую допускают начинающие инвесторы — покупка акций перед выплатой дивидендов. Цена акции подкреплена финансовым результатом компании, но есть в ней и спекулятивная составляющая

Поскольку заработать на дивидендах желающих много, накануне выплаты дивидендов цена растет за счет спекулянтов. После выплаты дивидендов происходит обратный откат, и те, кто рассчитывал заработать на дивидендах и купил акции по завышенной стоимости, после отката прибыль от дивидендов теряют на падении бумаг.

Пример:

- закрытие реестра ПАО «Северсталь» предполагалось 05.07.16 и 14.10.16;

- на графике мы видим апрельский рост на фоне указа Медведева, затем 6 июля значение 701 руб. и 658,20 8 июля.

Думаю, теперь понятно, почему я не стал анализировать исключительно дивидендную доходность или рост стоимости акций за 1 год — это было бы не объективно. Потому был взят период именно 3 лет. Анализируемые отрасли: нефтегазовая, технологические компании, финансовый сектор, металлургия, ритейл, телекоммуникационные компании. Для анализа пользовался календарями выплат дивидендов и скринерами акций, о которых уже рассказывал.

Товарные биржи

На товарных биржах продаются и покупаются разные товары. Как правило, это взаимозаменяемые и однородные товары. Однако товарные биржи делятся еще на 2 типа:

Универсальные биржи

На биржах этого типа покупается и продается универсальный товар. Например, сельскохозяйственные культуры (кукуруза, пшеница, овес, соевые бобы и масло), золото, серебро и ценные бумаги.

Чикагская товарная биржа (Chicago Mercantile Exchane, CME).

- Основана в 1898 году.

- Находится по адресу: 550 W Washington Blvd, Chicago, IL 60661, США.

- Объем торгов на самой бирже составляет более 500 миллионов контрактов. А на электронной торговой платформе Globex — более 300 миллионов контрактов.

- Торговать на бирже можно двумя способами: на территории здания биржи (на торговой площадке) и через интернет с помощью электронной площадки CME Globex.

- Чикагская товарная биржа и Чикагская торговая палата объединились в CME Group в 2007 году.

cmegroup.com

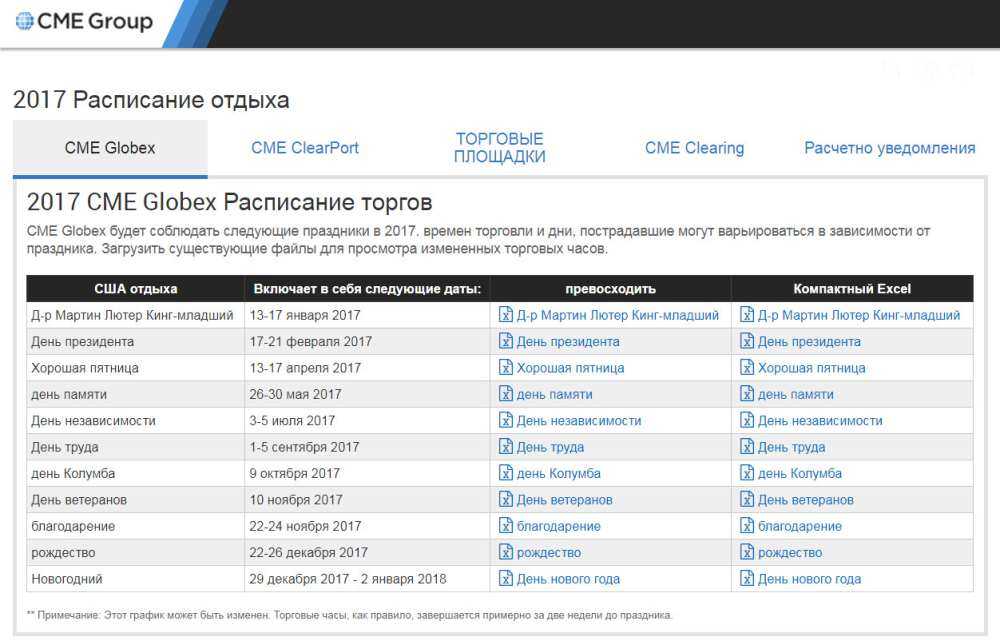

На электронной торговой платформе Globex торговля идет круглосуточно с перерывом 1 час. Информацию о праздничных и выходных днях можно найти на сайте торговой биржи. Расписание может меняться, поэтому за актуальной информацией нужно обращаться в раздел «holiday calendar».

Чикагская торговая палата (Chicago Board of Trade — CBOT). С 2007 года вместе с Чикагской товарной бирже объединены в CME Group. На торговой площадке CBOT можно купить/продать фьючерсы и опционы зерна, сои, золота, серебра, акции, ценные бумаги федерального казначейства США. Самый большой объем торговли приходится на казначейские обязательства и сельхоз продукцию.

- Находится по адресу: 141 W Jackson Blvd, Chicago, IL 60604, США.

- Основана торговая палата в 1848 году.

- Общий капитал CME Group составляет больше 20 миллионов долларов по данным на 2016 год.

- Торговать на бирже можно на торговой площадке посредством голоса (open outcry), как это делает около 3600 членов биржи. А также через интернет с помощью электронной площадки. Найти её можно на официальном сайте CME Group.

CBOT

торговая платформа CME Globex

Специализированные биржи

На биржах этого типа можно встретить товары узкой товарной специализации. Например, цветные металлы, кофе, сахар, какао, хлопок.

Нью-Йоркская товарная биржа — New York Mercantile Exchange (NYMEX). Это фьючерсная биржа, которая занимает лидирующее место по торгам нефтяными фючерсами. В 2008 году NYMEX вошла в группу Чикагской товарной биржи CME group.

- Основана в 1882 году.

- В 2016 году на бирже было осуществлено больше 200 миллионов сделок.

- Капитализация NYMEX составляет около 11 миллиардов долларов.

- У биржи есть два подразделения: NYMEX и COMEX (в 1994 году биржа объединилась с COMEX — Commodity Exchange).

- NYMEX специализируется на торгах нефтью, газом, электричеством, углем, платиной, палладием, этанолом.

- COMEX – на этой бирже можно купить или продать золото, серебра, а также цветные металлы — алюминий и медь.

- Нью-Йоркская биржа кофе, сахара и какао (англ. Coffee, Sugar and Cocoa Exchange)

- Нью-Йоркская биржа хлопка (англ.New York Cotton Exchange) и т. п.

Инвестиции в акции США

С 2014 года инвестиции в зарубежные акции стали доступны для российских инвесторов. Теперь через наших фондовых брокеров есть возможность торговать иностранными ценными бумагами.

Торги проходят на Санкт-Петербургской бирже. Здесь представлены все самые ликвидные иностранные голубые фишки: Apple, Google, Microsoft, Intel, Amazon, Berkshire Hathaway, Tesla и т.д.

Рекомендую работать со следующими крупными брокерскими компаниями (сам работаю через них):

Чем примечателен рынок акций США:

- Рынок США гораздо больше нашего как по обороту торгов, так и по размеру рыночной капитализации.

- Представлены сотни крупнейших бизнесов мира. Главная проблема это отобрать и в дальнейшем отслеживать результаты этих компаний.

- Цены на акции США в большинстве случаев больше $10 за акцию. Это делается специально, поскольку у них есть требования бирж к стоимости. Если акция стала очень дорогой, то ее дробят в какой-то пропорции на более маленькие части (делают сплит). Если же она стала наоборот дешёвой, то наоборот, преобразуют несколько акций в одну, чтобы поддержать стоимость в рамках $10.

- Дивидендная доходность акций США ниже (около 2-3%).

- Дивиденды платятся в большинстве случаев 4 раза в год (после каждого квартала). Компании связанные с недвижимостью могут платить ещё чаще (ежемесячно).

- Основные экономические мультипликаторы такие, как P/E говорят о некой перекупленности рынка. Но для США это вполне нормальное явление.

- Компании часто проводят buyback (обратные выкупы акций).

Особенности налогообложения дивидендов

За прибыль по дивидендам необходимо платить налоги. Поскольку в США налоги существенно больше (30% против 13% в нашей стране), то рекомендуется заполнить американскую налоговую форму W-8BEN, которая освободит от повышенного налога на дивиденды.

Ничего сложно в этом нет. Достаточно просто попросить своего брокера предоставить форму W-8BEN с вашими данными, распечатать её, подписать и отправить отсканированный документ брокеру.

Налог на дивиденды по иностранным акциям

Российские и американские акции — сравнение доходностей

Вопрос среди инвесторов: «какие акции лучше купить» — всегда будет актуальным. Это сложный вопрос, на который невозможно ответить однозначно для каждого.

Инвестирование — это процесс творческий и индивидуальный. У каждого аналитика и рядового инвестора своё виденье рынка и текущей ситуации. Кто-то категорически против вложения в западные рынки, а кто-то наоборот, является исключительно их приверженцем. Причём оба заработают (скорее всего), просто кто-то больше, кто-то меньше.

Американский фондовый рынок имеет богатую историю (более 100 лет). Российский фондовый рынок появился в 1997 году. Но при сравнение доходностей за стартовую точку лучше брать 2000 год, поскольку после начала торговли наших ценных бумаг был сильный экономический кризис в 1998 году. Котировки компаний сильно упали и это был лучший момент для входа. Но с другой стороны и риски банкротства некоторых даже крупных компаний были в тот момент велики. 2000 г. уже был более «дорогим» по ценам, но гораздо менее рискованным.

Давайте сравним историческую доходность американского и российского рынка акций. Где бы мы больше заработали, если бы вложили 100 тыс. рублей в 2000, в 2005, в 2010, в 2015 годах. В таблице показан итоговый результат (во что бы превратился наш стартовый капитал).

| Год инвестирования | Отечественный рынок, руб | Рынок США, руб |

|---|---|---|

| 2000 | 1,500,000 (+1500%) | 548,000 (+548%) |

| 2005 | 478,000 (+478%) | 635,000 (+635%) |

| 2010 | 192,000 (+192%) | 633,000 (+633%) |

| 2015 | 186,000 (+186%) | 177,000 (+177%) |

Примечание

В этих расчётах доходностей учитывается только курсовой рост стоимости и не учитывается выплаченные дивиденды. На нашем рынке они немного больше. Поэтому доходность наших акций в рублях была бы ещё больше.

Как видно из таблицы результаты инвестиций в российские и американские компании довольно противоречивы. Всё зависит от момента входа. В разные периоды доходность рынков совершенно разная. Лучшим моментов входа является обвалы в периоды экономических кризисов и биржевой паники. Мы для расчёта взяли лишь средние данные.

График котировок основного американского фондового индекса SP500 в рублях (Си Пи 500):

Для российского инвестора главным риском является курс рубля. История говорит, что периодически он девальвируется к твёрдым валютам (доллары, евро), поэтому весь доход от наших акций (даже с учётом хороших дивидендов) может быть разом нивелирован в момент девальвации. Итогом будет, что хранение денег просто в долларах принесла бы сопоставимую доходность.

В долларах наши компании в период с 2010 года по 2020 год находятся в боковом диапазоне. Это видно по фондовому индексу RTSI, который отражает стоимость нашего рынка в долларах:

Так, что отвечая на вопрос, что прибыльнее: российские или американские акции ответить однозначно нельзя. Всё зависит от точки входа в рынок. Идеальным вариантом для инвесторов было бы проведение диверсификации рисков, а это значит составить свой инвестиционный портфель так, чтобы в нём были два вида акций (отечественные и зарубежные).

Особенности инвестиций в «истории роста»

Инвестиции в американский бизнес

Инвестирование в ростовые бумаги подразумевает покупку компаний с быстрорастущим бизнесом. Их доходы и выручка растут быстрее, чем средние значения по сектору. Такой подход помогает инвестору сформировать рост капитала в среднесрочном и долгосрочном периоде.

Инвестиции в акции роста могут принести высокую прибыль за счет роста котировок. Но они имеют серьезные риски. Если компания не оправдает надежд, или выйдет плохая финансовая отчетность, то курс бумаг рухнет. В итоге инвестор потеряет часть вложенного капитала. Отбить падение с помощью дивидендных выплат не получиться.

Компании роста отбираются из быстрорастущих отраслей:

- IT-сфера;

- биофармацевтика;

- искусственный интеллект;

- кибербезопасность.

«Истории роста» можно найти и в традиционных отраслях. Например, в ритейлинге или сырьевом секторе.

Молодые и небольшие компании часто выходят на IPO. Именно в этот момент инвесторы покупают подобные истории. Но такие инвестиции тоже имеют высокие риски. По статистике большинство вышедших на IPO эмитентов не оправдывают ожиданий инвесторов.

Особенности ростовых компаний:

- Весь доход направляется на дальнейшее развитие бизнеса. Есть компании, которые делятся с акционерами дивидендами. Но их размер невелик.

- Дорогие по мультипликаторам. Это связано с тем, что в курсы бумаг уже заложены ожидания роста. Такие акции, как правило, торгуются без дисконта на фондовой бирже.

- Предоставляют доступ к инновационным технологиям. Компания может усовершенствовать действующие процессы или кардинально изменить подход к решению проблемы, например, с помощью искусственного интеллекта.

- Превосходят «компании стоимости» по темпам роста. В отличие от ростовых компаний такие эмитенты не реинвестируют полученную прибыль в бизнес. Заработанные деньги уходят на выплату дивидендов.

Резюме

Опять, Московская биржа предлагает инвесторам кучу неинтересных акций. Большинство из них — чисто спекулятивные бумаги, с высоким риском потерять свои деньги.

Из 29 эмитентов для долгосрочного инвестирования интересны максимум 5 — их надо будет отдельно рассмотреть более подробно.

Так что будьте аккуратны при покупках. Богатство выбора иностранных бумаг на Мосбирже растет с каждым месяцем.

Но на самом деле выбор качественных акций только усложняется.

Интересен финансовый сектор, как показала пандемия — крупные финансовые корпорации из-за коронавируса только усилили свои позиции, сожрав мелких конкурентов.

Но надо очень внимательно смотреть на причины падения и/или роста котировок

И очень осторожно относиться к компаниям, которые выросли выше, чем они стоили до падения начала 2020 года. Мировая экономика еще не восстановилась, более того — грядут новые волны и возможно повторное закрытие границ

Поэтому надо понимать, почему котировки заинтересовавшей вас компании находятся на текущем уровне. Это может быть как усиление позиций корпорации, так и пузырь из спекуляций.

Будьте осторожны.

Шаг 5: Оптимизировать подходы

Первая покупка акций может знаменовать собой точку отсчета долгого периода успешного инвестирования, а может еще со старта обескуражить нежданными денежными потерями. Даже Уоррену Баффету приходилось переживать трудные периоды.

Ключ к успеху в долгосрочной перспективе. Первейшая задача инвестора – сохранять перспективу и концентрироваться на том, что ему по силам контролировать (и это точно не рыночные колебания).

Инвестирование в акции США отечественным инвесторам сегодня доступно как никогда. Для этого не обязательно прибегать к услугам указанных выше зарубежных сервисов.

Купить «голубые фишки» таких компаний, как Google, Apple, Microsoft, отныне проще простого. Достаточно зарегистрировать на платформах вроде Finam или Freedom24. после чего следовать незамысловатым инструкциям.

Что еще можно сделать? Для начала убедиться в наличии правильных инструментов для работы. Во-вторых, всегда помнить об инвестиционных сборах, способных значительно нивелировать доходы. В-третьих, еще раз перечитать предлагаемую публикацию. Удачных инвестиций!

Видео об инвестировании в акции США:

Мне нравится1Не нравится

Стоит ли покупать российские акции

Про российский рынок мы знаем гораздо больше, поскольку можем посмотреть многие продукты и действия руководителей. Также мы можем прочитать самостоятельно отчётности МСФО и РБСУ.

Перечислим основные плюсы и минусы инвестирования в отечественные акции.

- Компании котируются в родных рублях, поэтому мы можем сразу оценить своё состояние.

- Можем изучить отчёты компаний самостоятельно.

- Возможность посещения годовых общих собраний акционеров (ГоСА).

- Дивидендная доходность больше.

- Наш рынок недооценен.

- Компании котируются в рублях, значит, при ослаблении рубля мы теряем свою покупательную способность.

- Риски наложения санкций.

- Относительно маленький рынок. Можно даже успевать следить за всеми голубыми фишками (читать новости и отчёты).

- Западные инвесторы опасаются вкладывать в наш рынок после 2014 года, поэтому ждать крупного притока денег не приходится.

Подводя итоги можно сказать, что имеет смысл накапливать какую-то часть в американских акций. Но все же прибыльнее на долгосроке остаются российские компании, поскольку они являются недооцененными, поэтому имеют больший потенциал роста.

ONEOK, Inc.

- Тикер:

- Сектор: Газ

Компания занимается сбором, переработкой, фракционированием, транспортировкой, хранением и сбытом природного газа и СПГ. Компания ONEOK основана в 1906 г. и располагается в Талсе, Оклахома, управляет крупной системой СПГ, которая объединяет районы Скалистых гор, Пермского бассейна и Среднего континента с ключевыми рыночными центрами и разветвленной сетью активов по сбору, переработке, хранению и транспортировке природного газа. Так же компания предоставляет промежуточные услуги производителям газоконденсатного газа и доставляет эти продукты в два основных рыночных центра.

На балансе у компании имеется 18900 миль трубопровода для транспортировки природного газа; 22 завода по переработке природного газа.

Доходность акций компаний нефтегазовой отрасли

1. Россия

Особенность рынка — самые крупные компании нефтегазового и нефтеперерабатывающего сектора находятся в частичной собственности государства. Для анализа были взяты котировки «Газпрома», «Роснефти» и «ЛУКОЙЛа».

1.1. Газпром

На графике представлены котировки компании за 5 лет. Заработать на этих акциях можно было разве что в краткосрочном периоде. В середине марта 2014 года акции стоили 117,87 рублей, сегодня их стоимость — 130,05 рублей. В пиковом значении (162,40 13 февраля 2015 года и 168,47 29 апреля 2016 года) можно было заработать 50,60 рубля с одной акции. И только при условии, что она была куплена на одном из самых больших минимумов в марте 2014 года. Выплаты дивидендов составили: за 2014 и 2015 года — 7,2 рубля на акцию, 2016 — 7,89.

1.2. Роснефть

График котировок куда более сглаженный и интересный для инвестора. А с учетом нынешней приватизации «Башнефти» перспективы у актива привлекательные.

В марте 2014 года акции можно было купить за 226,88 рублей, сегодня — за 315,65. Нынешние котировки соответствуют значениям годовой давности, потому говорить о падении даже к уровню 250 смысла нет. Дивиденды в 2014 году — 12,85 рублей, в 2015-м — 8,21, в 2016-м — 11,75.

1.3. ЛУКОЙЛ

Компания, у которой полностью частные акционеры. В марте 2014 акции можно было купить за 1881,80 рублей. Те, кто предпочел долго в бумагах не сидеть, могли выгодно продать акции в феврале 2015-го по 3135,00 рублей, но те, кто таки оказался более терпеливым, в январе 2017-го могли бы заработать еще больше — акции поднялись до 3486,00 рублей. Из-за глобального снижения фондового рынка РФ сейчас акции стоят 2991,00 рублей. Кстати, на графике видна характерная просадка в январе 2016-го года, когда обвалился рынок Китая и цена на нефть. Вот на таких минимумах продавать акции уж точно не стоит. В 2014-м компания выплатила 60 рублей дивидендов, в 2015-м — 154 рубля, в 2016-м — 177 рублей и в 2017-м — 75 рублей (но год только начался).

2. США

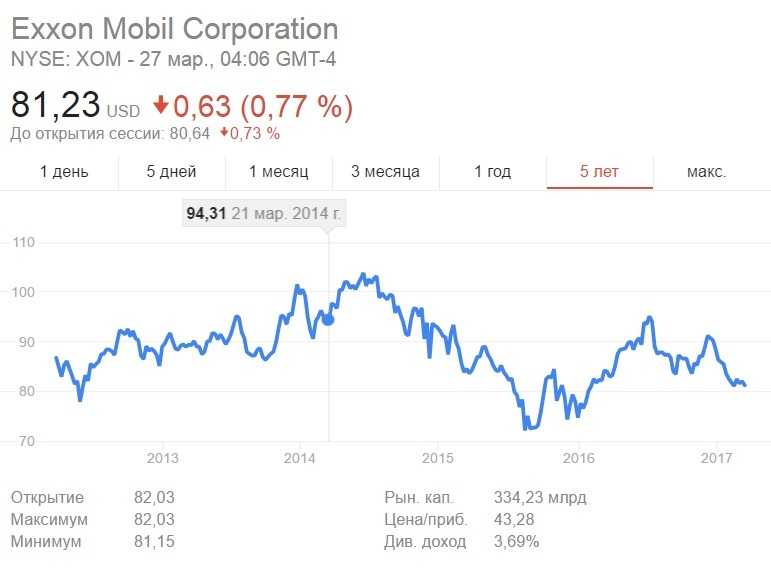

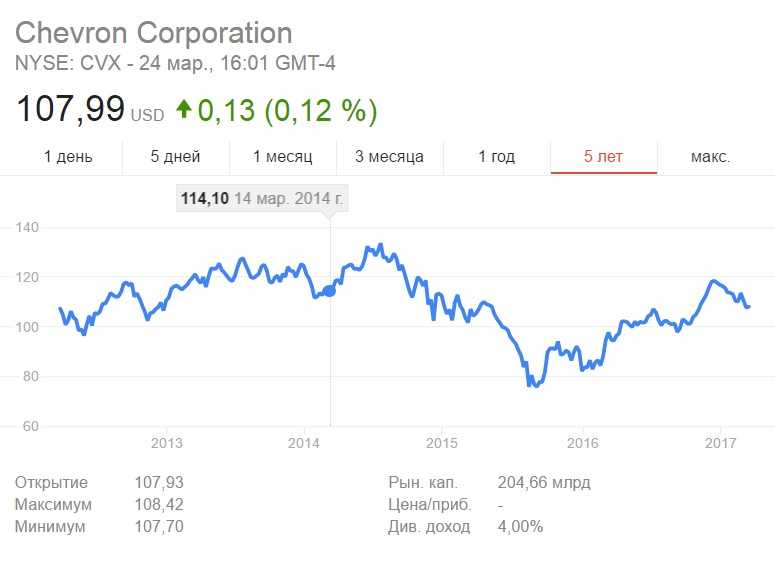

Для анализа взяты две крупнейшие энергетические компании США — Exxon Mobil и Chevron. В прошлом году компании жаловались на убытки, связанные с низкой стоимостью нефти, потому доходность этого сектора в США оказалась убыточной, в отличие от компаний РФ.

2.1 Exxon Mobil

В марте 2014 года акции стоили 94,31 дол. США, сегодня котировки остановились на значении 81,23 дол. США. Несмотря на снижение котировок, деньги на выплату дивидендов все же нашлись.

2.2 Chevron

График котировок и этого энергетического гиганта не оптимистичен. В марте 2014 года акции стоили 114,10 дол. США, сегодня — 107,99 дол. США. Дивиденды компания выплачивала, но небольшие.

Валютные биржи

- Его участниками являются центральные и коммерческие банки, инвестиционные банки, брокеры и дилеры, транснациональные корпорации, страховые компании и др.

- Форекс не имеет единого центра управления. Это децентрализованная валютная биржа.

- Форекс сформировался как всемирная валютная биржа после того, как президент США Ричард Никсон отказался от золотого стандарта. Курс обмена валют стал плавающим. Это привело к новому виду деятельности – валютной торговле. Смотрите, сигналы для прогноза курса валют

- Ежедневный денежный оборот на Форексе составляет около 5 триллионов долларов (данные на 2016 год).

Так как Forex – это децентрализованный валютный рынок, у него нет официального сайта. Попасть на этот рынок можно только через брокеров, которые сотрудничают с банками. Банки являются крупными участниками рынка и от их сделок, совершаемых между собой, зависит курс определенной валюты во всем мире. Поэтому все сайты, где можно торговать на рынке Форекс, так или иначе, являются брокерскими сайтами. То есть сайтами посредников на рынке Форекс.

Анализом рынка Форекс занимается Банк международных расчетов — Bank for International Settlements (BIS). Это международная финансовая организация. Она сотрудничает с центральными банками разных стран и содействует сотрудничеству между ними.

bis.org

Каждые три года BIS делает глобальный обзор Форекса и размещает отчет на своем официальном сайте. А также смотрите, что будет с курсом рубля

Salesforce

Это американская компания по разработке CRM-систем. Конечно же, Salesforce не застрахована от ударов, которые пережил технологический сектор в этом году. Но есть основание полагать, что продолжающееся увеличение маржи обеспечит рост прибыли более чем на 20%. По словам эксперта Morningstar Дэна Романоффа, Salesforce создала империю фронт-офиса, которую она может построить на долгие годы. Эта фирма продолжит извлекать выгоду из перекрестных и дополнительных продаж, ценовых действий и международного роста. «Поэтому можно полагать, что Salesforce представляет собой один из лучших вариантов долгосрочного роста в области программного обеспечения», — завершает Дэн. На сегодняшней день акции Salesforce недооценены на 50%.

Как в справочнике подбираются американские акции

Для просмотра увеличенного скана страницы, кликните на изображении. Желтые пометки на странице — мои

Это я показал, на что в профиле каждого эмитента стоит прежде всего обратить внимание

Авторы издания выбирают американские акции для инвестиций, используя несколько методов. Стоимостное инвестирование в дивидендные акции распространяется на ⅔ подборки. Поэтому в книге часто встречается фраза: «размер дивидендов увеличивался 10 лет из последних 10-ти». Оставшиеся ⅓ приходятся на акции, интересные с точки зрения ожидаемого агрессивного роста котировок. Именно поэтому в справочнике среди сотни лучших акций присутствуют акции Amazon. А ведь компания Амазон никогда за свою историю дивиденды акционерам не выплачивала. То есть люди, исповедующие стоимостной подход (value investing), в акции AMZN не вкладываются.

«Если вы такие умные, то почему небогатые?», — закономерно спросит читатель. На это Питер Сэндер и Скотт Бобо приводят ежегодно рассчитываемую ими доходность портфеля 100 лучших акций по отношению к бенчмарку. То есть доходности индекса S&P 500. И им-таки удается практически каждый год уделывать главный американский индекс!

Какие бумаги относят к акциям роста

Рост акций

Компании роста – это динамичные предприятия, которые заметно обгоняют конкурентов по растущим доходам. В основном их бизнес ориентирован на инновационных технологиях и изобретениях.

Особенности «историй роста» на американском рынке:

- По мультипликаторам акции роста являются перекупленными. Это связано с тем, что рынок закладывает большие ожидания в эти компании. Долгосрочных инвесторов такая особенность не пугает.

- По коэффициентам бета многие ростовые компании на рынке США обогнали котировки индекса S&P 500. Если на бирже случится коррекция, то такие бумаги данных эмитентов рискуют сильно упасть.

- Есть возможность заработать на повышении курса бумаг. В отличие от дивидендных историй и компаний стоимости такие акции имеют большую волатильность и возможности для быстрого роста котировок. Но есть и риски, связанные с потенциальным падением курса бумаг.

- Классические ростовые компании не зависят от текущего положения дел в мировой экономике. Их бизнес-модель ориентирована на узкий инновационный сегмент. В разные стадии экономических циклов постоянно появляются новые технологии и компании роста.

- В последнее десятилетие к американским акциям роста часто относят IT-компании. Курс таких бумаг в долгосрочном периоде показывает положительную динамику, несмотря на временные коррекции. IT-сфера не единственная отрасль, где есть быстрорастущие бизнесы.

Часто задаваемые вопросы

Входят ли акции роста США в S&P 500? Большинство таких компаний включены в состав индекса. Инвестиционные дома и крупные управляющие фонды уверены в успехе таких предприятий. Они относят их к надежным и ликвидным бумагам.

Шаг 1: Открыть брокерский счет

Интересно, где купить акции? Кинофильмы любят показывать обезумевших трейдеров, выкрикивающих приказы на Нью-Йоркской фондовой бирже, но в наши дни очень немногие биржевые торги происходят таким образом.

Сегодня самый простой вариант – приобрести акции онлайн через брокера.

Открыть брокерский счет так же просто, как и обычный банковский счет. Достаточно заполнить заявку, пройти процедуру идентификации и выбрать способ пополнения счета. Пополнить счет можно, отправив по почте чек или переведя средства в электронном виде.

Как найти достойного брокера? Ориентироваться на репутацию. Не опираться на самые дешевые торговые комиссии. Лучше заплатить на несколько баксов больше за сделку в брокерской компании, которая обеспечит высокое качество обслуживания клиентов.

Принять в расчет еще три фактора:

- Сумма имеющихся в наличии сбережений. Многие онлайн-брокеры имеют минимальное требование $0 для создания традиционного индивидуального пенсионного счета или Roth IRA. Для обычного брокерского счета минимумы могут варьироваться от $0 до $ 2,000 или более;

- Планируемая частота торговли. У большинства брокеров комиссии по торговле акциями составляют от $ 5 до $10. Низкие комиссионные расходы будут более важны для активных трейдеров, которые размещают 10 и более сделок в месяц. Нечастые трейдеры должны избегать брокеров, которые взимают плату за бездействие.

- Объем сторонней поддержки. Брокеры нередко предлагают образовательные инструменты, инвестиционное руководство, исследования фондовой торговли и доступ к реальным, живым людям по телефону, электронной почте, онлайн-чату.