- Время

- Анализ волатильности

- Стратегии внутридневной торговли

- Преимущества и недостатки торговли внутри дня

- Кому подходит внутридневная торговля?

- Закрытие всех ордеров в конце торговой сессии

- Рекомендации по улучшению методики Пуриа

- Маржа и дневная торговля

- Стресс в торговле

- Маржинальные требования

- Стресс в торговле

- Заработок на дейтрейдинге: советы для новичков

- Выберите инструменты, которые вы будете торговать

- Определитесь с торговыми часами

- Соблюдайте риск-менеджмент

- Не усреднять убыточную позицию

- Постоянно учитесь

- Пробуйте различные таймфреймы

- Используйте стоп-лосс и тейк-профит

- Торгуйте через надежных партнёров

- На каких таймфреймах можно торговать

- Торговля при помощи сетапов «PriceAction»

- Как понять потенциал торгового инструмента?

- Пример маржинальной торговли

- Работа на старших ТФ

- Финальное напутствие

- Выбирая интрадей стратегии на Форекс, нужно помнить о главных особенностях:

- Заключение

Время

Прежде всего, дневная торговля требует вашего времени. Не начинайте заниматься внутридневной торговлей, если вы ограничены в количестве свободного времени. Процесс внутридневной торговли требует от трейдера отслеживать рынки и выявлять новые возможности, которые могут возникнуть в любое время в течение торговой сессии.

Поэтому если вы ограничены во времени (например, по причине занятости на своей основной работе), то лучше начать с долгосрочных стратегий торговли. Такого рода стратегии будут требовать минимальное время на ежедневный анализ ситуации и принятие решений. В дальнейшем вы всегда сможете перейти на внутридневной режим торговли (если конечно захотите отказаться от всех прелестей долгосрочного инвестирования).

Анализ волатильности

Трейдинг внутри торговой сессии предполагает учёт нескольких факторов и показателей, но волатильность биржевого актива здесь особо значима.

Слово «волатильность» является специфическим термином, активно используемым в сфере биржевой торговли. Оно обозначает расстояние, преодолеваемое ценой какого-то актива в рассматриваемый период времени. Для дейтрейдинга – это интервал на дневной свече от пиковой точки low до наивысшего момента high.

Важность для трейдера значения волатильности нетрудно понять. Предположим, спекулянт работает с парой USD/JPY, для которой среднестатистическое колебание цены внутри дня равно 110 пунктов

Торговец, видя, что уже цена прошла 96 пунктов вниз, открывать сделку short selling не должен, поскольку дневной лимит волатильности практически исчерпан. Уже активную позицию при такой ситуации рекомендуется закрывать, чтобы зафиксировать профит. Разумеется, при хорошем, многодневном тренде такое правило актуальность теряет, однако, следует помнить про среднестатистическую волатильность внутри дня. Она у всех активов индивидуальная.

Стратегии внутридневной торговли

Главное в дей трейдинге – закрыть к концу дня все позиции. Существуют 2 основные внутредневные стратегии торговли: скальпинг и внутридневная торговля на новостях.

Стратегии внутридневной торговли

Скальпинг – это самый простой, однако достаточно эффективный метод. Он заключается в установке определенного порога для закрытия позиции. К примеру, если трейдер устанавливает план по закрытию позиций 5х5, то при изменении позиции тренда на 5 пунктов в плюс или в минус трейдер в любом случае закрывают позицию. В первой ситуации он получает прибыль, во второй убыток.

Чтобы шансы получить прибыль превышали шансы на обратный результат, трейдер задействует методы технического анализа. А установление Стоп-Лосс на максимально близкую к цене позицию позволяет получить максимальную возможную прибыль

При этом важно соблюдать правило для убытков – как только движение тренда составляет 5 пунктов, позиция закрывается. Порог, которого должна достигнуть позиция, каждый трейдер устанавливает сам, исходя из своего опыта

При скальпинге, важно выбрать подходящий момент для входа в рынок. Обычно это делается при уверенном продвижении тренда

В таком случае позиция быстро достигает необходимого уровня прибыли и закрывается, либо трейдер ставит Стоп-Лосс и следит за дальнейшим продвижением тренда, двигая при необходимости Стоп-Лосс. Как только тренд меняет направление, позиция закрывается.

Вторая внутридневная стратегия торговли, которая не менее распространена– это трейдинг на новостях. В этом случае трейдер должен внимательно следить за всеми финансовыми и экономическими новостями, которые могут вызвать продвижение тренда, особенно положительное. В этом трейдеру помогают календарь значимых событий на фондовом рынке и таблица влияния этих событий на курсы валют.

Внутридневная торговля позволяет использовать и другие стратегии, но практика показывает, что они менее эффективны и подходят только опытным трейдерам, выработавшим собственный стиль работы.

Рекомендованные для вас статьи:

- Позиционная торговля в примерах!

- Суть Свинг трейдинга (простыми словами) и Примеры

- Все о стратегии Carry trade (Кэрри трейд) на Форекс

- Что такое Скальпинг на Форекс – виды и методы стратегии

- Как использовать в торговле Парный трейдинг

Преимущества и недостатки торговли внутри дня

Как и любая другая стратегия, торговля внутри дня имеет свои плюсы и минусы. Умение обходить недостатки и приумножать преимущества стратегии и отличает профессионального трейдера. Недостатки заключаются в следующем:

- Чем больше сделок нужно совершить в день, тем больше сил уходит на работу. А получить приличную прибыль можно только при большом количестве сделок.

- Дей трейдинг требует постоянной концентрации, трейдер должен «держать руку на пульсе» рынка, реагировать на малейшие изменения, а времени на анализ ситуации и трейдера в этой ситуации не так много.

- Большое количество сделок зачастую оборачивается высокими комиссионными расходами.

Большая часть неудобств связана исключительно с динамичностью работы и нервным напряжением, которое часто мешает трейдеру. Для тех, кто способен работать в подобном режиме, тактика открывает ряд преимуществ:

- Контроль рисков

- Отсутствие «гэпов» (существенный разрыв в графике между ценами)

- Несомненным плюсом краткосрочных сделок можно назвать то, что в них прибыль появляется намного чаще, хотя и не всегда в большом объеме.

- Внутридневная торговля позволяет быстро видеть результаты своей деятельности.

- Краткосрочные сделки обычно связаны с меньшими суммами, а значит, в случае неудачи потери трейдера будут не так велики.

Кому подходит внутридневная торговля?

В дневной торговле желательно придерживаться следующих правил:

- Торговать максимум 2 часа в день.

- Торговля внутри дня должна быть в одно и то же время.

- Ограничивать себя в количестве трейдов на день.

- Ставить достижимые цели.

- Прекращать торговлю при любой неясной ситуации.

- Прекращать торговлю после нескольких неудачных сделок, совершенных подряд.

- Установить для себя лимит потерь на определенный временной промежуток (например, на день или на неделю, может быть на месяц).

Закрытие всех ордеров в конце торговой сессии

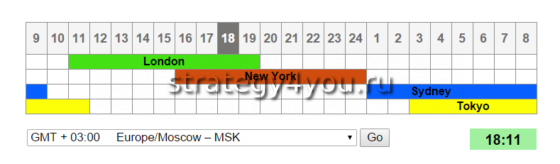

Специалисты указывают на рациональность использования стратегий, разработанных для внутридневного трейдинга, исключительно в рамках Лондонской и первой трети Американской сессии.

Обосновывается данная позиция просто – наиболее активная торговая деятельность на рынке Форекс осуществляется днём, а вернее с 9:00 до 19:00-20:00 (Мск). Ближе к 8 вечера необходимо стараться все ордера закрывать, несмотря на убыточность либо прибыльность по ним.

Если на другую сессию оставлять активные позиции, то:

- придётся выплачивать брокеру спред, который при временном переходе среда/четверг всегда тройной;

- появляется вероятность нарваться на гэп, направленный в противоположную сторону;

- возможен разворот цены, сигнал которого легко пропустить. Дневные стратегии предполагают оптимальную работу только внутри одного торгового дня. Новая сессия – это другие новости, иные настроения трейдеров, актуальные события и т. п.

Отсутствует смысл в переносе активных ордеров через временную точку 00:00, если трейдинг ведётся по intraday-стратегии.

Рекомендации по улучшению методики Пуриа

Эксперты предлагают следующие варианты улучшения стратегии Пуриа, способствующие эффективной минимизации убытков и лучшей фильтрации ошибочных сигналов

- Совершать все сделки именно тогда, когда на целевом рынке наблюдаются высокая ликвидность и значительная волатильность

- Интегрировать технику Пуриа с индикатором объема, присутствующим в арсенале MetaTrader4. Совершать сделки при соблюдении всех условий рекомендуется, если объемы рынка повышаются.

- Фильтровать сигналы системы Пуриа применением индикатора RSI. Сделки BUY/SELL заключать рекомендуется в моменты выхода RSI из зон перепроданности / перекупленности, если все остальные условия совпадают.

Маржа и дневная торговля

С другой стороны, покупка с маржой – это инструмент, который облегчает торговлю даже тем, у кого нет необходимой суммы наличных денег. Покупка с маржой увеличивает покупательную способность трейдера, позволяя ему покупать на сумму, превышающую сумму наличных денег; дефицит заполняется брокерской фирмой на интерес. Когда эти два инструмента объединяются в форме дневной торговли с маржой, риски усиливаются. И если следовать изречению: «чем выше риск, тем выше потенциальная прибыль», прибыль может быть многократной. Но будьте осторожны: никаких гарантий нет.

Финансовой отрасли регулирующий орган (FINRA) правила определяют день торговли как «покупки и продажи или продажи и покупки той же безопасности в тот же день в маржинальном счете.» Короткие продажи и покупки для покрытия той же безопасности в тот же день вместе с вариантами также подпадают под сферу однодневной торговли.

Когда мы говорим о внутридневной торговле, некоторые могут заниматься ею лишь изредка и будут иметь другие маржинальные требования, чем те, кого можно пометить как «дневных трейдеров по паттернам». Давайте разберемся с этими условиями, а также с правилами маржи и требованиями FINRA.

Дневной трейдер с временным паттерном используется для тех, кто выполняет четыре или более дневных сделок в течение пяти рабочих дней, при условии одного из двух: 1) количество дневных сделок составляет более 6% от его общего количества сделок на маржинальном счете в течение того же пятидневный период, или 2) Человек совершает два неудовлетворенных дневных торговых звонка в течение 90 дней. Счет дневного трейдера, не использующего паттерн, используется для дневной торговли лишь изредка.

Однако, если любой из вышеперечисленных критериев соблюден, то учетная запись дневного трейдера, не связанная с шаблоном, будет обозначена как счет дневного трейдера по шаблону. Но если на счету дневного трейдера по шаблону не было совершено никаких дневных сделок в течение 60 дней подряд, его статус меняется на счет дневного трейдера, не являющегося шаблоном.

Стресс в торговле

Торговля внутри дня требует от вас уделять много внимания рынку. Часто у вас остаются лишь секунды для принятия торговых решений:

- Где будет моя точка входа?

- Где будет размещен мой стоп-лосс?

- Куда я поставлю тейк-профит?

- Каким лотом я буду входить в сделку?

- Какой уровень риска я могу себя позволить в данной ситуации?

- Как мне управлять данной сделкой?

- Когда выходят ближайшие новости и как они повлияют на цену этой валютной пары?

Многие из этих решений вам придется принимать «на лету». Если вы будете надолго задумываться, вы можете упустить торговые возможности. Все это неизбежно вызовет у вас стресс.

У вас может быть еще и основная работа, из-за которой вы тоже можете испытывать психологическое напряжение. А если у вас есть семья, которая не всегда будут вас понимать в ваших попытках добиться успеха в трейдинге, тогда вам будет непросто торговать без стресса.

Маржинальные требования

Требование о внесении залога происходит, если на вашем счете меньше поддерживаемой маржи. Маржинальное требование – это требование от вашего брокера добавить деньги на ваш счет или закрыть позиции, чтобы вернуть ваш счет на требуемый уровень. Если вы не выполните требование о внесении маржи, ваша брокерская фирма может закрыть любые открытые позиции, чтобы восстановить минимальную стоимость счета. Ваша брокерская фирма может сделать это без вашего разрешения и может выбрать, какую позицию (позиции) ликвидировать. Кроме того, ваша брокерская фирма может взимать комиссию за транзакции. Вы несете ответственность за любые убытки, понесенные в ходе этого процесса, и ваша брокерская фирма может ликвидировать достаточно акций или контрактов, чтобы превысить требования начальной маржи.

Стресс в торговле

Торговля внутри дня требует от вас уделять много внимания рынку. Часто у вас остаются лишь секунды для принятия торговых решений:

- Где будет моя точка входа?

- Где будет размещен мой стоп-лосс?

- Куда я поставлю тейк-профит?

- Каким лотом я буду входить в сделку?

- Какой уровень риска я могу себя позволить в данной ситуации?

- Как мне управлять данной сделкой?

- Когда выходят ближайшие новости и как они повлияют на цену этой валютной пары?

Многие из этих решений вам придется принимать «на лету». Если вы будете надолго задумываться, вы можете упустить торговые возможности. Все это неизбежно вызовет у вас стресс.

У вас может быть еще и основная работа, из-за которой вы тоже можете испытывать психологическое напряжение. А если у вас есть семья, которая не всегда будут вас понимать в ваших попытках добиться успеха в трейдинге, тогда вам будет непросто торговать без стресса.

Заработок на дейтрейдинге: советы для новичков

Торговля внутри дня не такое простое занятие, как может показаться на первый взгляд. Как мы уже отмечали, совершая большое количество сделок в день, дейтрейдер должен быть готов к тому, что какая-то их часть будет убыточной. И чтобы торговать в плюс, количество успешных сделок должно составлять всего 30% (при соотношении 1:3 риск/профит).

Таким образом формируется его прибыль.

Для правильного определения тренда внутри дня, чтения графиков, интерпретации новостей и т.д

важно владеть основами технического анализа (фундаментальный анализ, как мы уже говорили, в дейтрейдинге практически не используется), владеть стратегиями управления рисками (использовать стоп-лоссы, тейк-профиты и др). Чтобы торговать внутри дня и получать прибыль, у дейтрейдера должен быть корректный торговый план, составленный и корректируемый на основании грамотного ТА

Поэтому дейтрейдинг, как и любая другая стратегия, предполагает обучение

Чтобы начать, важно изучить, какие правила работаю при торговле внутри дня. Ниже найдете основные рекомендации для успешного дейтрейдинга

Выберите инструменты, которые вы будете торговать

Для успешной реализации стратегии крайне важно учитывать инструменты, которыми торгуете. При внутридневной торговле нельзя торговать все

Чем больше вы знаете про торгуемый актив, тем больше шансов на успех. Для некоторых инструментов важно трендовое движение, другие торгуются на флэтовом рынке.

Определитесь с торговыми часами

Зачем трейдеры приходят на рынок? Ответ очевиден — чтобы заработать денег. И торговать нужно тогда, когда рынок позволяет зарабатывать. Речь идет о волатильных периодах, когда наблюдаются значительные повышения и снижения цен. Именно такие торговые сессии вам и нужны. “Вялый” рынок = “вялый” доход.

Соблюдайте риск-менеджмент

Определите максимальную просадку на разные периоды: сделка/день/неделя/месяц. Если уходите в минус по заданному значению, закрывайте торговлю. И открывайте позиции только при соотношение прибыли к риску — 3+ к 1.

Кроме того, важными уровнями, которые нужно брать в расчет, являются максимум или минимум предыдущей недели.

Не усреднять убыточную позицию

Классическая ошибка новичков: они усредняют убыточную позицию. Запомните: в дейтрейдинге этого делать не нужно. Это провальная тактика при краткосрочной торговле, которая может привести к полной потере средств.

Постоянно учитесь

На протяжении статьи мы не раз говорили о необходимости обучения дейтрейдингу. Этот стиль торговли будет успешным, если правильно определять разворотные модели рынка, грамотно пользоваться индикаторами и моделями технического анализа, не забывая про снижение убытков за счет лимитных ордеров, риск-менеджмента и тд.

Пробуйте различные таймфреймы

Основное, на чем хочется сделать акцент, говоря о разных стратегия трейдинга — пробуйте. Разные инструменты, стратегии, временные периоды. Только так вы сможете разработать собственную успешную стратегию и найти свое место на рынке. Кто-то зарабатывает на 1-минутных сделках, а кому-то больше подходит торговля на долгосрок.

Используйте стоп-лосс и тейк-профит

Успешные трейдеры знают, как минимизировать риски и максимизировать прибыль. Для снижения убытков они используют такие лимитные ордера, как стоп-лосс и тейк-профит.

Торгуйте через надежных партнёров

И последнее: как и в любой деятельности, в трейдинге также важно работать с правильными партнерами. Поэтому грамотно выбирайте брокера и биржу: от этого напрямую зависит ваш заработок

На каких таймфреймах можно торговать

Как свидетельствуют данные таблицы, приведенной на рисунке 1, для одних валютных инструментов используется таймфрейм М30 (тридцать минут), а для других – временной интервал H1 (один час). Это обстоятельство небезосновательно позволяет отнести методику Пуриа к стратегиям внутридневной торговли. Однако становится более очевидным, что тактику Пуриа при этом сложно считать полноценной техникой скальпирования, оперирующей обычно пятиминутными (М5) и одноминутными (М1) графиками.

Работа на таймфреймах M30 и H1 способствует получению надежных сигналов. Ложные сведения, зачастую обусловленные влиянием рыночных шумов, в значительной степени отсекаются самой торговой системой. Внутридневная специфика трейдинга по стратегии Пуриа позволяет инвестору достаточно часто совершать сделки на протяжении суток.

Торговля при помощи сетапов «PriceAction»

Торговля методом «японские свечи» становится неактуальной при маленьких таймфреймах. Трейдер уже не просчитывает все ходы, а надеется на русское «авось» – так можно быстро прогореть. Поэтому не зря в паттерны изначально встроены временные интервалы – графики, опускаться ниже которых не рекомендуется.

Как это происходит: биржевый игрок открывает график и не находит сетапов. Начинает изменять таймфреймы, увеличивать изображения, чтобы найти хоть какие-то входы на Forex. Это стереотипные действия, так как предполагается, что внутридневная торговля – «много сделок за короткое время». Ни к чему хорошему такая политика не приводит.

Действия: нужно входить только при чётком обозначении наличия сетапа. Нужно уметь отсеивать малопонятные и слабые сигналы, дожидаясь явных «позывов».

Как понять потенциал торгового инструмента?

Рынок похож на автомобиль, работающий на бензине. Он может поехать далеко, пока количество бензина в бензобаке достаточное. Однако когда бензин закончится, автомобиль остановится.

Как можно понять потенциал движения цены? Мы можем использовать индикатор ATR и наблюдать за его исторической волатильностью.

EUR/USD – дневной ATR:

Как видите, EUR/USD имеет ATR 50 пунктов. Это означает, что EUR/USD движется примерно по 50 пунктов в день.

Это не означает, что EUR/USD будет разворачиваться каждый раз, когда он совершит движение на 50 пунктов в течение дня. Он может пройти и более, чем 50 пунктов. Но если рынок сделает движение равное 2 ATR за день, скорее всего, он исчерпает себя и вряд ли достигнет новых максимумов или минимумов.

EUR/USD – цена разворачивается после достижения 2 ATR:

Пример маржинальной торговли

Предположим, что у трейдера есть на 20 000 долларов больше, чем сумма поддерживаемой маржи. Это даст трейдеру покупательную способность для дневной торговли в размере 80 000 долларов (4 x 20 000 долларов). Если трейдер балуется покупкой PQR Corp. на 80 000 долларов в 9:45, а затем 60 000 долларов XYZ Corp. в 10.05 того же дня, то он превысил свой лимит покупательной способности. Даже если он впоследствии продаст и то, и другое во время дневной торговли, на следующий день он получит требование о внесении маржи для дневной торговли. Однако трейдер мог избежать требования маржи, продав PQR Corp перед покупкой XYZ Corp.

Примечание. Хотя брокеры должны работать в рамках параметров, установленных регулирующими органами, они могут по своему усмотрению вносить незначительные поправки в установленные требования, называемые « внутренними требованиями ». Брокер-дилер может классифицировать клиента как образец день трейдера, принося их в более широком определении шаблона день трейдера. Кроме того, брокерские фирмы могут устанавливать более высокие маржинальные требования или ограничивать покупательную способность. Таким образом, могут быть вариации в зависимости от брокера-дилера, с которым вы решите торговать.

Работа на старших ТФ

Итак, я надеюсь, что доступно разъяснила вам сложность дейтрейдинга и теперь вы хотите узнать побольше о том, как можно без него обойтись. Для этого достаточно просто посмотреть на более старшие ТФ, такие как дневной или даже недельный график. Здесь тоже есть много интересного, а потенциал просто огромен. Оценим преимущества такой работы:

- Более низкие затраты на транзакцию. Вы будете открывать меньше сделок. Соответственно, будет меньше издержек.

- Более устойчивые тренды. Посмотрите на дневные графики по разным инструментам. Тенденции там более ярко выражены. Можно наблюдать четкие сигналы на разворот.

- Вы будете меньше времени тратить на торговлю. А это значит, сможете больше внимания уделять своим близким.

- Меньшая психологическая нагрузка. Работая в таком режиме, вам не придется заниматься анализом ежедневно. Достаточно проводить его в выходные, выбирая удобное время.

Существует два стиля торговли – свинг трейдинг и позиционная стратегия. Первый предполагает работу с одной волной тенденции, а второй – со всей тенденцией в целом.

На скриншоте представлен пример свинг трейдинга. Сделка закрывается как только начинается первая коррекция. Преимущество здесь в гибкости и мобильности. Однако есть значительный недостаток – вы получаете лишь часть движения. Не факт, что вам удастся грамотно перезайти в рынок и взять хорошую прибыль от следующей волны.

Позиционный трейдинг предполагает работу по всему тренду до его завершения. Плюсом здесь выступает то, что вы получаете большую прибыль. Однако есть и свой минус. Если вы неправильно оценили потенциал рынка, тенденция может так и не начаться. Соответственно, вы будете ждать развития тенденции, а цена может вернуться к исходному значению.

Финальное напутствие

Вам будет проще работать с графиками меньше 1 дня, если вы сосредоточитесь только на мажорных валютных парах — основных. Мне очень много пишут трейдеры, у которых не получается торговать и угадайте что — на их графиках постоянно какая-то экзотика.

Ребята — не трогайте ее. Высокие спреды, плохая ликвидность, куча прыжков и гепов и, банально, меньшая предсказуемость, чем у мажорных пар и кроссов с йеной.

Поэтому, особенно для 4-часовых графиков, сосредоточитесь на таких валютных парах. как:

- EURUSD

- GBPUSD

- AUDUSD

- NZDUSD

- USDJPY

- GBPJPY

- EURJPY

- AUDJPY

- NZDJPY

- USDCAD

- USDCHF

- XAUUSD (золото)

- UKOIL (нефть)

- индексы DJIA и S&P 500

Выбирайте основные мировые активы и не ищите приключений на свою задницу. Удачных торгов.

- Назад: Зоны событий

- Вперед: Структурный трейдинг

Выбирая интрадей стратегии на Форекс, нужно помнить о главных особенностях:

1) Верный выбор торговой сессии, что зависит от времени работы. Основные сессии – Американская, Европейская, Азиатская, Тихоокеанская.

2) Правильный выбор временного промежутка, который даст максимум полезной информации и будет подходить к стилю работы. Скальперы выбирают минутные графики, но для новичков такой вариант не подходит. Им лучше взять Н1, где меньше рыночного шума и снижена психологическая нагрузка.

3) Помнить про дни недели – менее и более всего колебания валюты заметны в понедельник и пятницу. Понедельник нередко начинается с больших гэпов, особенно если на выходных были опубликованы важные новости. Вначале недели участники рынка часто выжидают, в пятницу цены прыгают, так как многие не хотят оставлять открытые сделки на выходные, закрывают позиции. Да и важные новости Американской сессии выходят в этот день.

4) Обязательная установка стоп-лосса и тейк-профита, учет спрэда – чтобы небольшая прибыль не была «съедена» комиссиями и не привела к убытку.

5) Учет макроэкономических новостей, важных выступлений чиновников и финансистов, что существенно влияет на прыжки цен, но трудно прогнозируется. Новости лучше пережидать, а прибыльные позиции обязательно фиксировать.

6) Оптимальное количество активов – лучше спекулировать одной валютной парой, максимум двумя-тремя. Брокеры дают возможность выбирать любое количество активов, но следить за всеми одновременно невозможно, это реально только при долгосрочном инвестировании. Интрадей стратегии и так требуют напряжения, а уже работа с несколькими парами точно вымотает и не принесет желаемой прибыли.

большие таймфреймы

![]() Обращать внимание на волатильность актива – это даст возможность оценить перспективы и потенциальный доход. Так, если средняя волатильность пары EUR/USD равна 110 пунктам, а на протяжении дня цена уже прошла 100, то открывать новую позицию, скорее всего, не стоит, а прибыльные сделки нужно вовремя закрыть

Обращать внимание на волатильность актива – это даст возможность оценить перспективы и потенциальный доход. Так, если средняя волатильность пары EUR/USD равна 110 пунктам, а на протяжении дня цена уже прошла 100, то открывать новую позицию, скорее всего, не стоит, а прибыльные сделки нужно вовремя закрыть

Заключение

Хотя внутридневная торговля — предмет многочисленных дискуссий, в целом это вполне жизнеспособный способ получения прибыли на фондовых/валютных рынках.

Ее «убыточность» большей частью спровоцирована не ущербностью внутридневной концепции как таковой, а тем, что она очень популярна у неопытных трейдеров, что слепо внимают «гуру трейдинга», покупая авторские индикаторы и электронные советники, закономерно сливая депозит.

Правда же в том, что Day Trading приносит деньги только тем, кто уже обладает знаниями, навыками, опытом и дисциплиной, которые вырабатываются месяцами и годами торговли. Проще говоря, профессионалам.

Не согласны с этим? Добро пожаловать в обсуждения.