- Очередность взыскания

- Виды излишних выплат

- Возможные варианты удержаний из заработной платы

- Проводки для удержаний из заработной платы

- Основания для удержаний из суммы заработанных средств

- Право работодателя вычесть часть заработка по собственной инициативе

- Отчисления из суммы заработной платы по желанию работника

- Взыскания части заработка в принудительном порядке по исполнительным документам

- Какие доходы работников облагаются НДФЛ

- Нормативное регулирование

- Удержать в обязательном порядке

- Налог на доходы физических лиц

- Удержания по исполнительному листу из зарплаты

- Алименты по соглашению

- Законодательная база и документы

- Отдельные нюансы начисления и удержания подоходного налога

- Как уплачивать НДФЛ, если работник не пришёл за заработной платой

- Пени по налоговым платежам

- Как взыскать подотчетные суммы

- Алгоритм расчета подоходного налога с зарплаты в 2022 году

- Ст. 101 Федерального Закона «Об исполнительном производстве»

Очередность взыскания

Если в отношении должника выпущен только один исполнительный документ, ни о каких очередях, речи не идет. Но представим, что гражданин имеет сразу несколько финансовых обязательств, например, по банковским кредитам, МФО, алиментам на своих детей. Соответственно, выпущено несколько исполнительных документов. И каждый из взыскателей требует денег.

Очевидно, что исполнять обязательства, то есть удерживать деньги в счет их погашения, придется в некоторой последовательности. Очередность взыскания предусмотрена законом, статьей 111 Закона от 29.12.1995 N 223-ФЗ:

- Требования по алиментам, по взысканию денег за причинение вреда здоровью, моральная компенсация, ущерб, причиненный преступными действиями

- Требования по взысканию зарплаты, выходных пособий, вознаграждения по авторским договорам.

- Обязательные платежи в бюджет (например, налоги), внебюджетные фонды (например, Пенсионный фонд)

- Все остальные требования по взысканию денег.

Пример

Удержания по исполнительному листу из зарплаты в 2022 году будет таким. При очередном начислении денег работнику бухгалтер исполнит требование пристава и перечислит на депозитный счет СП 20 000 рублей. На этом его текущая обязанность закончится. Теперь приставу надлежит решать, что делать с поступившими деньгами.

Как видно из списка, выложенного выше, алиментные требования выполняются в первую очередь. Одна четверть от зарплаты в 40 000 рублей составляет 10 000 рублей. Именно эта сумма и будет перечислена взыскателю – матери несовершеннолетнего ребенка. Оставшиеся деньги в 10 000 рублей будут направлены на погашение долга перед банком.

И так будет происходить каждый месяц, пока долг перед банком не будет полностью закрыт и когда ребенку не исполнится 18 лет, именно до этого предела отцу надлежит платить алименты ребенку.

Виды излишних выплат

Из зарплаты (Статья 129 ТК РФ) работника разрешено удерживать:

- отпускные за неотработанные дни отпуска. Такая задолженность может возникнуть при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск. Вы можете удержать долг работника из причитающихся ему «увольнительных» выплат. Правда, при увольнении по некоторым основаниям переплаченные отпускные удерживать нельзя. Например, при увольнении:

- в связи с сокращением штата или численности работников (Пункт 2 ст. 81 ТК РФ);

- отказом работника от перевода на другую работу, необходимого ему по медицинскому заключению, или отсутствием у работодателя соответствующей работы (Пункт 8 ст. 77 ТК РФ);

- призывом на военную службу (Пункт 1 ст. 83 ТК РФ);

- восстановлением на работе работника, ранее выполнявшего эту работу (Пункт 2 ст. 83 ТК РФ);

- неотработанные авансы в счет зарплаты. Этот долг может появиться, например, когда работнику в начале месяца был выплачен аванс по зарплате за этот месяц, а работник, не отработав его, ушел до конца месяца в отпуск за свой счет или на больничный;

- неизрасходованные и невозвращенные подотчетные суммы, в том числе выданные при направлении в служебную командировку (Письмо Роструда от 11.03.2009 N 1144-ТЗ);

- выплаты при невыполнении норм труда или простое (Статьи 155, 157 ТК РФ). Такая задолженность возникнет, если вы оплатите работнику простой или недоработку исходя из того, что они произошли по вашей вине либо по причинам, не зависящим от обеих сторон, а потом выяснится, что виноват был работник. Удержать в этом случае излишние выплаты можно только после того, как вы обратитесь в суд и суд установит вину работника в простое или недоработке (Определение Московского облсуда от 15.12.2011 N 33-25895);

- суммы, излишне выплаченные из-за счетной ошибки. Причем это необязательно зарплата. Сюда же относятся любые суммы, ошибочно выплаченные работнику в рамках трудовых отношений или в связи с ними. Так же считают и специалисты Роструда.

Из авторитетных источников Шкловец Иван Иванович, заместитель руководителя Федеральной службы по труду и занятости «Согласно ст. 137 ТК РФ работодатель может удержать из заработной платы работника (с соблюдением предусмотренного данной статьей порядка) задолженность этого работника в виде сумм, излишне выплаченных ему вследствие счетных ошибок. Круг этих сумм указанной статьей не ограничен. Поэтому удерживать из зарплаты можно любые излишне выплаченные работнику вследствие счетной ошибки выплаты и компенсации, предусмотренные трудовым законодательством, локальными нормативными актами организации, коллективным или трудовым договором, например пособия, материальную помощь, оплату проезда к месту обучения, компенсацию за использование личного имущества работника, страховое обеспечение по страхованию от несчастных случаев на производстве и профзаболеваний и т.д. Производить же удержания можно только из заработной платы. Согласно ст. 129 ТК РФ заработная плата — это вознаграждение за труд (оклад, должностной оклад, тарифная ставка), а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты)».

Определения счетной ошибки в Трудовом кодексе нет. Суды и Роструд считают, что счетными являются только арифметические ошибки в подсчетах, то есть ошибки, допущенные в результате неверного применения правил математики (Письмо Роструда от 01.10.2012 N 1286-6-1).

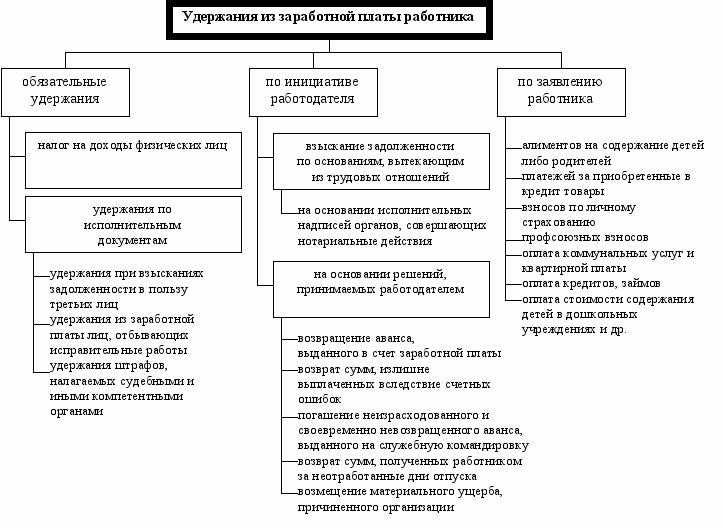

Возможные варианты удержаний из заработной платы

Случаи невыплаты сотруднику денежных средств из его заработной платы определяются согласно ТК РФ (ст. 137) и разделяются на удержания:

- обязательного характера;

- инициированные предприятием;

- по желанию самого сотрудника.

Вопрос: Организация, забронировавшая номер для проживания командированного работника, в соответствии с договором перечислила гостинице сумму ущерба, причиненного постояльцем. Может ли работодатель взыскать ущерб с работника, если по решению суда у него и так производится удержание 70% заработной платы в виде алиментов на содержание детей? Посмотреть ответ

К обязательным видам невыдачи средств из заработка сотрудника отнесены:

- налоговый платеж с дохода гражданина в качестве физического лица (НДФЛ), определяемый НК РФ (гл. 23);

- взыскания по исполнительным документам (листам) согласно ФЗ об исполнительном производстве (№119, 21.07.1997), производимые после уплаты обязательных налогов согласно НК РФ.

К сведению! Любые виды вычетов производятся из заработанных гражданином средств после первоочередного вычета в виде НДФЛ. Взыскания по исполнительным листам не применимы к некоторым видам дохода, к примеру, за работу в экстремальных или вредных условиях (ст. 69 ФЗ № 119).

Удерживаемые по инициативе предприятия суммы относятся к его праву, но не обязанности, и содержат:

- компенсацию предоставленного ранее и невозвращенного авансового платежа, полученного трудящимся в счет будущего заработка;

- гашение в установленный срок невозвращенного, неизрасходованного авансового платежа, полученного сотрудником по причине командировки, перевода на работу в иной населенный пункт;

- возврат лишней части денег, уплаченных работнику по причине ошибок счетного характера;

- возврат излишне уплаченных гражданину денег при признании его вины или неправомерности действий комиссией по трудовым спорам или судебным решением (ст. 155, 157 ТК РФ);

- вычет за время трудового отпуска, не отработанное сотрудником, в зависимости от причин для увольнения работника (ст. 77, 81, 83 ТК РФ);

- покрытие материального ущерба, понесенного организацией по вине работника (гл. 39 ТК РФ).

Вопрос: Как отразить в учете удержание алиментов на содержание несовершеннолетнего ребенка с выплат, произведенных работнику в виде заработной платы и по больничному листу? В расчетном месяце работнику начислено пособие по временной нетрудоспособности в сумме 13 808,28 руб. (из которых 3 452,07 руб. выплачивается за счет средств организации, 10 356,21 руб. — за счет средств бюджета ФСС РФ) и заработная плата в сумме 19 090,91 руб. У работника единственный несовершеннолетний ребенок. Соглашение об уплате алиментов между родителями ребенка не заключалось, алименты взыскиваются с работника на основании решения суда и судебного приказа. Они перечисляются на счет взыскателя (матери ребенка) в банке. Выплата сумм, начисленных работнику, производится путем перечисления денежных средств на счет работника в банке. Пособие по временной нетрудоспособности выплачено одновременно с заработной платой за расчетный месяц. Затраты на перечисление алиментов взыскателю, а также последующее возмещение этих затрат работником в данной консультации не рассматриваются. Для целей налогообложения прибыли учет доходов и расходов ведется методом начисления. Посмотреть ответ

Невыплата части заработка по распоряжению руководства компании должна соответствовать следующим условиям:

- стоимость нанесенного вреда не превышает величины среднемесячного заработка виновного лица (ст. 248 ТК РФ);

- распоряжение о взыскании денег издано руководством организации не позже 1 месяца от даты окончательного выявления величины причиненного урона (ст. 248 ТК РФ).

По окончании месячного срока при отсутствии добровольного согласия работника на компенсацию урона взыскание производится работодателем только при наличии судебного решения.

К сведению! Если переплата лишней суммы по плате за труд произошла из-за некорректного или неправильного трактования законодательных норм или иных нормативных актов, уменьшение размера заработка на установленный излишек не допускается (ст. 137 ТК РФ).

Любые вычеты из заработка по инициативе самого работника (оплата банковского кредита, профсоюзных или страховых взносов, коммунальных платежей) производятся бухгалтерским подразделением компании только при получении от сотрудника письменного заявления.

Вопрос: Какой код вида дохода указывать в платежном поручении при перечислении бывшей жене работника алиментов на ребенка, удержанных из заработной платы работника? Посмотреть ответ

Проводки для удержаний из заработной платы

В России законодательно существует возможность для работодателя удерживать из зарплаты сотрудника сумму, которую он должен выплатить предприятию, физическому лицу и т.д.

Из зарплаты работников предприятия ежемесячно удерживаются определенные суммы денег по разным причинам:

- Удерживается с зарплаты работника налог на доходы физических лиц (НДФЛ).

- Из зарплаты удерживается аванс, полученный работником ранее.

- Удержание причинённого материального ущерба.

- Удержания денег третьим лицам (по заявлению работника).

- Взыскивание с работника недополученных подотчетных сумм.

20% – максимальная сумма удержаний из заработка работника (с вычетом НДФЛ). Но в некоторых случаях, которые описаны федеральными законами, их размер может доходить до 50% от зарплаты.

Помимо этого, если держания могут быть в пользу государства (налоги, штрафы) и третьим лицам (алименты, профсоюзные взносы и т.д.).

Следует иметь в виду, что излишне начисленная зарплата взыскиваться с сотрудника не может, если это произошло не в результате вычислительной ошибки, а вследствие иных причин, при, например, недостаточной профпригодности или квалификации работника и неправильного из-за этого расчёта зарплаты.

Удержания по заработной плате проводятся по счету №70 и корреспондируются по кредиту счетов №20,23,25,26,29,44,76,51.

Проводка для удержаний из зарплаты выглядит так:

- Д70К20

- Д.70 К71

- Д70 К44 и так далее.

Основания для удержаний из суммы заработанных средств

Закон обязывает работодателя своевременно производить в полном объеме выплату заработной платы.

Насколько правомерно уменьшение выплат при получении через кассу предприятия или перечисленных по заявлению работающего лица на расчетный счет банковской организации, зависит от причин и размера взысканных сумм.

Помимо обязательных удержаний из заработной платы, отчисления также возможны по заявлению работника или инициативе работодателя

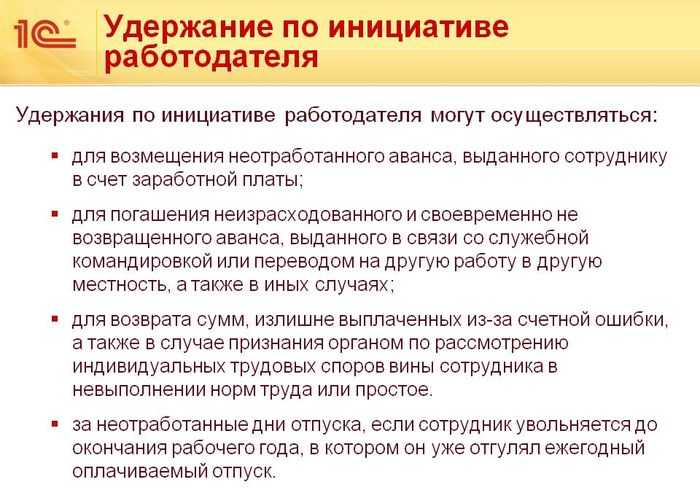

Право работодателя вычесть часть заработка по собственной инициативе

Условиями трудового договора оговаривается размер оклада или тарифов, согласно действующему положению об оплате труда, дополнительные компенсации, порядок начисления поощрительных, стимулирующих премий.

Одним из обязательных условий трудовых отношений является социальное страхование работающих граждан на случай:

- необходимости получения медицинских услуг, профилактики состояния здоровья;

- временной нетрудоспособности, (связанной с болезнью, полученными травмами, материнством);

- пенсионного обеспечения по достижению определенного возраста, в установленных законом ситуациях выхода на пенсию при наличии определенного стажа работы в особых, вредных, опасных условиях труда, социальных выплат при частичной или полной утрате трудоспособности.

Причем страховые взносы во внебюджетные фонды работодатель обязан перечислять из собственных средств, составляющих фонд оплаты труда.

Обязательным с точки зрения налогообложения является лишь из начисленных к выплате каждому сотруднику средств удерживать НДФЛ.

Работодатель имеет право помимо этого взыскать излишне выплаченные суммы, в том числе при увольнении и полном расчете с бывшим сотрудником:

- для возмещения полученного аванса, если трудовые отношения прекращены до окончания месяца;

- для погашения невозвращенных средств, не израсходованных во время исполнения трудовых обязанностей в служебной командировке;

- если при начислении зарплаты были допущены счетные ошибки;

- когда органы, полномочные принимать решения по индивидуальным трудовым спорам, признали вину работника в невыполнении норм труда или простое производственного процесса;

- если при увольнении выяснится, что работник уже использовал ежегодный отпуск и получил денежные средства до окончания рабочего года, в счет которого он был оформлен, за неотработанные дни отпуска.

Руководитель имеет законные полномочия взыскать с материально ответственных лиц, подписавших договор, возлагающий на них обязанности по сохранению доверенного имущества, денежных средств, сумму причиненного виновными действиями вреда, обоснованную документальными расчетами прямых потерь.

Условиями трудового договора, положениями внутреннего пользования могут быть оговорены случаи привлечения к материальной ответственности и порядок возмещения убытка, причиненного действиями (бездействием) подчиненных.

Работодатель может удерживать часть заработка только в строго оговоренных случаях

Отчисления из суммы заработной платы по желанию работника

По мнению Роструда, волеизлияние работников распорядиться заработанными средствами по своему усмотрению, по сути, не является удержанием.

Тем не менее, по заявлению на удержание из заработной платы конкретно оговоренной суммы или процентной доли заработка, могут производиться вычеты, например, для:

- погашения кредита;

- перечислений на оплату коммунальных услуг, содержания или аренды жилья;

- оказания материальной помощи на ребенка в качестве алиментов;

- уплаты взносов профсоюзным организациям, призванным защищать интересы трудящихся;

- других целей.

Взыскания части заработка в принудительном порядке по исполнительным документам

После вступления решения суда о возмещении работником долговых обязательств в законную силу, согласно закону, регулирующему вопросы исполнительного производства, пристав вправе обратить взыскания на заработную плату официально трудоустроенных лиц, если речь идет:

- об исполнительном производстве по требованиям о взыскании периодических платежей;

- о возмещении морального, материального вреда, прочих сумм, размер которых не превышает 10 тыс. рублей;

- об уплате алиментов на содержание детей, других нетрудоспособных родственников, в соответствии с нормами семейного законодательства.

Какие доходы работников облагаются НДФЛ

Согласно пп.6 п.1 ст.208 НК РФ обложению НДФЛ подлежат зарплата работника и другие доходы (вознаграждения), выплачиваемые в рамках трудового договора. Ставка, по которой облагается налогом заработок работника, зависит от его статуса. Ставка НДФЛ 13% для расчета суммы налога, применяется к трудовым доходам (п.1 ст.224 НК РФ):

- резидентов РФ;

- иностранцев-высококвалифицированных специалистов;

- работников из стран-участников ЕАЭС

- мигрантов, которым не требуется виза;

- беженцев.

Для нерезидентов применяется ставка 30% (п.3 ст. 224 НК РФ).

Напомним, что согласно п. 2 ст 207 НК РФ и письму Минфина № 03-04-06/34676 от 23.05.2018, налоговым резидентом признается лицо, которое находится в РФ не менее 183 календарных дней в течение 12 идущих подряд месяцев.

При расчете суммы НДФЛ работники имеют право на стандартные ежемесячные вычеты, предусмотренные ст. 218 НК РФ:

- на детей – по 1 400 руб. (на первого и второго ребенка), 3000 руб. (на каждого последующего ребенка), 12 000 руб. (на ребенка-инвалида), применяется до суммы дохода 350 000 руб. с начала года; единственному родителю вычет предоставляется в двойном размере;

- для «чернобыльцев», лиц, участвовавших в проведении ядерных испытаний и некоторых других категорий — 3 000 руб.;

- для «блокадников», бывших узников концлагерей, Героев России, инвалидов и ряда других лиц – 500 руб.

Для получения вычета необходимо предоставить в бухгалтерию письменное заявление и подтверждающие документы.

Если сотрудником оформлен иной налоговый вычет через работодателя (имущественный, социальный), то снизить налогооблагаемую базу по НДФЛ можно и по другим основаниям, предусмотренным ст. 219, 220 НК РФ.

Суммы вычетов отдельной проводкой в бухучете не отражаются.

Нормативное регулирование

О том, как правильно осуществлять удержания из заработной платы подробно указывается в нормативных актах, каждый из которых регулирует отдельную область деятельности. В Трудовом Кодексе Российской Федерации за удержания отвечают следующие статьи:

- № 130 — устанавливает гарантии сотруднику на выплату достаточной для проживания суммы денежных средств;

- № 136 — согласно ей, работодатель в обязательном порядке должен информировать сотрудников о предстоящем удержании;

- № 137 — определяет причины и ограничения вычетов, производимых из заработной платы, для погашения какой-либо задолженности перед работодателем;

- № 138 — устанавливает максимальный размер удержаний;

- № 240 — дает работодателю право не удерживать с сотрудников материальную компенсацию.

Помимо Трудового Кодекса, регламентируют процедуру вычета денежных средств из зарплаты статьи:

- Налогового Кодекса № 226 — отчисление подоходного налога также является удержанием из заработной платы;

- Уголовного Кодекса № 50 — отвечает за формирование запрлаты граждан, трудящихся на исправительных работах;

- Уголовного Кодекса № 53.1 — отвечает за формирование зарплаты граждан, трудящихся на принудительных работах;

- Семейного кодекса № 109 — регулирует выплату алиментов;

- Федеральный Закон № 229 — описывает действия исполнительных служб, уполномоченных на осуществление взыскания с заработной платы;

- Федеральный закон № 10 — регламентирует действия профсоюза.

Удержать в обязательном порядке

К таким видам удержаний можно отнести все суммы, удержанные работодателем с заработка подчиненного на основании законодательства. То есть часть заработка была удержана в силу закона.

Налог на доходы физических лиц

Работодатель в данном случае выступает в качестве налогового агента и удерживает исчисленный подоходный налог в том размере, который предусмотрен . Для российских граждан (резидентов РФ) ставка налога составляет 13 %.

Пример 1.

Посмотрим пример того, как удерживается подоходный налог с зарплаты.

Расчет НДФЛ:

- По зарплате: 50 000 × 13 % = 6500 руб.

- По больничному листу: 17 500 × 13 % = 2275 руб.

- По отпускным: 45 000 × 13 % = 5850 руб.

- Материальная помощь до 4000 руб. включительно НДФЛ не облагается. Подробнее: «Облагается ли материальная помощь НДФЛ».

Итого из общих доходов Березкина 116 500 рублей (50 000 + 17 500 + 45 000 + 4000) будет удержано 14 625 руб.

ВАЖНО!

Страховые отчисления с заработной платы не удерживаются. Правило действует для всех видов стандартного страхового обеспечения граждан (ОПС, ОПС, ВНиМ и НС и ПЗ)

Добровольные взносы, наоборот, удерживаются непосредственно из заработной платы и иных доходов специалиста.

Удержания по исполнительному листу из зарплаты

Отметим, что в части изъятий по исполнительным листам речь идет не только о взыскании алиментов в пользу несовершеннолетних детей или престарелых родителей, но и по взысканиям в пользу погашения просроченной кредиторской задолженности (например производство по ипотечному или потребительскому кредиту), оплате административных штрафов и иных форм удержаний по исполнительному листу из заработной платы в пользу юридических и(или) физических лиц.

ВАЖНО!

В соответствии со , ст. 99 закона № 229-ФЗ, удержания по исполнительным листам в части алиментов, возмещения вреда жизни и здоровью граждан, возмещения ущерба по потери кормильца не могут превышать 70 % от общего дохода

Изыскания по остальным видам исполнительных листов — не более 50 % (исполнительный лист на погашение долга по договору, кредиту, возмещение морального вреда). Другие виды удержаний не могут превышать 20 % от заработка (например, возмещение недостач, исправление счетной ошибки и т. д.).

Пример 2. Исполнительный лист, алименты.

Рассмотрим аналогичный пример, как удерживать алименты из зарплаты.

ВАЖНО!

Исчисление суммы, сколько удержать по исполнительным листам, производится после исчисления НДФЛ! Издавать дополнительные приказы или получать согласие работника не нужно.

Расчет удержаний:

Распределяем сумму между банками в процентном соотношении к общей сумме задолженности:

- Исполнительный листок ОАО «Банк России»: 20 227,5 × (210 000 / 410 000 × 100 %)= 20 227,5 × 51,2 % = 10 356,48 руб.

- Исполнительная документация ОАО «Кредит всем»: 20 227,5 × (120 000 / 410 000 × 100 %) = 20 227,5 × 29,3 % = 5926,66 руб.

- Исполнительные требования ОАО «Займы быстро»: 20 275,5 × (80 000 / 410 000 × 100 %) = 20 227,5 × 19,5 % = 3944,36 руб.

Далее наниматель будет погашать долги перед банковскими организациями до полного погашения образовавшейся задолженности по исполнительным делам.

Алименты по соглашению

Не всегда обеспечение несовершеннолетних детей оплачивается родителями по исполнительным бумагам. В некоторых ситуациях наниматель удерживает деньги из заработка работника по нотариальному соглашению. Данное соглашение заключается между родителями несовершеннолетнего ребенка в присутствии нотариуса. В нем прописываются суммы, периодичность выплат, а также иные условия.

Как удержать алименты из зарплаты, пример 3.

Расчет:

Отметим, что удерживать алименты в пользу несовершеннолетних детей работника можно и на основании его заявления, а не только по соглашению или исполнительному делопроизводству.

Законодательная база и документы

Общим механизм удержаний, осуществляемых работодателем из заработной платы сотрудника, регламентируется действующими законодательными актам, основные из которых представлены в таблице ниже:

| № п/п | Нормативный акт | Описание |

| 1 | НК (ст. 226) | Положения НК описывают порядок исполнения работодателя обязательств налогового агента. В частности, работодатель обязан рассчитать, удержать и перечислить НДФЛ с суммы заработной платы работника. |

| 2 | ТК (ч. 2 ст. 137) | Трудовое законодательство предоставляет закрытый список удержаний, производимых с заработной платы работника. Согласно положениям ТК, работодатель вправе удерживать суммы:

· выданных и не использованных средств на командировку; · неотработанного аванса; · отпускных в случае, если работник был уволен до конца рабочего дня, в счет которого получено отпуск; · зарплаты (иных вознаграждений), которые были излишне выплачены в результате счетной ошибки. |

| 3 | ТК (ст. 138) | ТК ограничивает общую сумму удержаний с каждой выплаты – не более 20% в общем порядке, не более 50% — при обязательных удержаниях, установленных федеральным законодательством. |

| 4 | Письма Роструда | Порядок удержания в частных случаях и особых ситуациях описан в отдельных письмах-разъяснениях Минтруда. К примеру, письмо № ПГ/5089-6-1 подчеркивает необходимость согласования сотрудником суммы удержания в случае, если взыскание осуществляется по инициативе работодателя. |

| 5 | ФЗ-229 | Закон определяет порядок удержания, осуществляемый на основании судебных решений. Согласно документу, расчет суммы к взысканию определяется исходя из размера дохода работника за вычетом удержанных налогов. |

Отдельные нюансы начисления и удержания подоходного налога

Итак, теперь вам известен порядок и дата удержания НДФЛ из заработной платы, а также бухгалтерские проводки для этого налога по отдельным категориям доходов. Теперь разберём частные нюансы и рекомендации по удержанию и выплате НДФЛ.

Депонирование не является поводом для переноса выплаты НДФЛ в бюджет.

Как уплачивать НДФЛ, если работник не пришёл за заработной платой

Допустим, в организации предусмотрена выдача заработной платы наличными средствами. В положенный день работник не явился за деньгами (был на больничном или отсутствовал по иной причине). Как поступить в таком случае? Депонирование (то есть отсроченное получение заработной платы) не является поводом для переноса выплаты НДФЛ в бюджет.

Бухгалтеру удобнее перечислять налог за всех сотрудников одним платёжным поручением. Закон разрешает переводить все средства в бюджет разом. То есть тот факт, что работник по какой-либо причине не получил зарплату в положенный срок, не является основанием для переноса выплаты налога. Уплатите его как и положено, на следующий день после выдачи заработной платы.

Пени по налоговым платежам

За просроченную уплату обязательных платежей налоговому агенту могут быть начислены пени по НДФЛ. Пеней называется штрафная санкция за несвоевременное исполнение финансовых обязательств. Так как законом точно предусмотрены сроки выплаты НДФЛ, за просрочку работодателю (юридическому лицу или индивидуальному предпринимателю) придётся уплатить пени из собственных средств.

Если просрочка составляет менее 30 дней, размер штрафной выплаты будет равен 1:300 от ставки рефинансирования Центробанка. Если уплата налога просрочена более чем на 30 дней, то придётся выплатить сразу два вида пеней:

- 1:300 от ставки рефинансирования ЦБ за первые 30 дней;

- 1:150 от ставки рефинансирования ЦБ, начиная с 31 дня.

Для расчёта пеней лучше воспользоваться онлайн-калькуляторами. Проводка по начислению пени по НДФЛ — Дебет 99 , Кредит 68.1

Обратите внимание, что субсчёт «1» по 68 счёту используется для НДФЛ. Кстати, способ расчёта пени по всем видан налогов аналогичен

Интересно, что проводки начисления штрафа по НДФЛ некоторые бухгалтеры проводят по Дебету 91 — «Прочие доходы и расходы» — вместо Дебета 99 — «Прибыли и убытки». Законом эта вариативность не запрещена, однако руководители и бухгалтеры компании должны определиться и оформлять проводки однородно.

Как взыскать подотчетные суммы

Переплата аванса по командировочным расходам или по подотчетным деньгам — ситуация распространенная. Спланировать будущие траты до копейки практически невозможно, поэтому неизрасходованные подотчетные средства постоянно встречаются в работе бухгалтера.

По сути, работник должен вернуть деньги сам. Но это в идеале. Если подчиненный не желает самостоятельно вернуть подотчетные деньги, работодатель может удержать переплату из его заработка.

ВАЖНО!

Удержать из зарплаты можно не только суммы переплаты, но и задолженность по неутвержденному авансовому отчету. Например, если работодатель не утвердил авансовый отчет из-за отсутствия подтверждающей документации.. План действий обозначен в Письме Роструда от 09.08.2007 № 3044-6-0

Чтобы произвести удержания из заработной платы подотчетных сумм:

План действий обозначен в Письме Роструда от 09.08.2007 № 3044-6-0. Чтобы произвести удержания из заработной платы подотчетных сумм:

в течение одного месяца с момента истечения срока возмещения образовавшейся переплаты издайте приказ об удержании денег с зарплаты работника.

ВАЖНО!

Если срок упущен, то производить взыскания подотчетных сумм с заработка неправомерно. В такой ситуации возместить переплату можно только через суд.. после издания приказа об удержаниях ознакомьте должника с распоряжением под подпись

Работник должен прописать в приказе, что он согласен с взысканиями из зарплаты. В противном случае придется обращаться в суд

после издания приказа об удержаниях ознакомьте должника с распоряжением под подпись. Работник должен прописать в приказе, что он согласен с взысканиями из зарплаты. В противном случае придется обращаться в суд.

Подотчетные деньги, не возвращенные работодателю, не являются доходом работника и не подлежат обложению НДФЛ, так как это задолженность перед нанимателем.

Если работник не вернет долг по подотчетным деньгам в течение месяца со дня истечения срока, установленного для их возврата, начислите на невозвращенную сумму страховые взносы. Затем страховые взносы можно будет зачесть, если сотрудник не вернет деньги. Или вернуть, если подотчетник предоставит подтверждающие документы (Письма ФСС от 14.04.2015 № 02-09-11/06-5250, Минтруда от 12.12.2014 № 17-3/В-609).

Алгоритм расчета подоходного налога с зарплаты в 2022 году

Работодателям нужно рассчитывать НДФЛ по такому алгоритму:

1. Рассчитать налоговую базу по НДФЛ — на каждую дату получения дохода нарастающим итогом с начала года. В налоговую базу включают зарплату, премии, выплаты по договорам ГПХ.

Расчет налоговой базы — в п. 3 ст. 226 НК РФ

2. Полученную сумму доходов сотрудника нужно уменьшить на предоставленные ему с начала года вычеты по НДФЛ.

3. Рассчитать налог по формуле:

4. Рассчитать НДФЛ, который нужно удержать на дату выплаты дохода сотрудника:

Рассмотрим на примере. Допустим, зарплата руководителя отдела продаж Ильина — 100 000 ₽ в месяц. Ему положен вычет на ребенка. Он предоставляется, только пока доход не достигнет 350 000 ₽, поэтому начиная с четвертого месяца — апреля — этого вычета уже не будет.

Зарплату и вычеты на ребенка считаем нарастающим итогом.

| Показатель | Расчет |

|---|---|

| НДФЛ к удержанию на дату выплаты дохода в январе | (100 000 ₽ − 1400 ₽) × 13% = 12 818 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в феврале | (200 000 ₽ − 2800 ₽) × 13% − 12 818 ₽ = 12 818 ₽ |

| Исчисленный НДФЛ с начала года к апрелю | 38 454 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в апреле | 400 000 ₽ × 13% − 38 454 ₽ = 13 546 ₽ |

В следующем году Ильина повысили до коммерческого директора, теперь его зарплата — 550 000 ₽ в месяц. Вычет на ребенка ему не положен, потому что доход превышает лимит по вычету уже в январе. А в десятом месяце — октябре — его доход превысит 5 млн рублей, и НДФЛ бухгалтер будет считать по повышенной ставке.

| Показатель | Расчет |

|---|---|

| НДФЛ к удержанию на дату выплаты дохода в январе | 550 000 ₽ × 13% = 71 500 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в феврале | 1 100 000 ₽ × 13% − 71 500 ₽ = 71 500 ₽ |

| Исчисленный НДФЛ с начала года к октябрю | 643 500 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в октябре | 5 000 000 ₽ × 13% + (5 500 000 ₽ − 5 000 000 ₽) × 15% − 643 500 ₽ = 81 500 ₽ |

| Исчисленный НДФЛ с начала года к ноябрю | 725 000 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в ноябре | 5 000 000 ₽ × 13% + (6 050 000 ₽ − 5 000 000 ₽) × 15% − 725 000 ₽ = 82 500 ₽ |

С ноября и до конца года с зарплаты Ильина будут удерживать подоходный налог 82 500 ₽ — по ставке 15%. Это на 11 000 ₽ больше, чем удерживали по ставке 13%.

Ст. 101 Федерального Закона «Об исполнительном производстве»

взыскание по исполнительным листам запрещено

- денежные средства, выплаченные должнику в качестве возмещения вреда здоровью. К примеру, если Иванов В.В. попал в ДТП и серьезно пострадал, то выплаченные ему средства на лечение, находящиеся на счету в банке, не могут быть удержаны.

- средства, выплаченные должнику в качестве возмещения вреда в связи со смертью кормильца.

- денежные суммы, выплачиваемые лицам, получившим увечья (ранения, травмы, контузии) при исполнении ими служебных обязанностей. К таким лицам относятся не только проходящие военную службу, но и сотрудники МЧС, пострадавшие в ходе спасательных операций, сотрудники полиции и т.д. Неприкосновенными являются и суммы, которые выплачены родственникам погибших при исполнении служебных обязанностей.

- компенсации, выплаченные гражданам, пострадавшим в результате радиационных или техногенных катастроф. К примеру, не могут списать со счета и тем самым лишить выплат граждан, пострадавших вследствие катастрофы чернобыльской АЭС.

- компенсации за счет бюджета (как федерального, так и местного) тем, кто ухаживает за нетрудоспособными гражданами. К примеру, компенсации в размере 1200 рублей за патронаж над пожилыми людьми.

- так называемые «монетизированные» льготы. Имеются ввиду компенсационные покрытия льгот на проезд, на лекарства, когда гражданин выбрал деньги вместо этой самой льготы.

- денежные средства, начисленные в качестве алиментов на содержание родителей или детей, а также выплаты детям на период, пока разыскиваются их родители.

- компенсации, предусмотренные трудовым законодательством. К примеру, выплата работнику предприятия за увольнение вследствие аварии или несчастного случая на производстве.

- денежные средства, выплаченные гражданину в качестве оплаты командировочных расходов, или в связи с переводом в другой регион по условиям трудового договора, или в связи с изнашиванием инструмента, используемого работником для выполнения своих трудовых обязанностей.

- начисления, произведенные организацией-работодателем по случаю рождения ребенка, вступления в брак или смерти близкого родственника.

- выплаченная страховка в рамках обязательного социального страхования.

- пенсия, назначенная к выплате по случаю потери кормильца из федерального бюджета.

- пособия от государства на содержание детей, в том числе средства материнского капитала — лишение должника даже части таких денег приставу запрещено.

- единовременные выплаты в связи со стихийным бедствием, террористическим актом, гуманитарная помощь и т.д.

- компенсации путевок и санаторно-курортного лечения, в том числе на не достигших совершеннолетия членов семьи должника, а также возмещение проезда к месту лечения.

- так называемые «похоронные» (пособие на погребение).

Таким образом, в настоящее время ст. 101 ФЗ «Об исполнительном производстве» установлен четкий перечень доходов, на которые невозможно обратить взыскание по долгам. Законодательством обязанность отслеживания вида дохода и соблюдение запрета списания социальных денег возложена на судебного пристава, в ведении которого находится исполнительное производство.

На практике, конечно, не всегда пристав обладает полной информацией о происхождении дохода должника. В этой связи нередки случаи, когда арестовывают деньги, не подлежащие аресту. Законом предусмотрена процедура отмены блокировки счета, но она занимает время, в течение которого должнику необходимо на что-то жить, питаться, оплачивать коммунальные расходы и т.д.

Если судебный пристав не спешит снять арест, его . В 2020 году в указанную статью будут внесены изменения.